ThyssenKrupp – Wasserstofftochter soll weltweit führend Grossprojekte für alkaliche Elektrolyse und Chlor-Alkali Elektrolyse verwirklichen. Und so den „alten Traditionskonzern“ in neue Zeiten führen. Bereits vor der heftigen Kursreaktion von heute war der Kurs der Aktie für die meisten Akteure eine Enttäuschung. Nach einem „gut behaupteten Geschäftsjahr 2021/2022 mit kräftigen Umsatz- und Gewinnsteigerungen“ liefert ThyssenKrupp ein Q1 des neuen Geschäftsjahres 2022/23 mit durchwachsenen Zahlen: Beim Quartalsgewinn musste man Abstriche machen: Nach Abzug der Minderheitenanteile lag das Netto-Ergebnis im 1. Quartal bei 75 Mio EUR (Vorjahr: 106 Mio EUR); das Ergebnis je Aktie betrug 0,12 EUR (Vorjahr: 0,17 EUR). Während der Umsatz mit 9 Mrd EUR das Niveau des Vorjahres erreichte, verbuchte man etwas niedrigere Auftragseingänge von insgesamt 9,2 MrdEUR (Vorjahr: 10,4 Mrd EUR). Und auch das bereinigte EBIT lag mit 254 Mio EUR ebenfalls unter den 378 Mio EUR des Vorjahresquartals.

Deutsche Konsum REIT kann sich trotz Zinswende gut behaupten. Aktienkurs im Keller – auch wegen REIT-Diskussion. Chance für Mutige? Was würde REIT-Status-Verlust bedeuten.

SFCEnergy liegt 2022 beim Umsatz „über Plan“. Und die Prognose für 2023 spricht für Erreichen der Mittelfristziele. Erfolgreich mit Nachhaltigkeit.

Klaus Keysberg, Finanzvorstand der thyssenkrupp AG: „Die Ergebnisse des ersten Quartals sind trotz des weiterhin unsicheren Umfelds robust. Durch unsere Maßnahmen zum Umbau und zur Verbesserung der Leistungsfähigkeit sind unsere Geschäfte heute deutlich besser in der Lage, mit Herausforderungen umzugehen und sich auf die vielfältigen Chancen einzustellen. Gleichzeitig bleibt die Sichtbarkeit auf die weitere konjunkturelle Entwicklung eingeschränkt. In dieser Phase lassen wir bei Performance und Produktivität nicht locker und treiben den Umbau von thyssenkrupp zu einer Gruppe weitgehend selbständiger, leistungsfähiger Tech-Unternehmen weiter mit Nachdruck voran. Und wir setzen alles daran, unser Cashflow-Ziel im laufenden Geschäftsjahr zu erreichen.“

ThyssenKrupp Aktie bricht ein – Minus 9,54 % – übertrieben? Neben den nackten Zahlen gibt es ja noch mehr an der Ruhr.

Bevor es um den Hoffnungsträger des Konzerns geht, dem man Anfang letzten Jahres noch eine potentielle MarketCap von allein 5 Mrd EUR zutraute, zu den einzelnen Segmenten des ThyssenKrupp-Konzerns, der aktuell auf eine MarketCap von „nur“ 3,9 Mrd EUR kommt. Materials Services musste einen Gewinneinbruch hinnehmen – mit 10% weniger Aufträgen (3,3 Mrd EUR), knapp 3% weniger Umsatz (3,2 Mrd EUR) – reichte es aufgrund von steigenden Kosten nur noch zu einem bereinigten EBIT von 20 Mio EUR (Vorjahr: 219 Mio EUR). Und besser sah es bei Industrial Components aus: Auftragseingang plus 30% auf 0,8 Mrd EUR gesteigert, Umsatz 0,7 Mrd EUR (plus 10%) und weniger bereinigtes EBIT mit rund 38 Mio EUR (Vorjahr: 56 Mio EUR). Im Bereich Großwälzlager und Schmiedegeschäft lag das Bereinigte EBIT unter dem Wert des Vorjahresquartals.

Tristesse beim Gewinn – nur Automotive, Marine und Steel Europe konnten sich steigern

Automotive Technology konnte sowohl den Auftragseingang um 27 % auf 1,4 Mrd EUR als auch den Umsatz um 18 % auf 1,3 Mrd EUR verbessern. Reichte das bereinigte EBIT um 13 % auf 43 Mio EUR zu steigern. Und auch das Geschäft von Steel Europe profitierte im 1. Quartal weiterhin von einem hohen Erlösniveau. Aufgrund der längerfristigen Verträge war das Segment nur geringfügig durch die abnehmenden Spotmarktpreise belastet. Der Auftragseingang stieg um 22 % auf 3 Mrd EUR. Der Umsatz verzeichnete bei rückläufigen Versandmengen ein Plus von 10 % auf 2,9 Mrd EUR. Trotz stark ansteigender Rohstoff- und Energiekosten verbesserte sich das bereinigte EBIT insbesondere durch die merklich angestiegenen Durchschnittserlöse um 42 % auf 177 Mio EUR.

H2-Update: Nel Bloom Energy Powercell Wolftank-Adisa Enapter – Newsupdate zu KW6.Nicht nur Aufträge auch Profitabilität bewiesen – Durchstarten?

Nach umfangreichen Aufträgen im Überwasserbereich im Vergleichszeitraum konnte Marine Systems beim Auftragseingang mit 133 Mio EUR nicht an das Niveau des Vorjahres anschließen (479 Mio EUR). Der Umsatz stieg um 35 % auf 508 Mio EUR. Maßgebend war hier die Auslieferung einer Fregatte an einen Kunden aus dem nordafrikanischen Raum. Dies und positive Effekte aus den eingeleiteten Performance-Maßnahmen spiegeln sich auch im Bereinigten EBIT wider, das mit 20 Mio EUR deutlich über Vorjahr (6 MioEUR€) lag.

Und die despektierlich Resterampe genannte Multi Tracks schrumpfte durch Abgabe des Edelstahlgeschäfts – Minus 17 Mio EUR bereinigten EBIT stellen eine wesentliche Verschlechterung dar. Aber sowohl der Anlagenbau als auch thyssenkrupp nucera konnten die Umsätze aufgrund von Großprojekten deutlich verbessern. Auch Automation Engineering profitierte vom wachsenden Neugeschäft aus den Vorquartalen. Bei Springs & Stabilizers lag der Umsatz durch die Weitergabe von Materialpreiserhöhungen deutlich über Vorjahr. !Alle weiterverfolgten Geschäfte zeigten Ergebnisverbesserungen. Eine Ausnahme bildete thyssenkrupp nucera mit einem positiven, aber aufgrund von höheren Entwicklungskosten für Wachstum leicht rückläufigem Ergebnis.!

ThyssenKrupp – Gab Cevian zu früh auf? thyssenKrupp nucera könnte Spass machen.

Allein die Wasserstoffbeteiligung nucera (66% bei thyssenKrupp), über deren Börsengang bereits seit mittlerweile Jahren spekuliert wird und der wohl immer noch konkret geplant scheint – bei „Besserung des Börsenumfelds“, wie e sin der heutigen Pressekonferenz hiess, könnte zu einer Bewertung von 3 bis 4 Mrd EUR „an die Börse gehen. So wurde zumindest noch im Sommer spekuliert, zuvor waren auch Zhalen von 5 Mrd EUR „im Raum“.

Ob sich solche Preise realisieren lassen, mal aussen vor. Auf jeden Fall blickte am 17.11.2022 auf dem Capital Markets Day des thyssenKrupp-Konzerns Dr. Werner Ponikwar, seit dem 1. Juli 2022 CEO der ThyssenKrupp nucera, auf ein erfolgreiches Geschäftsjahr zurück. Wobei der Gewinn unter einmaligen IPO-Kosten litt, aber das man überhaupt Gewinne erzielt, ist für einen „Wasserstoffwert“ schon mal bemerkenswert. Und wie heute mitgeteilt konnte man auch im Q1 des laufenden Geschäftsjahres schwarze Zahlen schreiben: “ thyssenkrupp nucera mit einem positiven, aber aufgrund von höheren Entwicklungskosten für Wachstum leicht rückläufigem Ergebnis“

Deutsche Konsum REIT kann sich trotz Zinswende gut behaupten. Aktienkurs im Keller – auch wegen REIT-Diskussion. Chance für Mutige? Was würde REIT-Status-Verlust bedeuten.

FCR Immobilien Aktie schwächelt in letzter Zeit – trotz geringem Freefloat, trotz einiger Insiderkäufe. Ist Fehlen von Antworten der Grund?

H2-Update: Nel Bloom Energy Powercell Wolftank-Adisa Enapter – Newsupdate zu KW6.Nicht nur Aufträge auch Profitabilität bewiesen – Durchstarten?

Wie bei Nel, Plug Power oder den anderen Wasserstoffs geht es um Posiitonieren für den Boom

Und auch bei thyssenKrupp nucera geht es um die zukünftige Ernte der aufkommenden Mega-Aufträge für grossindustrielle Produktionsanlagen – sprich Elektrolyseure – von grünem Wasserstoff. Hier kann sich nucera offensichtlich weit vorne etablieren – auch aufgrund jahrzehntelanger Expertise mit Elektrolyse-Anlagen nach dem Chlor-Alkali-Prinzip respektive mit alkalischer Elektrolysetechnik. Im Wettbewerb mit den PEM, Hochtemperatur oder AEM-Elektrolyseuren der Wettbewerber wie Bloom Energy, Cummins, Nel, Siemens Energy oder Plug Power kann man auf grosse – u.a. den bisher weltweit grössten – Aufträge verweisen.

Versiebenfachung der Wasserstoffnachfrage bis 2050 erwartet – gegenüber den 3,5 TWh in 2020, die bereits jetzt ein 110 Mrd EUR Markt sind…

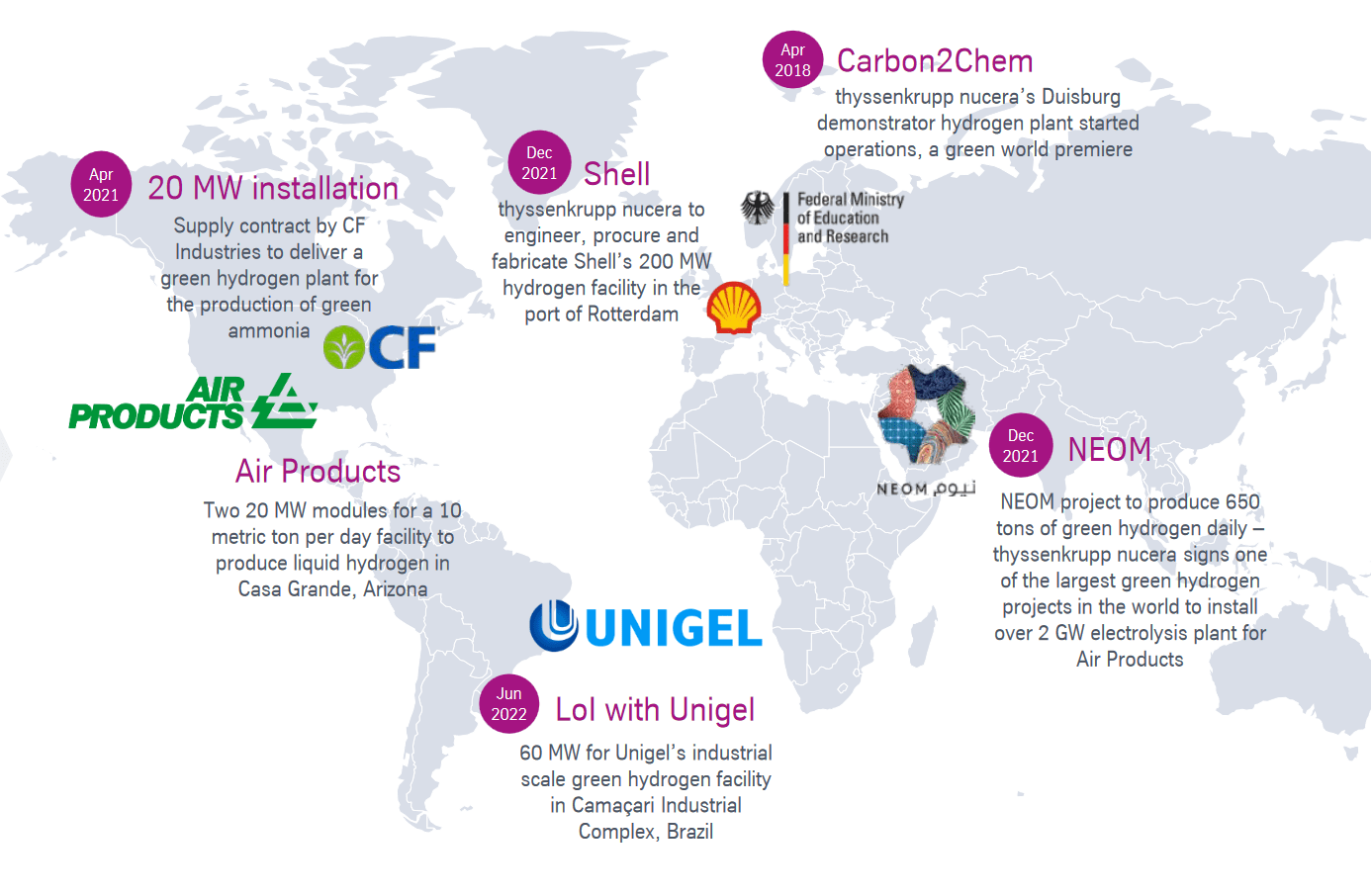

So stellte es nucera’s CEO im November vor. Und er erwarteet, dass 60-80% des Wasserstoffs „grün“ sein werden. Und hiervon möchte nucera profitieren. Im letzten Geschäftsjahr konnte man Aufträge in Höhe von 970 Mio EUR für alkalische Elektrolyseure erhalten – u.a. von Shell, Air Products, Unigel, CF Industries, Neom. Und dazu kamen Auftragseingänge in Höhe von 370 Mio EUR für Chlor-Alkali-Elektrolyseure – u.a. von Olin, Covestro, BASF.

Das starke Auftragsbuch wird gestützt durch das beste Verkaufsargument der nucera-Teams: Die jahrzehntelange grossindustrielle Erfahrung der nucera. Man kann auf eine installierte Kapazität von Chlor-Alkali-Elektrolyseuren von mehr als 10 GW verweisen – in 600 Einzelprojekten. Während eine Nel oder Plug Power erst noch beweisen müssen, dass sie auch Grossprojekte stemmen können, besteht bei nucera kein Zweifel. Und aufgrund des ThyssenKrupp-Konzerns im Hintergrund besteht auch kein Zweifel an nuceras Finanzierungskraft respektive Vorfinanzierungskraft. Können manchmal die entscheidenden Vorteile gegenüber dem Wettbewerb sein.

Und nucera ist präsent, wo es Wasserstoff-Pläne gibt – in USA, Saudi-Arabien, China, Japan, Mittel- und Südeuropa.

Und bis Oktober dieses Jahres gelang es den Mitarbeiterstamm auf über 500 auszubauen – gerüstet für die Grossaufträge. Während die Auftragseingänge mit 1,34 Mrd EUR sich gegenüber dem Vorjahr (377 Mio EUR) annähernd vervierfachten, zeigte sich besondere Dynamik im Bereich der alkalischen Elektrolyse: von 89 Mio EUR Aufträgen in 2020/21 kam man auf nunmehr 970 Mio EUR in 2021/22.

Beim Umsatz war die Entwicklung noch nicht so stürmisch – er läuft den Aufträgen nach, insbesondere Kapazitätsfrage. Der Umsatz stieg von 319 Mio EUR in 2020/21 auf 383 Mio EUR in 2021/22. Auch hier stiegen die Umsätze der alkalischen Elektrolyse von 5 Mio EUR auf 51 Mio EUR überproportional an – Chlor-Alkali stieg „nur“ von 314 mio EUR auf 322 Mio EUR.

Angestammtes Chlor-Alkali-Geschäft bringt mehr Gewinn als benötigt wird, um die alkalische Elektrolyse „anzuschieben“ – um zuküntig dort die wesentlich grösseren Gewinne „einzufahren“

Kapazitätsausbau und erhöhte Forschungsausgaben frassen am Gewinn – genauso wie Kosten für das dann doch abgeblasene IPO im mittleren einstelligen Mio EUR Bereich: EBITDA verringerte sich von 30 Mio EUR auf 12,5 Mio EUR in 2021/22 und das EBIT sank auf 9 Mio EUR nach zuvor 26,9 Mio EUR. Immer noch schwarze Zahlen. Man kann so, anders als Nel oder Plug Power das Wachstum – zumindest bisher – aus eigener Kraft finanzieren. Und für den grossen Kapazitätssprung ist ja immer noch das IPO im Raum stehend. Da sich die Börsenstimmung aktuell für Wasserstoffs bereits aufzuhellen beginnt, öffne t sich möglicherweise bald auch das Zeitfenster für ein nucera IPO…

Warum sollte nucera vor einer profitablen, langen und starken Wachstumstumsphase stehen?

ThyssenKrupp nucera als Weltmarktführer im Markt für alkalische Elektrolyse, weil —zusammnengefasst vom CEO mit folgenden Bullet-Points:

- High growth hydrogen market will drive growth in AWE technology demand

- A leading organization with a global network close to customers

- Proven know-how in Chlor-Alkali provides a strong basis for the scale-up of AWE

- Modular 20 MW electrolyzer specifically designed for industrial-scale projects

- Secured hydrogen projects with a total of more than >2 GW and working on further

multi-100 MW opportunities