Die Steinhoff International Holdings NV (ISIN: NL0011375019) berichtete vor zwei Tagen über den Stand des Vergleichsangebots und konnte hier eine Deadline benennen: Ende Januar sollte die notwendige Zustimmung auch der Gläubiger/Darlehensgeber zum Vergleich gesichert sein.

Aber wichtiger sollte zukünftig die operative Entwicklung der Konzerngeselslchaften werden. Hier hat heute die ebenfalls börsennotierte Pepkor Holdings Ltd. (Südafrika) ein Tradingupdate zum am 30.09.2020 endenden Geschäftsjahr geliefert. Nachdem Pepkor am 15.10.2020 eine Gewinnwarnung veröffentlcihen musste, kommen jetzt die endgültigen Zahlen:

Alle Geschäftsfelder (inclusive der veräußerten/geschlossenen) erreichten – trotz Einbussen von rund 5 Mrd. ZAR während der ersten Corona-Lock-Downphase – einen Gesamtumsatz von 70,9 Mrd. ZAR. Immerhin noch 1,9% mehr als im Vorjahr, in dem man 69,6 Mrd. ZAR erreichte. Die fortgesetzten Geschäftsfelder erreichten sogar ein Plus von 3,6% auf insgesamt 63,7 Mrd. ZAR. Beeindruckend.

"Group revenue including discontinued operations increased by 1.9% to R70.9 billion compared

to R69.6 billion in the prior financial year ended 30 September 2019 (“FY19”). Revenue from

continuing operations increased by 3.6% to R63.7 billion (FY19: R61.5 billion).

The trade restrictions imposed in terms of the national lockdown prevented retail stores from

trading and revenue of approximately R5.0 billion was lost during the five-week level-5 lockdown

period. Further trading restrictions resulted in the group not being able to trade in its full

merchandise range until June 2020."

Die einzelnen Geschäftsfelder entwickelten sich unterschiedlich

Wie von uns berichtet, wurden die Geschäftsaktivitäten in Simbabwe, wie bereits 2019 aufgrund der lokalen Unsicherheit von der Geschäftsführung beschlossen, letztendlich am 30.09.2020 endgültig eingestellt. Weiterhin trennte sich Pepkor von der underperformenden Sparte der Baumärkte („Building Company“), die zwar rund 10% zum Umsatz beitrugen, aber mit dem gewinn bereits in den Vorjahren eher am unteren Ende der Erwartungen lagen. Die Sparte wurde im August für rund 50 Mio. EUR verkauft.

Bei den fortgesetzten Geschäftsfeldern beginnen wir mit der „Zukunft“ – dem FinTech-Arm der Gruppe: Dieser wuchs um 20,4% auf einen Jahresumsatz von 8,6 Mrd. ZAR. Die Konsumentenkredite wurden wegen der Corona-Unsicherheiten auf 1,9 Mrd ZAR zurückgefahren von den 2,6 Mrd. ZAR im März – die Prüfungen wurden mehr auf Qualität der Darlehensnehmer ausgerichtet. Das Trading, unter der Marke „FLASH“ auftretend, erreichte im Schlussquartal hohe Wachstumsraten und kam über das Jahr gesehen auf ein Umsatzplus von 25,7%.

Die Möbel, Haushaltsgeräte und Elektronik Sparten steigerten insgesamt ihren Umsatz um 1,4% auf 9,5 Mrd ZAR. Kleidung und Haushaltswaren wuchesm im Jahresvergleich um 1,4% auf 45,6 Mrd. ZAR.

Verluste wegen hoher Abschreibungen und IFRS-Umstellung zu erwarten – aber einmaliger Charakter

Neben der Einführung des IFRS16-Buchhaltungsstandards sind Gewinnminderungen aufgrund einer anderen Bewertung der Mieten zu erwarten. Zur Höhe macht Pepkor keine Angaben. Weitaus bilanzwirksamer – wenn auch nicht liquiditätswirksam – sind die Unternehmenswertabschreibungen. Aufgrund geringerer Gewinnerwartungen und coronabedingter Unsicherheiten aus den fortgeführetn Geschäften, werden Abschreibungen in Höhe von 4,8 Mrd. ZAR vorgenommen. Sowohl auf immaterielle Güter – wie Markennamen – als auch auf Firmenwerte. Das schlägt natürlich kräftig „rein“. Der Gewinn je Aktie (EPS) des fortgeführten Geschäfts wird sich im Minus bewegen und zwar in einer erwarteten Range von Minus 86,7-77,3 Cents (IFRS 16) nachdem im Vorjahr noch ein Gewinn von 93,8 Cents( noch nach IAS – International Accounting Standards) je Aktie erreicht werden konnte. Die EPS inclusive des nicht fortgeführten Geschäfts bewegt sich bei einer Range von Minus 90,8-84,5 Cent(IFRS16) – im Vorkjahr stand dort noch ein Gewinn von 62,6 Cents (IAS)

Insgesamt: Weg frei, Fintech gibt Phantasie

Pepkor ist – finanziell durch die erfolgreiche Kapitalerhöhung sehr gesund aufgestellt – in der Lage seine Expansion in den nächsten Jahren fortzusetzen. Und durch den überproportional wachsenden FinTech-Arm entwickelt die Gesellschaft mehr Charme als ein reiner retailer – auch wenn man in diesem Bereich erfolgreich unterwegs ist.

H2-Update 05.11: Nel enttäuscht Umsatzerwartunegn, bestätigt aber langfristigen Ausblick

Nordex ist ein klarer Biden-Profiteur, so kann man es auch dem heutigen Kursverlauf ablesen

Mutares kauft zwei Töchter der GEA Group: Fokussierter der eine, der andere auf Expansionskurs

Steinhoff muss in die Verlängerung – Ende Januar ausstehende Zustimmung der Gläubiger sicher

K+S will wohl in 2021 durchstarten – Aufräumarbeiten führen in 2020 zu 2 Mrd. EUR Abschreibung

Elmos Semiconductor schafft wohl Turn-around – Q3 besser als erwartet beim Umsatz

H2-Update 03.11: Ballard fordert von Kanadas Regierung „Klotzen nicht kleckern“

Klare Priorität – entscheidet über die Zukunft/Überleben des Konzerns – verzögert bis End Januar!

„Settlement of the legacy legal claims against Steinhoff remains our top priority and real progress is being made. We are confident that the Proposed Settlement is in the best interests of all stakeholders and remain fully focused on securing the route towards its implementation.“ schließt Louis du Preez das Update vom 04.10.2020

Die rechtlichen Schritte, die für die „SEAG Facility A2 Creditors“ wegen des fehlenden Zustimmungslevels eingeleitet werden müssen sollen gemäß “ Part 26 of the Companies Act 2006″ dazu führen, dass das Quorum von 100% auf 75% reduziert wird für alle Gläubigereinheiten – und zwar auf 75% der abstimmenden Gläubiger – machbar. Der erneuerte Zeitplan für notwendigen Schritt „Zustimmung der Gläubiger“ zum Vergleich.

– late November 2020 – scheme convening hearing;

– mid-December 2020 – meeting of participating creditors; and

– late January 2021 – scheme sanction hearing and scheme effective date.

Die Verhandlungen mit den Geschädigten laufen natürlich parallel – aber die notwendige Bedingung“Zustimmung der Gläubiger“ für einen letztendgültigen rechtsgültigen Vergleichsabschluss dauert wohl bis Edne Januar. Die leidgeprüften Aktionäre und Geschädigten werden sich mit dieser Verzögerung notgedrungen abfinden müssen.

Tröstend wirkt vielleicht die Zusatzzahlung, die VEB mit DeLoitte aushandelte

Wie am 29.10.2020 berichtet: Die VEB teilte in einer Presseerklärung mit auch die rechtlichen Schritte gegen die Wirtschaftsprüfer einzustellen, die seinerzeit die Betrügereien des alten Managements nicht entdeckten, sondern eifrig die falschen Bilanzen testierten. So kommt ein Verfahren, was im Juni 2018 von VEB eingeleitet wurde gegen DeLoitte Niederlande für die Aktionäre, die vor dem 07.12.2017 Aktien der Steinhoff Holdings NV erworben hatten, zum Ende – durch einen Vergleich. Der juristische Nebel lichtet sich so immer mehr rund um die „alte Steinhoff“.

H2-Update 05.11: Nel enttäuscht Umsatzerwartunegn, bestätigt aber langfristigen Ausblick

Unsere Reihe über Wasserstoffaktien:

H2TEIL1: Ballard Power Systems Inc – Kursrakete steigt weiter oder…

H2TEIL2: Plug Power Inc. – Kursdelle+Kaufkurse oder geht es weiter runter?

H2TEIL3: Nel Asa – Elektrolyse, Tankstellen und mehr, Milliardenmarkt. Für Nel?

H2TEIL4:NIKOLA Corp. – TESLA Nachfolger auf dem Weg?

H2TEIL5:SFC Energy AG. – Deutschlands Ballard Power?

DeLoitte Niederlande und Südafrika wird im Zusammenhang mit dem Steinhoff-Angebot

vom 27.07.2020 allen Investoren- zumindest von der VEB vertretenen – eine zusätzliche Kompensation anbieten, sofern „certain conditions are met, Deloitte NL, together with the South African Deloitte firm, will make an offer to investors in Steinhoff shares in support of the settlement offer which Steinhoff published on 27 July 2020“.

Natürlich – wie üblich bei solchen Vergleichen und zur Absicherung gegenüber Vergleichsverweigerern – ohne Anerkennung einer Schuld oder Haftungspflicht. Egal: Hauptsache der Entschädigungsbetrag erhöht sich, was die Annahme für die Geschädigten noch ein Stück einfacher machen sollte. Wobei VEB ja bereits seine prinzipielle Zustimmung zum Steinhoff-Angebot erklärt hatte. Im Rahmen dieser ergänzenden Einigung mit DeLoitte beendet VEB die eingeleiteten Verfahren gegen DeLoitte Niederlande und wird auch zukünftig keine Vertreter oder Einheiten DeLoittes in dieser Sache mehr verklagen: „The offer will not imply an admission of liability by Deloitte. European Investors-VEB therefore would like to make public that in the light of the foregoing, it has withdrawn the collective action it had initiated against Deloitte NL with immediate effect and will no longer pursue this or any other action against Deloitte NL or any other Deloitte firm or person in the Steinhoff matter.“

Gute Nachrichten nach der Verschiebung der geprüften Bilanzen um einen Monat

Die am 26.10.2020 mitgeteilte Verschiebung der Bilanzvorlage um rund einen Monat – abweichend vom ursprünglich genannten 29.01.2021 jetzt der 26.02.2021 – wurde zumindest nahcvollziehbar begründet, aber erinnerte natürlich wieder an langsam vergessen gelaubte Zeiten: STEINHOFF „herein announces that, as a result of reviewing its planning for the 2020 Financial Reporting and Au.dit process, the Company will not be able to meet its original reporting deadline of 29 January 2021″ Und weiter „(…) the 2020 Annual Report is now expected to be delayed by one month and is scheduled for release on 26 February 2021. As a consequence of this change, the date of the AGM has been rescheduled to 30 April 2021″

Genannte Gründe: Erstens würde die Bewertung nach IFRS der – auch im Rahmen des vorliegenden Vergleichsangebots vom 27.07..2020 – diversen notwendigen gesellschaftsrechtliche Schritte und Transaktionen, die im laufenden Prozess übe rden Bilanzstichtag hinaus erfolgten müssten, mehr Zeit erfordern. Zweitens musste der Start des Audits zeitlich verschoben werden, einerseits wegen des Verkaufs der Conforama Frankreich und andererseits wegen der diversen gesellschaftsrechtlichen Umgruppierungen und Transaktionen innerhalb der Gruppe. Und Drittens wirkt Covid-19 strend auf die Buchhaltungs- und Auditprozesse ein. Aber die insgesamt einmonatige Verschiebung ist „kein Beinbruch“ – insbesondere wurde sie lange im Vorfeld mitgeteilt und führt so nicht zu einer kurzfristigen Irritation..

Nochmal die anstehende – wahrscheinliche – Einigung und somit Ende der Existenzbedrohung

Cristo Wiese brachte die Steinhoff international Holdings NV am 03.07.2020 unter Druck mit seiner Ankündigung, dass eine Einigung zwischen Steinhoff und den „Geschädigten“ im Paket kurz vor dem Abschluss stände. Steinhoff relativierte seine Aussagen am 06.07.2020 mit einer Corporate News, die fortgeschrittene Verhandlungen bestätigte, aber noch keine Einigung „vor Augen“ hatte. Und jetzt liefert Steinhoff eine Wasserstandsmeldung, die konkrete Beträge, Konditionen und Quoten definiert. Ob diese dann Basis für eine endgültige Einigung sein werden, muss man offen lassen. Auf jeden Fall liegt jetzt der Ball bei den „Heeren“ von Anwälten, die die verschiedenen Anspruchsgegner – fast weltweit gestreut – vertreten. Mehr geht wohl nicht, denn die Darlehens- und Anleihegläubiger müssen ja ebenfalls einen möglichen Vergleich abnicken.

Und bevor wir nochmals den Vorschlag präsentieren,

die ersten überaus positiven Reaktionen: Christo Wiese, Ex-Chairman von Steinhoff, der „seine“ Pepkor zum größten Retailer Südafrikas in 50 Jahren aufbaute und diese dann in Steinhoff einbrachte, war einer der ersten Kläger gegen Steinhoff nach Aufkommen der Betrugsvorwürfe – und derjenige mit der mit Abstand höchsten Einzelforderung. Der meldete sich am Montag nach Bekanntwerden des Lösungsvorschlages in einem Interview zu Wort. Er äußerte sich gegenüber fin24 am Telefon folgendermaßen:

„When I issued my summons against the company in April 2018, I wrote a letter to say that it’s quite clear that the only sensible way of resolving these issues is a settlement in which the creditors and claimants will participate, and it’s now taken two-and-a-half years for other people to come to the same conclusion.“ (fin24, „‚The whole Steinhoff thing is a tragedy‘: Wiese speaks out on settlement proposal“ von Penelope Mashego). So spricht jemand der eine Sache zum Abschluss bringen will.

Und auch die VEB

– führend bei den Klagen der „normalen Aktionäre“ der Steinhoff als interessensverband signalisierte auch klare Zustimmung. Der European Investors-VEB’s CEO Paul Koster sagte zum Steinhoff-Vorschlag:

“We have thoroughly reviewed the key terms of Steinhoff’s global settlement proposal from a claimant perspective. European Investors-VEB considers this proposal and its successful implementation will bring a conclusion to Steinhoff’s legacy issues for claimants and will be in the best interest of all parties involved. It is a positive proposal for injured shareholders which shows Steinhoff’s commitment to resolve those issues in very challenging circumstances. Implementation will allow Steinhoff to focus on the future, which is also in the best interest of Steinhoff’s current shareholders. European Investors-VEB recommends that all its partners, members and other constituents support the proposal and its implementation.” (www.europeaninvestors.eu, „European Investors-VEB supports Steinhoff’s global settlement proposal and withdraws collective action“, 27.07.2020)

Klare Worte – Zustimmung, Klage zurückgestellt

– auch hier hat man akzeptiert, das eine Lösung vorliegt, die einen Schlusspunkt setzen kann und die allen Stakeholdern eine Chance zum Neuanfang bietet. Weitsichtig.

Nachdem durch die Veräußerung Conforamas „for a nominal amount“ (08.07.2020) – Vollzug sollte bald gemeldet werden – der letzte Wackelkandidat der Steinhoff-Gruppe „ausscheidet“, könnte der Rest wieder eine Chance haben auf ungestörtes Wachstum und die Chance im Laufe der Zeit den hohen Schuldenberg zu reduzieren. Und die Konditionen nach Klärung der Rechtsunsicherheiten wesentlich zu verbessern – derzeit wird Steinhoff durch die extrem hohen Fremdkapitalzinsen nahezu „aufgefressen“.

„… announce a proposed settlement to conclude the complex legal claims, and ongoing and pending litigation proceedings“

Steinhoff betont, dass eine Einigung im Interesse aller Stakeholder – insbesondere der Geschädigten, der Mitarbeiter, aber auch der Aktionäre – läge. Natürlich könne eine Einigung nur unter Berücksichtigung der aktuellen finanziellen Situation Steinhoffs, die durch die Corona-Krise die Geschäfte geschwächt und insbesondere den Wert der Börsenbeteiligung an Pepkor reduziert sah, und der Voraussetzung der Zustimmung der Darlehensgeber des Konzerns erfolgen: „but it is the Steinhoff Board’s intention to resolve the outstanding claims on a fair basis, to provide closure for the claimants, and to deliver stability to the underlying businesses and their employees.“

Jetzt meint Steinhoff ein Einigungsangebot gefunden zu haben, welches die unterschiedlichen Erwartungen „unter einen Hut“ bringe. DerEeinigungsvorschlag sei das Ergebnis 12-monatiger intensiver Verhandlungen, laut dem CEO Louis du Preez.

Lösungsansatz

Derzeit laufen rund 90 Verfahren gegen Steinhoff International Holdings N.V. und die ehemalige Südafrika-Holding in den Niederlanden, Südafrika und Deutschland. Bisher lägen noch nicht alle Forderungen in Summe vor, aber bisher rede man von gut 7 Mrd. EUR. Die Forderungen gegenüber ehemaligen Geschäftsführern oder Mitarbeitern außen vor gelassen.

Sollten alle Forderungen in voller Höhe erfüllt werden, wäre Steinhoff „pleite“, da sie die Assets der Steinhoff-Gruppe abzüglich Schulden weit übersteigen. Wichtig ist Steinhoff eine Klärung aller Forderungen (oder wohl zumindest eines großen Teils). Das Fremdkapital in Höhe von 9,24 Mrd. EUR (Stand 30.09.2019) war Ausgangsbasis für die Lösungsansätze eines Vergleichs mit den „Geschädigten“ – durch Corona verschlechterte sich die Ausgangsbasis – und die Fremdkapitalgeber müssen definitiv einer Vergleichslösung zustimmen bevor diese rechtsgültig werden kann. Vor diesen Problemen standen die Vergleichsansätze: Faire Verteilung der zur Verfügung stehenden Mittel, Aufrechterhaltung der Geschäftstätigkeit der Gruppe, möglichst schnelle Klärung der Unsicherheit, Schutz der Mitarbeiter, möglichst umfassende Lösung, Berechenbarkeit für die Forderungsgegner, Fortsetzung der operativen Fokussierung und Profitabilitätssteigerung der Gruppe.

3 Gruppen

Steinhoff unterscheidet 3 Gruppen der Geschädigten:

Zuerst die „Market purchase claimants“: Diejenigen die über die Kapitalmärkte Aktien erworben hatten. Steinhoff vermutet darunter ungefähr zu 50% südafrikanische Investoren. Hierfür will Steinhoff 266 Mio. EUR zur Verfügung stellen, zu 50% in cash, zu 50% in Form von Aktien der südafrikanischen Pepkor (zu 15,00 ZAR je Aktie bewertet – aktueller Börsenkurs: 10,3 ZAR – 52 Wochen Hoch bei 19,43, Tief 9,31). Weiterhin ist Steinhoff bereit bis zu 30 Mio. EUR an Kosten, Gebühren zu übernehmen – wohl vornehmlich Anwalts- und Gerichtskosten der Kläger.

„The Company will settle eligible SIHNV MPCs and SIHPL MPCs for a total settlement consideration amount of EUR 266 million. This settlement consideration will be paid 50 per cent in cash funded from the South African sub-group and 50 per cent in shares of Pepkor Holdings Limited (the Group’s South African retail subsidiary, „PPH„), settled at a deemed price per share of ZAR15. No lock up restriction on future sale of the PPH shares is required in respect of PPH shares transferred to the MPC claimants. SIHNV estimates that approximately 173 million PPH shares (or 4.6 per cent of the total PPH issued share capital) will be transferred to MPC claimants as a result of the settlement.“

Dann die „Contractual claimants“: Diejenigen die aufgrund vertraglicher Vereinbarungen Forderungen gegen den Konzern haben – substantielle Beträge, teilweise strittig und in begrenzter Zahl. Für Forderungen gegen die Steinhoff International Holdings soll die gleiche Quote wie bei den MPC’s zum Tragen kommen. Erwartet werden rund 104 Mio. EUR – wieder zu 50:50 in cash und Pepkor Aktien gezahlt.

„Contractual claims against the Company will be settled at the same relative recovery rate as the MPCs against the Company. The Company estimates the total amount required to settle such contractual claimants to be in the region of EUR104 million. Such settlement consideration will also be paid 50 per cent in cash and 50 per cent in PPH shares settled at a deemed price per share of ZAR15. Consistent with the proposal in relation to the market purchase claimants settled by SIHNV, no lock up restriction on sales of allocated PPH shares is required from the Company’s contractual claimants. The Company estimates that approximately 67 million PPH shares (or 1.8 per cent of the total PPH issued share capital) will be transferred to Company contractual claimants.“

Und weiter

Für Forderungen gegen die Steinhoff International Holdings Proprietary Limited gelten diverse Einzelfallregeln, die jedoch für Deutsche Anleger wenig relevant sind, deshalb „nur“ die offizielle Verlautbarung, jedenfalls sollen die liquiden Mittel von der südafrikanischen Entity selbst aufgebracht werden, die notwendigen Pepkor-Aktien von der Holding. Christo Wiese müsste jedenfalls mit einer wesentlich schlechteren Quote Vorlieb nehmen,w enn er hier zustimmen sollte:

„SIHPL will settle the claims made against it by contractual claimants from its own resources. SIHPL contractual claims (other than claims by Thibault and Wiesfam) will be settled for a total amount of approximately ZAR1.5 billion (EUR76 million at a ZAR/euro rate of 19.5). The claims of Thibault and Wiesfam will be settled for a proportionally lower recovery rate in the total nominal amount of approximately ZAR7.9 billion (EUR406 million at a ZAR/euro rate of 19.5). The settlement consideration will also be paid 50 per cent in cash and 50 per cent in PPH shares at a deemed price per share of ZAR15. Subject as follows, SIHPL contractual claimants will be required to agree to lock up PPH shares allocated to them for 180 days from the effective date of settlement.

In respect of the SIHPL contractual claimants BVI and Cronje & others who are current employees and managers of PPH, SIHPL proposes that their settlement consideration be entirely in the form of PPH shares at a deemed settlement price of ZAR13.5 per share, provided that they agree to a three year lock up restriction on the sale of those PPH shares from the effective date of the settlement. The Company estimates that approximately 345 million PPH shares (or 9.3 per cent of the total PPH issued share capital) will be transferred to SIHPL contractual claimants assuming BVI and Cronje & others take up their option to be paid entirely in PPH shares.“

Schließlich die sog. „Non-qualifying claimants“: Diejenigen Kläger/Forderungsgegner, die in keine der genannten Kategorien fallen – also die weder vertraglich von Konzern-Gesellschaften, noch über den Kapitalmarkt Aktien erworben haben – erhalten kein spezifisches Angebot und müssen im Zweifelsfalle den Rechtsweg einschlagen.

BILANZWIRKUNG FÜR STEINHOFF

UND BEI EINIGUNG ZU DEN VORGESCHLAGENEN BEDINGUNGEN wäre weiterhin eine Pepkor-Beteiligung über 50%. Die südafrikanische Entity würde Kreditlinien verlängern. Jedenfalls „kostet“ es die beiden Steinhoff Einheiten insgesamt 494 Mio. EUR an Liquidität zzgl. Rechtskosten, die aber so zumindest „einen Deckel“ bekommen würden. Jetzt liegt es bei den Forderungsgegnern. Eine Lösung, die für die Aktionäre, die aktuellen Aktionäre durchaus akzeptabel sein sollte. Und in Anbetracht der hohen Schuldenlast des Konzerns müssen ja auch diese Forderunsginhaber zustimmen – un dhier ist man wahrscheinlich schon Richtung Schmerzgrenze unterwegs. Spannend ob man seitens Steinhoff die notwendige Zustimmung findet…

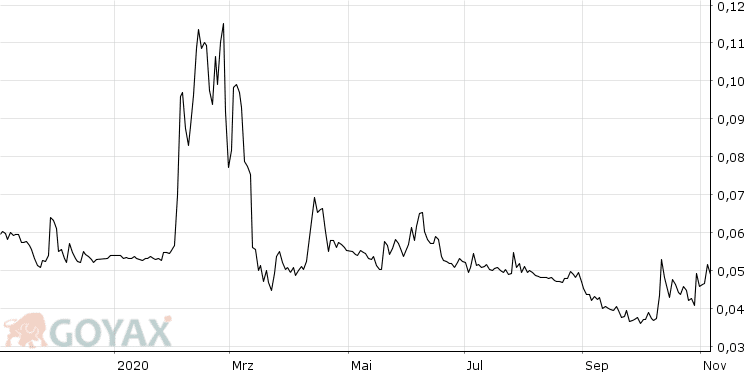

Heute (06.11.2020 / 16.59 Uhr) notierten die Aktien der Steinhoff International Holdings AG im Xetra -Handel mit schwarzen Vorzeichen bei 0,047 EUR – leicht im PLUS . Auch diese Aktie können Sie ab 0,00 EUR auf Smartbroker handeln.