Renk HENSOLDT – und eigentlich auch Rheinmetall – trotz Automotiveanteil. Drei Defense-Aktien am deutschen Aktienmarkt, die natürlich von der „Zeitenwende“, eingeläutet durch den Angriff Russlands auf die Ukraine, kurz-, mittel- und langfristig profitieren werden. So hat Deutschland – früher immer als schwer zu erreichendes Langfristziel deklamiert – 2% des Bruttosozialprodukts in diesem Jahr für den Verteidigungshaushalt vorgesehen. Und nicht nur die fortgesetzten Waffen und Munitionslieferungen an die Ukraine, die Wiederbefüllung von Munitionsvorräten, durch Ukrainelieferungen „geleert“ (laut CEO Rheinmetall eine 10-Jahresaufgabe), Aufrüstung der europäischen Armeen mit Fahrzeugen, Flugzeugen, digitalen „Waffen-“ und Luftverteidigungssystemen – volle Auftragsbücher auf Jahre für Renk, Hensoldt und Rheinmetall. Begleitet von kräftigem Kapazitätsausbau bei allen drei Konzernen.

Hochmargige Aufträge kommen bei Renk, Hensoldt und Rheinmetall in die Bücher – Münchener Sicherheitskonferenz lässt ahnen – für viele Jahre.

Hört man die Reden auf der aktuell stattfindenden Münchener Sicherheitskonferenz, dann kann man ahnen, dass eine vieljährige Sonderkonjunktur für die weltweite Rüstungsindustrie ansteht – für die deutschen Player, die noch 2021 eher „im Schatten standen“. Rheinmetall als Automotive/Defense Gemischtwarenladen mit Bewertungsabschlag, Hensoldt gerade mal mit Mühe an die Börse gebracht, Kurse im Rückwärts- oder Seitwärtsgang, durch die jeweils 25% Aktionäre Bund und Leonardo nach unten abgesichert, aber kaum in der Finanzcommunity wahrgenommen. Defenseaktien galten als ethisch bedenklich, Taxonomiebefürchtungen, dass Defense für viele Fonds nicht investierbar werden könnten – schlechte Zeiten für Rüstungsaktien Made in Germany. Und Renk wurde von Volkswagen als „Beikauf“ an einen Hedgefonds für Kleingeld abgegeben. Getriebe für Panzer, Schiffe und Sonderfahrzeuge (rund 1/3 Zivilanteil) schienen keine Zukunft zu haben.

Wochenbericht Aktien KW 7 Rekordstimmung trotz Inflationsdaten. Und Montag Korrektur? Mutares. Plug Power. CLIQ Digital. Uniper. Deutsche Konsum REIT. DEFAMA. Verbio, thyssenKrupp nucera, SFC Energy, Elmos Semiconductor, Takkt. Und Aurubis.

Deutsche Konsum REIT bleibt Problemfall – heute Quartalszahlen. Aber wichtiger ist, was nicht berichtet wird. Unsicherheit bleibt. Anleihen werden fällig, Obotritia-Darlehen weiter in der Schwebe, REIT-Status weiter ungeklärt, LTV zu hoch,…

LPKF Manz – beide präsent auf Montega’s HIT, beide in der Vergangenheit eher zu optimistisch aufgetreten. Besserung? Chancen? Stand. Beide gehen in die zweite Runde.

INTERVIEW. CLIQ Digital enttäuschte letzte Woche mit vorläufigen Zahlen. Also ein Grund bei Vorstand Ben Bos nachzufragen. Bewertet Zahlen anders. Liefert Argumente.

Zeitenwende für Renk, Hensoldt und Rheinmetall – Putin’s Aggression hat die westliche Welt mobilisiert.

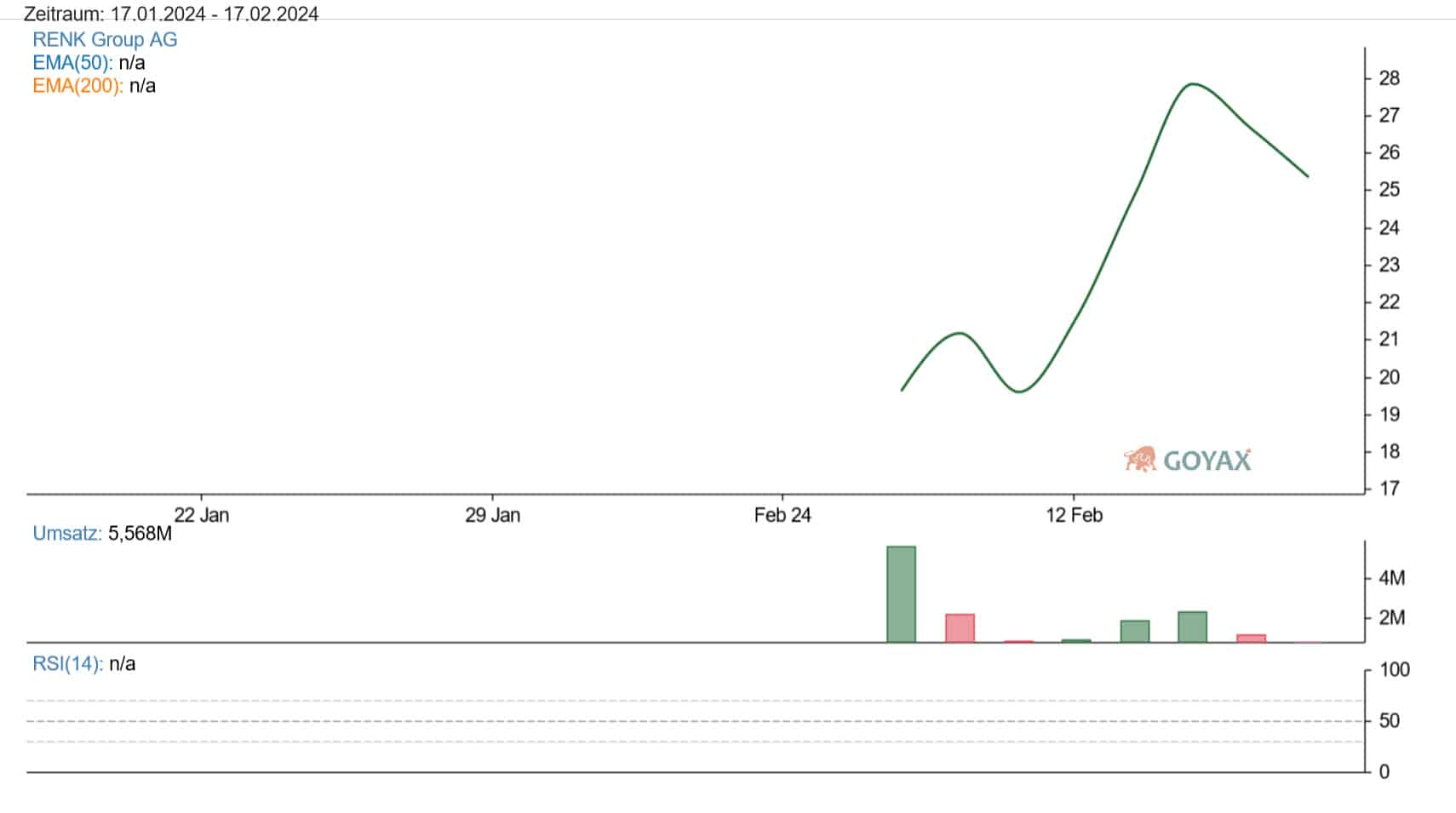

Heute stehen die Defensewerte mit immer neuen Kursrekorden – Rheinmetall insbesondere – und hohen prognostizierten Umsatz- und Gewinn-Prognosen für die nächsten Jahre in Anlegers Gunst. Zuletzt genutzt für ein Listing der Renk Group: Seit wenigen Tagen an der Börse und schon ein Kursüberflieger. Nach Gewinnmitnahmen am Freitag können diejenigen Institutionellen, die zu 15,00 EUR zeichnen konnten – und diejenigen, die am Markt bereits bei den ersten Kursen von 17,38 EUR immer noch auf mehr als 50% Kursgewinn zurückschauen. Ist die Luft erstmal raus oder geht es weiter bei dem dritten börsennotierten Defensewert auf dem deutschen Aktienmarkt. Der Platow Brief hat sich Renk angeschaut – hier die Einschätzung.

Renk Hensoldt Rheinmetall – Zahlen, Prognosen – Bewertung.

Die Aktien an der Börse. Charttechnisch lässt sich zu Renk aufgrund der wenigen Tage Börsennotiz wenig sagen, bei Rheinmetall ein starkes Momentum, Aufwärtstrend und aktuell nahe Allzeithoch. Bei Hensoldt, vielleicht auch aufgrund fehlender Übernahmephantasie (25% Bundesbesitz, 25% beim italienischen Rüstungskonzern Leonardo) ein kurzfristiger Aufwärtstrend, mittelfristig in einem Seitwärtskanal der erst bei Durchbrechen der alten Hochs verlassen werden könnte. Sowohl Hensoldt als auch Rheinmetall handeln oberhalb der 50- und 200-Tagelinien – bullishes Signal.

Renk: Schlusskurs Freitag, 16.02.2024 – 25,36 EUR. 12-Monats-Hoch/Tief: 28,74 EUR/17,01 EUR (Zeichnungen zu 15,00 EUR am vor dem ersten Handelstag,7.02.2024). MarketCap: 2,6 Mrd EUR.

Hensoldt: Schlusskurs Freitag, 16.02.2024 – 34,00 EUR. 12-Monats-Hoch/Tief: 37,54 EUR/23,34 EUR. MarketCap: 3,9 Mrd EUR.

Rheinmetall: Schlusskurs Freitag, 16.02.2024 – 388,20 EUR. 12-Monats-Hoch/Tief: 389,30 EUR/226,50 EUR. MarketCap: 17,0 Mrd EUR.

Chart: Hensoldt Aktie | Powered by GOYAX.de

Operative Zahlen von Renk Hensoldt und Rheinmetall im Überblick.

Renk: „Für das Gj. 2023 rechnet CEO Susanne Wiegand mit einem Umsatz von rund 925 Mio. Euro, die ber. EBIT-Marge soll bei 16,0 bis 16,4% liegen. 2024 sollen es dann 1,0 bis 1,1 Mrd. Euro beim Umsatz sowie 16 bis 18% bei der ber. EBIT-Marge werden. Mittelfristig sind 19 bis 20% angepeilt, bei einem jährlichen Umsatzwachstum von 10% (CAGR). Angesichts der Sonderkonjunktur der Rüstungsbranche erscheint dies durchaus realistisch, 2024 sollte unseren Schätzungen nach ein Gewinn von ca. 1,70 Euro je Aktie möglich sein. Das KGV liegt folgerichtig bei 15 und damit unter dem der Sektor-Kollegen Rheinmetall (19) und Hensoldt (21). „ (nwm, Plato sagt Renk kaufen)

Kapazitätsausbau wird erst langsam greifen – Hensoldt arbeitet an der Kapazitätsgrenze

Hensoldt: „Mit seinem Fokus auf eine effiziente Projektumsetzung wandelt HENSOLDT seinen hohen Auftragsbestand erfolgreich in profitable Umsätze um, die von 1.100 Millionen Euro im Jahr 2019 auf voraussichtlich rund 1.850 Millionen Euro in diesem Jahr deutlich ansteigen werden. Mittelfristig rechnet das Unternehmen mit einem durchschnittlichen jährlichen Umsatzwachstum von 10%. Die Prognose für die bereinigte EBITDA-Marge bleibt für 2023 unverändert bei ~19%. Mittelfristig rechnet HENSOLDT dann mit einer bereinigten EBITDA-Marge vor dem Geschäft mit geringerer Wertschöpfung von mehr als 19%.“ (CN Hensoldt 22.11.2023)

Wochenbericht Aktien KW 7 Rekordstimmung trotz Inflationsdaten. Und Montag Korrektur? Mutares. Plug Power. CLIQ Digital. Uniper. Deutsche Konsum REIT. DEFAMA. Verbio, thyssenKrupp nucera, SFC Energy, Elmos Semiconductor, Takkt. Und Aurubis.

Renk Aktie seit Handelsaufnahme ein Überflieger. Warum das noch so bleiben könnte, dafür sieht der Platow Brief gute Gründe. Klare Botschaft: KAUFEN.

Bilanzqualität als Erfolgsindikator – Überlegungen am Wochenende.

Freefloat von nur 0,88% gibt dem Kurs der Uniper Aktie nur eine geringe Aussagekraft über den „fairen Preis“. Was sagen die Fundamentaldaten? Was macht der Bund?

Mutares – geht’s 2024 weiter? Erster Zukauf in diesem Jahr scheint „ungewöhnlich“ – Gastronomie. Was hat man vor damit?

Plug Power Aktie weiter auf Erholungskurs? Endlich kümmert man sich auch um die Kosten. 75 Mio USD Sparprogramm gestartet. Reicht das?

Und zu den 9-Monatszahlen 2023: „Die Umsatzerlöse des Unternehmens stiegen in diesem Zeitraum auf 1.136 Millionen EUR (Vorjahreszeitraum: 1.100 Millionen EUR). Vor allem getrieben durch ein deutliches Umsatzwachstum von 15,0% im Kerngeschäft erhöhte sich das bereinigte EBITDA um 19,6% auf 151 Millionen EUR (Vorjahreszeitraum: 126 Millionen EUR). Die bereinigte EBITDA-Marge verbesserte sich auf 13,3% (Vorjahreszeitraum: 11,5%). HENSOLDT konnte im Berichtszeitraum erneut einen starken Auftragseingang von 1.281 Millionen EUR verzeichnen (Vorjahreszeitraum: 1.377 Millionen EUR).„(CN Hensoldt, 9.11.2023)

Riesiger Orderbacklog bei Rheinmetall – still growing.

Rheinmetall: Zu den 9-Monatszahlen 2023: „Der Konzernumsatz stieg nach den vergangenen drei Quartalen 2023 im Vergleich zum Vorjahreszeitraum um 529 MioEUR oder 13% auf 4.618 MioEUR (Vorjahr: 4.089 MioEUR). Währungsbereinigt lag der Umsatz um mehr als 14% über dem Vorjahreswert.(…) Das operative Ergebnis zum 30. September 2023 beträgt demnach 387 MioEUR und liegt damit um 56 MioEUR oder 17% über dem Vorjahreswert von 331 MioEUR 1. Die Verbesserung des operativen Ergebnisses wurde insbesondere von starken Marktdynamiken im Geschäft mit Sicherheitstechnologie getragen, die zu Margeneffekten sowie einem profitableren Produktmix geführt haben. Die operative Ergebnismarge des Konzerns verbesserte sich im dritten Quartal 2023 auf 8,4% (Vorjahr: 8,1 %). (…)

Der Rheinmetall Backlog konnte im Vergleich zum Vorjahr um rund 42% von 25,7 MrdEUR auf 36,5 MrdEUR (30. September 2023) deutlich gesteigert werden. Der Rheinmetall Backlog umfasst neben dem Auftragsbestand auch die erwarteten Abrufe aus bestehenden Rahmenverträgen mit militärischen Kunden sowie die Potentiale aus Kundenvereinbarungen im zivilen Geschäft.(…)

Auf Basis der sehr positiven Entwicklung im dritten Quartal und vor dem Hintergrund der alljährlich erfolgenden Beschleunigung der Abrufe im Jahresendquartal bestätigt der Vorstand die Umsatz- und Ergebnisprognose für das Gesamtjahr 2023 mit einem Konzernumsatz in einer Bandbreite von 7,4 bis 7,6 MrdEUR und einer operativen Ergebnismarge von rund 12%. Die separat kommunizierte Umsatzerwartung für die Neuakquisition Rheinmetall Expal Munitions liegt nun bei über 190 MioEUR. Die operative Rendite von Rheinmetall Expal Munitions wird bei über 25% erwartet.“ (Pressemitteilung Rheinmetall 9.11.2023)