Plug Power Aktie – einst gefeierter Überflieger unter den Wasserstoffwerten, mittlerweile im Handel unter 9,00 USD – aktuell 8,82 USD (ET 8:32 Uhr, Vorhandel). Was ist los beim ehemaligen Branchenprimus. Zu den fehlenden grossen Aufträgen, die nun schon – für den Kapitalmarkt – zu lange zurückliegen, kam letztens noch eine Sammelklage hinzu, die das Bild endgültig eintrübte. Die Kanzlei Kaskela Law LLC reichte in Delaware Klage gegen Plug Power ein. Und trommelte natürlich, um weitere Kläger zu gewinnen, „, who purchased shares of the company’s common stock between August 9, 2022 and March 1, 2023, inclusive (the “Class Period”)„

Worum geht’s bei der Klage gegen Plug Power?

Eigentlich ein bekanntes Problem: In den letzten Monaten reduzierte Plug Power mehrmals seine Prognosen und leiferte dann Quartalsergebnisse, die nochmals unter den reduzierten Prognosen lagen. Und das begleitet von optimsitischen Aussagen, für die unter anderem gerade Plug’s CEO andy Marsh bekannt ist. Erfolgsaussichten? Schwer einzuschätzen. Vorwürfe: Wahrscheinlich schwer zu beweisen. Erwartung: Vergleich, wie in solchen Verfahren mehrheitlcih gewählt. Risiko für Plug Power? Solange das Verfahren läuft wird es für die immer noch defizitäre Plug Power schwer sein Kapitlaerhöhungen zu paltzieren. Und die braucht es mit grösster Wahrscheinlichkeit noch bis zum Erreichen der Profitabilität.

RWE H2-Wert? RWE gibt sich Mühe. Aktuell: Neben Bau eines 50 Elektrolyseur am Hochrhein sichert man sich grünen Strom eines 400 MW Windparks für H2 – nur zwei von…

DEMIRE „optimiert“ Portfolio. Nächster Verkauf 48.000 Quadratmeter in 1A-Lage sollte Kassen für Anleiherückkäufe nach Leipzig weiter füllen. und einen Tag später: DEMIRE „optimiert“ Portfolio. Verkaufserlöse ermöglichten zweiten Anleiherückkauf – diesmal gut 50 Mio. Bleiben noch 499 Mio nominal.

Mensch und Maschine bleibt auf dem „gewohnten Erfolgspfad“. Im Q1 konnte der CAD/CAM/BIM-Spezialist wieder Rekordergebnisse erzielen.

Vorwurf in Kurzform, wie er in Werbeanzeigen für die Samelklage verwendet wird.

„According to the complaint, during the Class Period, Plug Power and certain of the company’s executive officers made a series of materially false and/or misleading statements, as well as failed to disclose material adverse facts, about the Company’s business and operations. Specifically, the Defendants are alleged to have misrepresented and/or failed to disclose that the Company was unable to effectively manage its supply chain and product manufacturing, resulting in reduced revenues and margins, increased inventory levels, and several large deals being delayed until at least 2023, among other issues.

The complaint further alleges that, as a result of Defendants’ wrongful acts and omissions, and the significant decline in the market value of the company’s common stock when the truth was revealed, Plug Power’s investors have suffered significant damages.“ (Kaskela Law LLC, 12.04.2023)

Konkret listen die Anwälte in der ausführlicheren Klageschrift chronologisch auf, wann welcher Vertreter des Unternehmens, was äusserte, wann welche Zahlen korrigiert wurden und wie weit die endgültigen Zahlen vom Prognostizierten dann abwichen.

Helfen würde es der Position Plug Power s, wenn die Q1-Zahlen voraussichtlcih am 10.05.2023 veröffentlicht die Prognosen des Managements treffen würden.

Und was wird am 10.05. erwartet? Hier gehen die Analysten im Konsensus von einem durchschnittlichen Quartals-Umsatz von 210 Mio USD aus (wäre rund 50% mehr als im Q1/22) und man erwartet eine kräftige Reduktion der Verluste gegenüber dem Q4/22 auf „nur noch“ 148 Mio USD, was einem EPS von Minus 0,25 USD entspräche. Auf Jahressicht wird ein Umsatz von 1,32 Mrd USD durchschnittlich erwartet und ein EPS von Minus 0,68 USD. Und immer noch gehen die Analysten vom Erreichen des Break-Even im Jahr 2025 mit einem EPS von Plus 0,25 USD aus. Mal schauen.

Und was sagte das Management über 2023?

Zuletzt bei Vorlage der Zahlen für 2022 hiess es eindeutig und klar: „Reaffirming 2023 revenue and gross margin guidance of $1.4B and 10%“ – was noch über den Analystenerwartungen läge. Und was Plug Power erreichen sollte, wenn man die Vorwürfe der Sammelkläger zumindest relativieren, um nicht zu sagen teilweise entkräften will. Erreichen zumindest der Analysten-Erwartungen für das Q1 wäre also Pflicht.

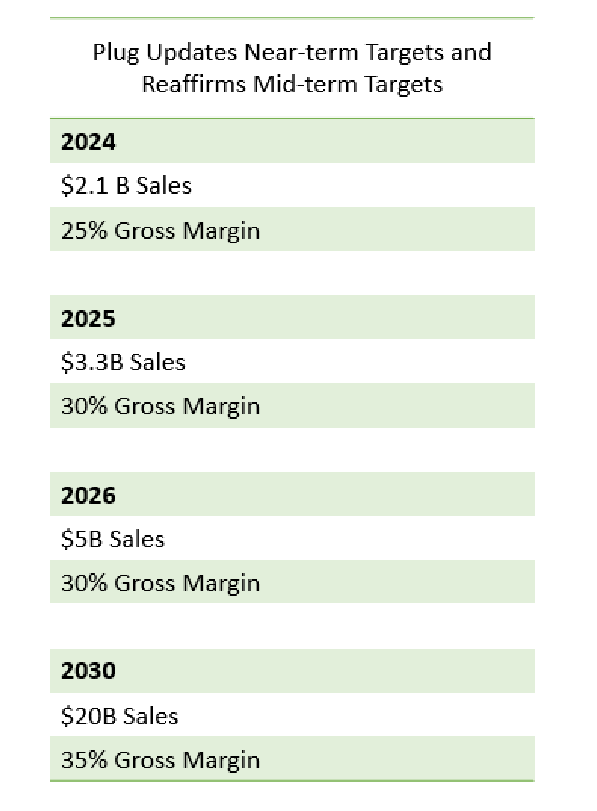

Und das insbesondere weil Plug Power bei Vorlage der Zahlen für 2022 gleichzeitig die Prognosen für die Jahre 2024 und 2025 sogar noch erhöhte, die Folgejahre bestätigte:

Plug Power unter Druck – Q1 Zahlen könnten dem Management einen Teil der verlorenen Glaubwürdigkeit zurückgeben

Obwohl die Amerikaner im letzten Jahr grosse Kooperationen nicht nur ankündigten, sondern auch mit Leben füllten, stimmten bisher einfach die Umsatz- und EPS-Zahlen einfach nciht zu den geweckten Erwartungen. Pluspunkte waren Soft-Facts, wie der Produktionsstart beim Joint-Venture mit Renault. Oder Milliarden-USD Vertrag mit Amazon, der reibungslose Produktionsstart der Gigafactory in Richmond, das Anlaufen des Acciona-Joint-Ventures in Spanien, Ausbau der Wasserstoffinfrastruktur in den USA mit mehreren Produktionsstätten im Bau, oder oder. Zuletzt der 100 MW Uniper Auftrag mit Ausbauplänen auf 500 MW – nicht nur warme Luft bei Plug Power. Und die Produktoffensive bei „kleineren Logsitikzentren“ – direkter Angriff auf die Standardhersteller wie KION, Jungheinrich usw – zeigte keinerlei Kurswirkung. Aber natürlich – die Zahlen für 2022 verfehlten wieder einmal die Erwartungen und die Prognosen für die Folgejahre konnten offensichtlich weder versöhnen, noch überzeugen…

INTERVIEW – Wirecard – RAin Silvia Volaric-Huppert zum Sachstand. Was derzeit wichtig ist, welche Wege möglich sind. Und sie sagt, was bis zum 31.12.2023 wichtig ist. Denn danach…

Eine Meldung am 4. April wies in die „richtige Richtung“ – reale Produktionszahlen: „Plug Power steigert Elektrolyseurproduktion in Rochester auf Rekordniveau von 122 MW im Q1 – ab Mai will man monatlich 100 MW produzieren.“

Plug Power’s ehemals sichere Bank der Analysten bröckelt – angesichts der Kursentwicklung kein Wunder.

Auch wenn immer noch die Mehrheit der Analysten die Plug Power Aktie als Kauf sieht. Und auch wenn immer noch das durchschnittliche Kursziel bei 23,59 USD liegt -damit rund 150% über dem aktuellen Kursniveau von knapp 9,00 USD – so lassen die letzten Analystenupdates aufhorchen. Vor diesen kritischer werdenden Stimmen das Gesamtbild: 15 „BUY“, 6 „OUTPERFORM“, 8 „HOLD“, 1 „UNDERPERFORM“. Und das durchschnittliche Kursziel war vor kurzem noch bei rund 30,00 USD.

Am 18. April meldete sich zuletzt Sophie Karp, Analystin bei KeyBanc Capital, mit einem Downgrade von „OVERWEIGHT“ zu „SECTOR WEIGHT“. Die aktuellen Probleme liessen nichts anderes zu. Sie machte auch die Bankkrise dafür verantwortlich: „The recent bank collapses have created a risk-off atmosphere for project financing — right when PLUG is in a capital-intensive part of its growth cycle,“ Was Zweifel an der Kapitlaakquisefähigkeit Plug Powers bei ihr weckte. Dazu das als negativ empfundene Ausscheiden des Verantwortlichen für Elektrolyseure. Am 17.04. senkte Piper Sandler das Kursziel der Aktie auf 12,00 USD von 17,00 USD – bleib bei der Einschätzung „HOLD“ dabei. Und dass am 3. April Morgan Stanley sein „OVERWEIGHT“ zu einem „EQUALWEIGHT“ reduzierte mit einem kräftig von ehemals 35,00 USD auf nur noch 15,00 USD deduzierten Kursziel, trug auch nicht zur Stimmung bei.

GK Software – Weltmarktführer, der womöglich bald zu Fujitsu gehört. Sollte aber am 20.04. um 24:00 Uhr die 55% Schwelle nicht erreicht sein, dann drohen Kursrückschläge.

SFC Energy will mehr Wertschöpfungsanteil bei FC-produktion. Und fasst verstärkt stationäre H2-FC’s in Auge. Beides mit Johnson Matthey als starken Partner.

MorphoSys fokussiert sich auf drei Zulassungsanträge. Und bei Monjuvi kann man eine 5-Jahresstudie präsentieren, die Hoffnungen nährt.

INTERVIEW – Wirecard – RAin Silvia Volaric-Huppert zum Sachstand. Was derzeit wichtig ist, welche Wege möglich sind. Und sie sagt, was bis zum 31.12.2023 wichtig ist. Denn danach…

Nochmal zu den „alten“ Zahlen – vor dem 10.05.2023 als Beispiel, wie Plug nicht liefern sollte. Dem Grund der Kursmisere – zumindest nach der Meinung des „Kapitalmarktes“ und der Anwälte von

Wesentliches: Umsatz verfehlt um rund 50 Mio USD die Erwartungen mit 220 Mio USD im Q4 – Orderbacklog für Elektrolyseure um 25% erhöht auf 2 GW gegenüber Stand 30.09.22 – EPS mit höherem Verlust als erwartet steht bei Minus 1,25 USD statt erwarteten Minus 1,07 USD – Prognose für 2023 bestätigt, 2024/25 erhöht und 2025 bestätigt

Insgesamt wurden die Erwartungen – wieder einmal – klar verfehlt. Lichtblick ist das kräftig gewachsene Orderbacklog und die „verbesserte negative Gross-Margin“ – laut Plug Power ein Prozess, der sich fortsetzen wird: „Overall, the Company’s gross margin for the fourth quarter of 2022 was negative 36% compared to negative 54% in the fourth quarter of 2021, reflecting improvement year over year.“

Erwartungen für das Geschäftsjahr 2022 / Q4 der Plug Power. Zum Abgleich mit den gemeldeten Zahlen.

erwartet 758 Mio USD Umsatz 2022 / 272 Mio USD Umsatz Q4. real: 701 Mio USD Umsatz 2022 / 220 Mio USD Umsatz Q4.

erwartet Minus 574 Mio USD Operating Loss 2022 / Minus 138 Mio USD Q4. real: 679 Mio USD Operating Loss 2022 / Minus 243 Mio USD Q4.

erwartet Minus 632 Mio USD Verlust 2022 / Minus 145 Mio USD Q4. Mit „over $3.5B in cash and liquid investments to execute on our growth objectives. “ zum 30.09.2022. So dass in 2023 noch keine Kapitalerhöhung notwendig sein sollte. real: Minus 724 Mio USD Verlust 2022 / Minus 237 Mio USD Q4.

erwartet Minus 1,07 USD EPS 2022. real: Minus 1,25 USD EPS 2022.

Orderstand bisher eher vage. „Plug’s electrolyzer backlog currently stands at 1.5GW, with a sales funnel of over $25B“ zum 30.09.2022. Keine Konsensus-Aussage zum Orderstand zum 31.12.2022. Und real: „Plug ended the year with 2 GW of backlog for the electrolyzer business.“ Und weiter „with an opportunity funnel of more than $30B. „

Die Zahlen haben zwar eindeutig nicht getroffen. Aber es gelang Andy Marsh den Glauben an die Erreichbarkeit seiner Prognosen für die Folgejahre aufrechtzuerhalten. Und jetzt wäre es wichtig am 10.Mai „abzuliefern“ – nicht nur für die eigene Glaubwürdigkeit, für den Kapitalmarkt und für die Argumentation gegen die Sammelkläger, sondern auch um zukünftig wieder in der Lage zu sein, Kapitalerhöhungen am Markt zu platzieren, um Verluste bis zum Erreichen des Break-Even aufzuholen. Sofern dieser denn wirklich erreicht werden kann.

Chart: Plug Power Aktie | Powered by GOYAX.de