NIKOLA Aktie bei aktuell 1,50 USD – schwach, wie viele Wasserstoffwerte derzeit. Nach den mit grossser Enttäuschung aufgenommenen Zahlen für 2022 – mit geringeren Verlusten, aber auch mit Umsätzenweit unter Erwartungen. Jetzt ist NIKOLA noch knapp 840 Mio USD „wert“ laut MarketCap.

Obwohl NIKOLA in den letzten Monaten kontinuierlich geliefert hat – Förderzusagen, Batterieproduktion, Aufträge, H2-Infrastrukturinvestitionen, Kooperationen mit Plug Power und Fortescue Futures – scheint einfach keine Phantasie bei den Anlegern mehr aufkommen zu können. Und so erinnerte das Form 10-K von NIKOLA eingereicht bei der SEC unmissverständlich unter Punkt „Item 1A. Risk Factors – Risks Related to Our Business and Industry“ an den aktuellen Status von NIKOLA – EARLY STAGE: „We are an early stage company with a history of losses, expect to incur significant expenses and continuing losses for the foreseeable future, and there is substantial doubt that we will have sufficient funds to satisfy our obligations through the next 12 months from the date of this report.“ (NIKOLA, 10-K Filing SEC, 23.02.2023, Seite 22)

Aber für die Optimisten gibt es zumindest auch „was“ – NIKOLA feierte Gestern die 100. Sales-Order für ab dem Q4/23 zur Auslieferung anstehende FCEV-Tre-LKW’s – gesammelt vom us-amerikanischen Dealer-Netzwerk,…

… auf dessen Aufbau man sich bei NIKOLA neben der H2-Infrastruktur in den letzten Monaten fokussiert hatte. Nachdem man in Europa zuletzt im Rahmen der NIKOLA-e.on-Kooperation im ersten Schritt 20 FCEV plus Betankungsinfrastruktur und H2-Lieferungen an die Richter Group verkaufen konnte – mit Perspektive auf Folgeaufträge über potentiell weitere 890 FCEV in den nächsten 4 bis 5 Jahren, kommt nun auch in den USA so was wie Aufbruchstimmung auf:

100 Sales Orders für Brennstoffzellen-LKW eingesammelt seit die Förderbarkeit nach California „Hybrid and Zero-Emission Truck and Bus Voucher Incentive Project (“HVIP”) program“ festgestellt wurde

Hierbei bezeichnet NIKOLA die akquirierten Orders als „Sales“, wobei wohl besser von Absichtserklärungen die Rede sein sollte, denn diese Sales Orders müssen später in verbindliche „Purchase“-Orders umgewandelt werden. Und dass soll der Fall sein, wenn „that are expected to convert to purchase orders following the satisfactory completion of the demonstration programs.“

init innovation HomeToGo. Smallcaps deren Zahlen 2022 gefallen könnten und die für 2023 einiges vorhaben. Beide in Zukunftsmärkten tätig.

SMA Solar: 2023 sollen im Vorjahr bremsende Lieferprobleme gelöst sein. Prognose vom 9.03. musste man bereits jetzt kräftig erhöhen – Aktien feiern neue Höchstkurse.

SFC Energy konzentriert sich mit vollen Kassen auf Umsatz-Wachstum. Dazu bewies man 2022, dass FC-Produktion auch profitabel geht.

Leoni Aktie steht vor Kapitalschnitt auf Null. Laut Management alternativlos. Danach Rekapitalisierung und Schulden werden zu Eigenkapital

PNE liefert 2022 im Rahmen, weckt Phantasie durch geplanten Verkauf der US-Projekte, aber wohl die für 2023 geplanten 500 MW nicht schaffen

Encavis mit Rekordzahlen 2022.Aber streicht trotzdem für beschleunigten Kapazitätsausbau Dividende. Aktionärsfreundlich geht anders.

Förderungsgelder-Regen macht’s möglich.

Das HVIP-Programm ermöglicht Kunden von Nikolas Tre FCEV den Zugang zu einem Point-of-Sale-Incentive ab 240.000 USD bis zu 288.000 USD pro Lkw im Jahr 2023. Kunden haben außerdem Anspruch auf eine Steuergutschrift in Höhe von 40.000 USD von der Bundesregierung für saubere Nutzfahrzeuge durch die Regelungen des Infaltion Reduction Act’s.

“We believe Nikola is the only company in the U.S. with a Class 8 hydrogen FCEV available in calendar year 2023, engineered and assembled in the U.S., as well as a variety of upcoming hydrogen energy solutions,” erläutert Michael Lohscheller, Nikola’s President und CEO. “Customers are recognizing this and are demanding zero-emissions trucking solutions to fulfill their shipping needs and to meet their environmental, social and governance goals. And it will have quite an effect, as one heavy-duty zero-emission truck equates to removing 23 gasoline-powered passenger cars from the road in annual CO2 emissions.” Und weiter ergänzt Lohscheller:“This 100 sale order milestone is certainly something to celebrate and shows the commitment of our customers, dealers, employees and stakeholders. And this is expected to be the first of many upcoming announcements.”

Daimler Truck will/kann erst 2027 mit der FCEV-LKW Serienfertigung starten – NIKOLA liefert kommerziell aus ab Q3/2023. Vorsprung durch Mut zur Lücke – oder doch so was wie eine zweite Tesla-Story im LKW-Bereich im Werden?

Was man in der ganzen Diskussion und allen Zweifeln nicht vergessen sollte: Ein Weltkonzern wie Daimler Truck, der seit Jahrzehnten in der Brennstoffzellenerprobung engagiert war und ist, wird erst in Jahren serienfertige Brennstoffzellen-LKW anbieten. Und NIKOLA sagt, dass man bereits im Q4/2023 mit der Auslieferung kommerzieller FCEV-LKW beginnen werde. Peinlich für Daimler Truck oder wird NIKOLA mit amerikanischer Unbekümmertheit die Expertise von Bosch’s Brennstoffzellenexperten und IVECO’s LKW-Expertise zu schnell ausliefern? Noch ist eine Überraschung durch den Newcomer durchaus möglich. Spannend.

Gut, sehr gut – und jetzt die NIKOLA-Wermutstropfen – genereller Art.

Trotz rund einer Milliarde USD in der Kasse zum 31.12.2022 muss das nicht reichen, auch wenn das Management bei Vorlage der 2022er Ergebnisse bis 2024 die Finanzierung gesichert sah. Die – auch unter Haftungsgesichtspunkten – gemachten Aussagen im 10-K Form hören sich vorsichtiger an: “Our ability to continue as a going concern is dependent on our ability to obtain the necessary financing to meet our obligations and repay our liabilities arising from the ordinary course of business operations when they become due.” Und an anderer Stelle: „The outcome of these matters cannot be predicted with any certainty at this time. If we are unable to raise sufficient capital when needed, our business, financial condition and results of operations will be materially and adversely affected, and we will need to significantly modify or terminate our operations and our planned business activities.”

Vorgaben für 2023 scheinen bei den Produktionszahlen für die Tre BEV sehr verhalten.

Während NIKOLA im Q4/2022 bereits 133 Tre BEV produzieren konnte, plant man für 2023 mit „nur“ 250 bis 350 Stück. Wachstum sieht man wohl eher bei den FCEV, die aber erst im Q3/23 in Serienfertigung gehen sollen. Geplant sind 125 bis 250 Stück FCEV für 2023, wofür die BEV-Produktion im Q2 heruntergefahren werden soll, um die Fertigungslinien auf die FCEV-Produktion einzustellen.

FinLab Aktie derzeit keine wirklich gute Anlage. Neben NAV-Einbruch zum 31.12.2022 muss nun die nextmarkets-Beteiligung liquidiert werden

Steinhoff Aktionäre haben auf der GV Nein gesagt. Und jetzt geht das Management den nächsten angekündigten Schritt: WHOA-Verfahren.

Nikola plant die Auslieferung von 30 bis 50 Tre BEVs im Q1/23, rund 10.5 bis 17.5 Mio USD generierend. Derzeit halten NIKOLA (127) und die angeschlossenen Händler (115) die meissten der produzierten Tre BEV. In 2022 produzierte NIKOLA insgesamt 258 Tre BEVs und lieferte davon 131 an Händler mit einem Erlös von 50.8 Mio USD aus (Im Q4 allein wurden 20 Tre und 21 Ladestationen zu einem Durchschnittspreis von 374 TUSD verkauft). Aber insgesamt lagen die reinen Verkaufskosten bei 155.6 Mio USD und es ergab einen Bruttoverlust aus Verkäufen von 104.8 Mio USD.

An der Kostenschraube muss NIKOLA drehen.Und es tut sich was.

Natürlich wird eine „laufende Serienproduktion“ die Kosten senken, abe rbis dahin aht man bei NIKOLA bereits andere Kostenschrauben „gedreht“: Man reduziert die Belegschaft in 2023 von 1.582 um ca. 7% auf rund 1.500 Mitarbeiter (insbesondere bei der neuen Tochter Romeo), verlegt die Romeo-Batterieproduktion nach Coolidge mit Kostenvorteilen, die sich bis Ende des Jahrers auf rund 105 TUSD je LKW-Batteriepack summieren sollen. Weiterhin konnten bereits im Q4/2022 die Frachtkosten (insbesondere zwischen Ulm/Arizona), die im Juli noch 30% der Umsätze „frassen“ auf 9% im Q4/2022 reduziert werden.

NIKOLA – am Umsatz hängt es. Aber es gibt auch Licht.

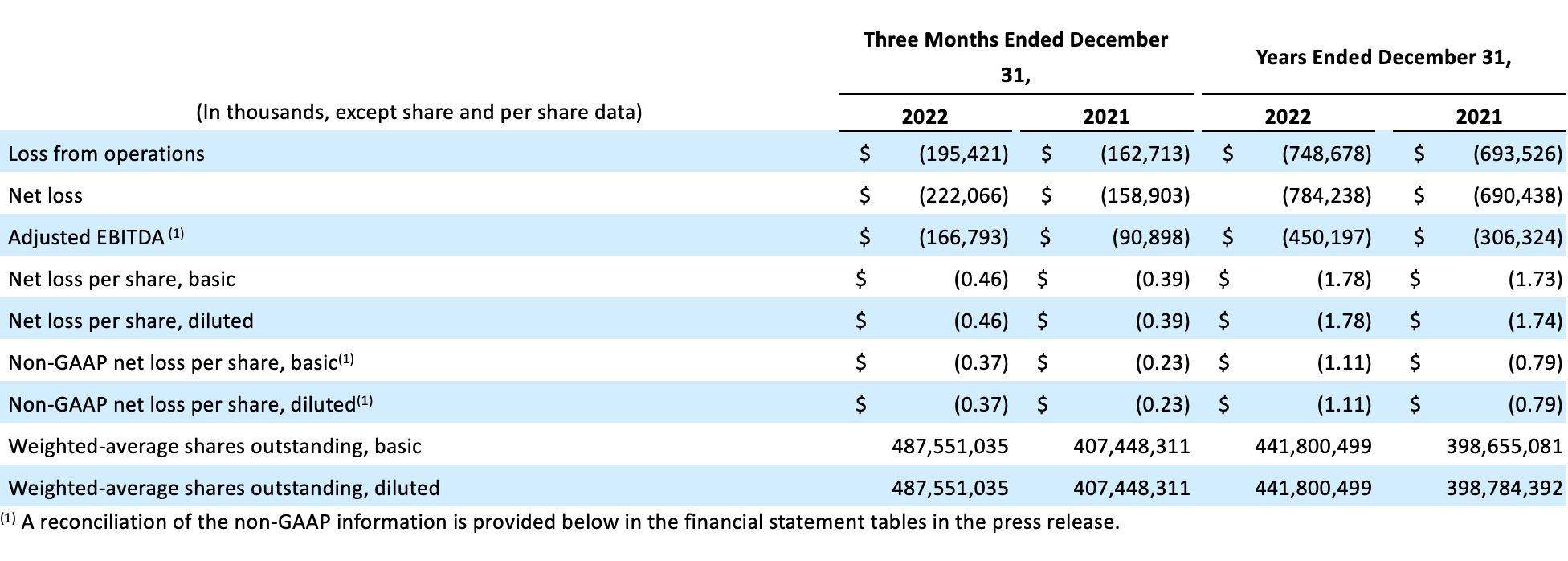

Entgegen den erwarteten EPS im Q4 von Minus 0,432 USD/ in 2022 von Minus 1,27 USD sehen die erreichten Minus 0,37 USD (Non-GAAP) im Quartal und Minus 1,11 USD auf Jahresbasis eigentlcih gut aus. Aber wirklich enttäuscht aufgenommen wurden die Umsatzzahlen, die mit 50,8 Mio USD die Erwartungen von 75,9 Mio USd Jahresumsatz klar verfehlten. Wenig überraschend legte NIKOLA bei den „Highlights“ den Schwerpunkt auf die Gewinnentwicklung. Wobei die im Dezember und in 2023 gewonnenen Aufträge für 2023 optimistisch werden lassen – und das durch die im Aufbau befindliche E-Batterieproduktion in Coolidge (Übernahme von Romeo wird egnutzt) pro Batteriensatz 105 TUSD eingespart werden sollen, lässt auch hier „Weniger Verlust“- Phantasie aufkommen.

Im Q4/22 konnte NIKOILA 133 Tre BEV (E-LKW) produzieren und davon 20 an Händler ausliefern. Ein Anfang, mehr als viele Zweifler geglaubt haben. “During the fourth quarter we strengthened our commercial and sales operations, which is expected to lead to increased sales and accelerated customer deliveries,” erläutert Nikola CEO, Michael Lohscheller. “As a whole, we made significant progress on both the truck and energy infrastructure fronts. The advances we have made on battery charging and hydrogen solutions with strategic partners, and the unveiling of our hydrogen mobile fueler under the HYLA brand, will allow Nikola to provide fully integrated mobility solutions to customers for both the BEV and FCEV.”

Erwartungen/Vorgaben für 2023 des NIKOLA Managements machen „den Erfolg“ mess- und kontrollierbar.

NIKOLA Management defineirte heute die Ziel für 2023, die man erreichen will. Vorgaben an denen sich dann das Unternehmen auch messen lassen muss:

- Fertigstellung von 10 gamma FCEV’s im Q2 2023 – Vorserienmodelle des Brennstoffzellen-Modells.

- Rund 105,000 USD Kostenersparniss je Batteriemodul für den Tre BEV bis zum Q4 2023. U.a. durch den Aufbau der Batterieserienproduktion in Coolidge mit dem Know-How der neuen Tochter Romeo Power („amerikanische Akasol“ – letztes Jahr in einem Share-Deal von NIKOLA übernommen.)

- Edngültige Investitionsentscheidung für den „Phoenix Hydrogen Hub“ bis zum Q3 2023. In Phoenix will NIKOLA mit Fortescue Futures den startpunkt des breiter angelegten Joint Ventures setzen.

- Zwei neue Tankstellenstandorte bis Juni 2023 zu benennen. ob da die im Februar gemeldete neue Station in West Sacramento hinzugezählt wird, lässt sich nicht sagen. Da aber bereits in der ehutigen Meldung erwähnt, wohl eher nicht.

- Ausleiferung von 250 – 350 Tre BEVs an Händler in 2023. Scheitn nicht übermässig ambitioniert.

- Auslieferung von 125 – 150 Tre FCEVs im Q4 2023

Nachdem man für das IVECO-NIKOLA Joint Venture einen Auftrag über 100 Tre FCEV sichern konnte, ging es in Coolidge, Arizona Schlag auf Schlag weiter:Der im Dezember angekündigten Kooperation beim Wasserstoffnetzausbau mit Plug Power folgte eine Kooperation mit Fortescue Future Industrie, Teil des Milliarden-Minenkonzerns Fortescue Metals Group Ltd, zum Aufbau von „Grossproduktionsstätten für Wasserstoff„. Und dann am 25.01.2023 ging es weiter – klein auf klein – nur so kann es funktionieren, dass NIKOLA wieder Vertrauen am Kapitalmarkt aufbauen kann: 15 Tre FCEV an Biagi zur Auslieferung Q4/23, neuer Tankstellenstandort in Kalifornien und neues Fahrassistenzsystem für die LKW’s von IVECO-Partner.

KEIN ÜBERFLIEGER MEHR. DAZU MITTLERWEILE ZWAR FÜR EIN NICHT MEHR GANZ UMSATZLOSES UNTERNEHMEN HOCH BEWERTET. ABER MIT BISHER ERBRACHTEN INVESTITIONEN, DIE DIE AKTUELLE KAPITALISIERUNG ÜBERSTEIGEN. OB SICH DAS AUSZAHLEN WIRD? ZEIGT SICH IN DEN NÄCHSTEN EIN ZWEI JAHREN. ABER EINE ZUKUNFTSBRANCHE UND CHANCEN…

GASTBEITRAG: BioNTech Aktie – Platow kommt nur noch zu „halten“. Aussichten für 2023 sehen Normalisierung der Covid-Impfstoffe auf „Grippeniveau“. Und…

EXCLUSIVINTERVIEW – TEIL 1: Nagarro Aktie unter Beobachtung. CEO Manas Human im Gespräch. Klare Worte zu „den roten Flaggen“. Sachlich, manchmal emotional. Auf jeden Fall offen und ausführlich.

EXCLUSIVINTERVIEW – TEIL2: Nagarro Aktie unter Beobachtung. CEO Manas Human im Gespräch. Klare Worte zu „den roten Flaggen“. Sachlich, manchmal emotional. Auf jeden Fall offen und ausführlich.

Die gemeldeten Umsatzzahlen für 2022 bedeuten für den Kurs einen Rückschlag, aber auf Dauer zählt 2023: Gelingt es die Auslieferungszahlen zu schaffen? Insbesondere die geplanten FCEV-Zahlen, die erst im Q4/23 starten sollen? Hier ist die 100. Order bereits erreicht bis Ende März zumindest ein Hoffnungszeichen. Ob das irgendwann für signifikante Kursteigerungen reicht? Man wird sehen…

Und was bedeuten die mahnenden Worte im 10-K Form. Wie sicher ist eine weitere Finanzierung der auflaufenden Verluste? Wird es Investoren geben, die an die NIKOLA Zukunft glauben? Vielleicht auch aus dem e.on-Umfeld? Hochriskant bleibt es – EARLY STAGE, wie es im SEC-Filing heisst.