Mutares engagiert im „Carve-out“-Geschäft. Frei übersetzt: Ungewünschte, oft unrentable Beteiligungen von Konzernen übernehmen, optimieren und dann zu einem hohen Multiple auf das Ursprungsinvestment verkaufen. Oft gibt es sogar zum symbolischen Kaufpreis eine „Morgengabe“.Und die Mutares SE & Co. KGaA (ISIN: DE000A2NB650) seit einiger Zeit überaus erfolgreich unterwegs. Und zukünftig scheinen nach einem bereits früher erfolgreich umgestezten Muster „grössere Exits“ in Vorbereitung. Nach dem Vorbild des bisher grössten Exits der Firmengeschichte – der STS Group – formte Mutares, wie am 8.März diesen Jahres gemeldet, aus verschiedenen Beteiligungen (Light Mobility Solutions GmbH (LMS), MoldTecs GmbH und SFC Group) einen Automotive mit über 7.500 Mitarbeitern an mehr als 30 Standorten weltweit und einem annualisierten Umsatz von 1,2 Mrd EUR.

PlugPower sollte besser am 10. Mai abliefern. Bis dahin gibt’s ein neues Produkt für den EMobility-Markt und man drängt in die Öffentlichkeit – Messen, Konferenzen, Events.

Klöckner & Co SE mit gegenüber letztem Quartal wieder deutlich erholtem Ergebnis. Auf Dauer sollten Nachhaltigkeit und Digitalisierung helfen

Potentieller Exit über die Börse denkbar aufgrund der Grösse oder an Käufer, damit für Mutares direkt 3 Exits „auf einmal“ ermöglichen würden. Dazu natürlich Synergieffekteu.a. durch Abschaffung von Doppelstrukturen und erhöhter „Einkaufsmacht“. Heute macht Mutares mit zwei weiteren Beteiligungen ähnliches:

Balcke-Dürr geht in Beteiligung NEM Energy auf – Synergien, relevantere Grösse des „Verkaufsobjekts“.

Mutares hat die rechtliche Integration der Balcke-Dürr GmbH in die NEM Energy B.V. erfolgreich durchgeführt. Am 29. März 2023 hat die NEM Energy B.V. die Balcke-Dürr GmbH und deren Tochtergesellschaften vollständig übernommen. Die Unternehmen sind Lieferanten und Dienstleister für Abhitzedampferzeuger, Wärmetauscher und Reaktoren und gehören zum Segment Engineering & Technology der Mutares Group. Dabei ist Balcke-Dürr bereits seit 2016 Teil des Mutares Portfolios, NEM wurde im Dezember 2022 übernommen. Aus der „Balcke-Dürr“ wurden bereits in der Vergangenheit kleinere Teile in Form von Exit’s herausgelöst und der Restkonzern – in der nach Mutares Speech Optimierungsphase – kommt nun als schlagkräftiger Teil zu der noch relativ frischen Beteiligung NEM, die sich noch in der Realignment-Phase befindet.

Passender Fit

Mit mehr als 130 Jahren Erfahrung bietet die Balcke-Dürr Gruppe innovative Energieeffizienzlösungen für Energieversorger und Unternehmen in der Nuklear- und Gaskraftwerksindustrie sowie in der chemischen Industrie. Mit der Integration der beiden Unternehmen wird die neue „NEM Energy Group“ einen Umsatz von ca. 340 Mio EUR erzielen und rund 500 Mitarbeiter an vier Standorten in Deutschland und den Niederlanden beschäftigen. Nach der erfolgreichen Integration wird die Balcke-Dürr Teil der „NEM Energy Group“. Dies soll beiden Unternehmen ermöglichen, erhebliche Synergien in verschiedenen Bereichen zu nutzen, z. B. um das Servicegeschäft durch den weiteren Ausbau des Produktangebots zu steigern und die globale Kesselflotte der NEM Energy B.V. zu adressieren. Künftig werden beide Unternehmen eng zusammenarbeiten, um das gemeinsame Produkt- und Dienstleistungsportfolio zu stärken und zu erweitern.

Johannes Laumann, CIO der Mutares SE & Co. KGaA, kommentiert: „Die Integration der Balcke-Dürr Gruppe in die NEM Energy B.V. wird signifikante Synergien realisieren und dem erweiterten Kundenstamm eine breite Palette an Serviceangeboten bieten.“

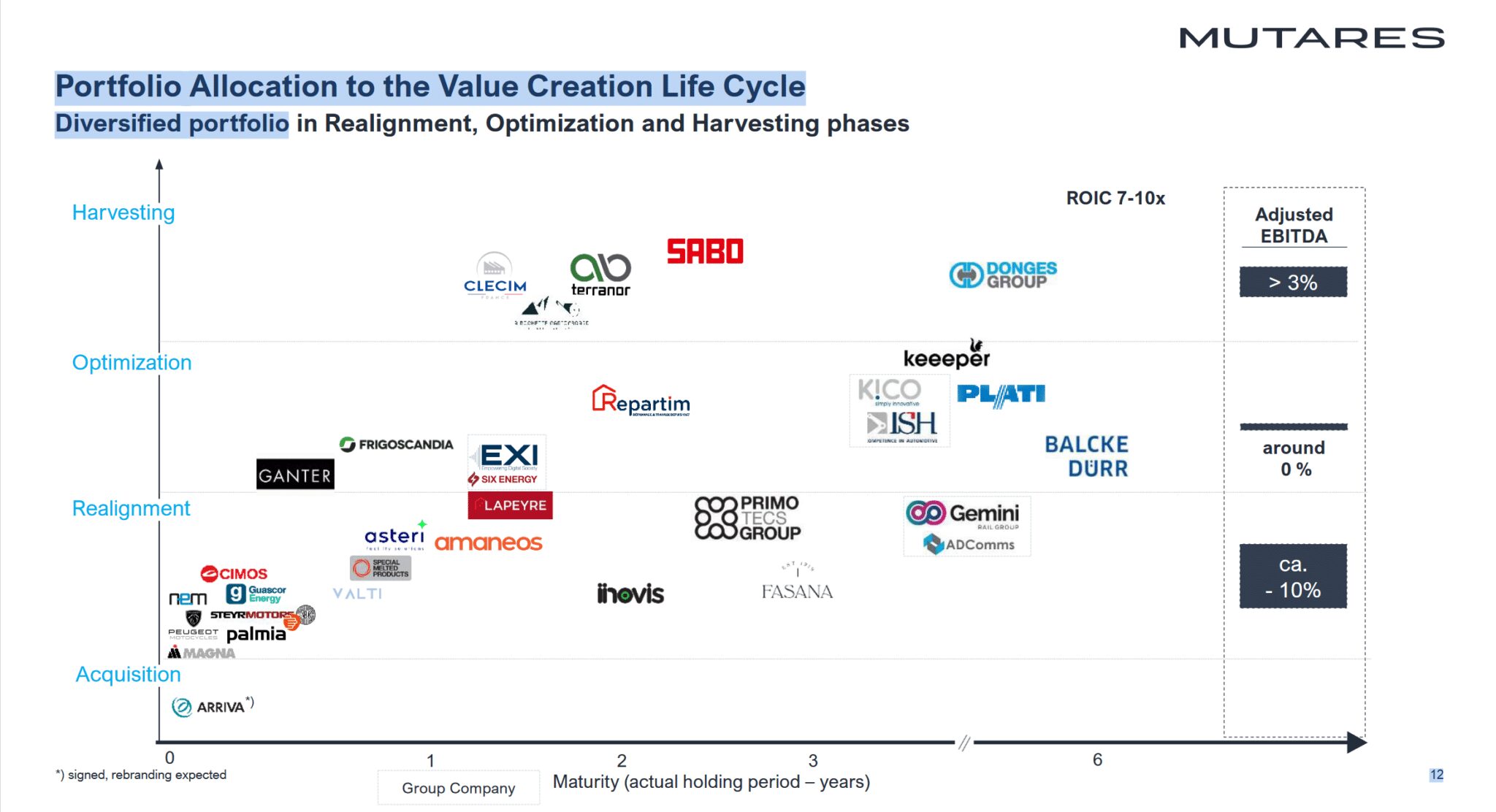

Die zunehmende Reife der Beteiligungen im Lebenszyklus des Mutares-Geschäftsmodells stimmt positiv für die nächste Zeit.

Im Stadium des Harvesting, das heisst im Status der „Erntefähigkeit“, befinden sich einige interessante Namen. Namen, die man im Idealfalle demnächst im Rahmen einer Unternehmensmeldung wiederfindet – hier die Reifetabelle aus der aktuellen Unternehmenspräsentation der Mutares:

Aktuell Basierend auf den bereits abgeschlossenen und zusätzlichen unterzeichneten Transaktionen sowie der vielversprechenden Akquisitionspipeline geht der Vorstand für das Geschäftsjahr 2023 von einem Anstieg der Umsatzerlöse im Mutares-Konzern auf EUR 4,8 Mrd. bis EUR 5,4 Mrd. aus. Der Jahresüberschuss der Mutares Holding soll dabei in einer Bandbreite von EUR 92 Mio. bis EUR 112 Mio. liegen.

Nach hoher Transaktionsfrequenz in 2022 setzt man in München in 2023 – so sieht es zumindest bisher aus – noch einen „drauf“.

Nach einem Exit am 5.01.2023 – „verkauft zu mehr als dem 7-10-fachen ROIC“, einem zweiten Exit wenig später, einem geplanten Zukauf von 200 Mio Umsatz, die von 1.200 Mitarbeitern im Bereich “ Herstellung von Stahlteilen“ erwirtschaftet werden, und dem Abschluss von 2 Übernahmen, die bereits in 2022 angekündigt worden waren, meldete man wenig später den dritten Exit – FDT Flachdach. Und dann am 3. März den 4. Exit im noch jungen Jahr – mit der Ganter – Construction. Dazu die letztes Wochenende gemeldete Übernahme, die wohl noch vor der geplanten – in exklusiven Verhandlungen befindlichen – Übernahme der „Walor International“ unterschriftsreif wurde. Bremsend für den Kurs wirkte die mittlerweile erfolgreich platzierte 100 Mio Unternehmensanleihe der Mutares.