Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…- Wasserstoff als Hoffnungsträger für Newcomer und Pureplayer, aber auch für Traditionskonzerne, die sich in einer decarbonisierten Welt neu erfinden müssen, wenn sie wirtschaftlich relevant bleiben wollen.

Und diese Woche stand eine Flut von Quartalsberichten an, die endlich mal zeigen sollten, dass Wasserstoff nicht nur Vision ist, sondern sich auch in Umsatzzuwächsen und sinkenden Verlusten mit erwartetem Break-Even in überschaubarer Zeit in den Büchern der Pureplayer niederschlägt. Kurz gesagt: Grösstentiels enttäuschtne die Quartalszahlen, zumindest sprechen die teilweise zweistelligen Kursverlsute der „berichtenden“ Unternehmen eine klare Sprache, Dabei gab es durchaus – gerade bei den Umsätzen oder den potentiellen Auftrgasvoluminas durchaus auch Postives.

Wochenrückblick: Aktien KW 19 – nix mit 16.000. Nächste Woche? Aurelius, Plug Power, Smartbroker, ElringKlinger, Nel, Hensoldt, TAG Immobilien, DEMIRE, DIC Asset, Mutares, CLIQ Digital, Energiekontor, Nordex, Nikola,…

Nagarro schien wieder einigermassen „auf Kurs zu kommen“ nach den WiWo-Kritikpunkten, aber Gestern nach XETRA-Schluss gab es eine „Prognoseanpassung“, die neue Fragen aufwirft.

Nicht umsonst meldete diese Woche BASF mit Advent Technologies, u.a. dem grössten Hersteller von HT-PEM-Brennstoffzellensystemen, eine neue Vereinbarung über den gemeinsamen Aufbau einer vollständigen Lieferkette für Brennstoffzellenkomponenten. Außerdem wurden Gespräche über eine Ausweitung der Partnerschaft auf den Bereich Wasserelektrolyse aufgenommen. Immer mehr Grosskonzerne verstärken ihr Engagement im Wasserstoffsektor. Und auch die längst totgesagte Singulus sieht auf einmal wieder „die Sonne“ – im Wasserstoffsektor. Dazu später mehr. Warum diese Engagements und Investitionen?

Deutsche Akademie der Technikwissenschaften, Enervis Energy Advisers oder Bundesregierung – Wasserstofftechnologien wird grosse Nachfrage vorhergesagt.

Laut einer Studie der Deutschen Akademie der Technikwissenschaften besteht allein für die Industrie in Deutschland ein Bedarf von mindestens 20 GW installierter Elektrolyseleistung für die Herstellung von Wasserstoff im Jahr 2030. Und die Nationale Wasserstoffstrategie der Bundesregierung geht bis 2030 von einem Wasserstoffbedarf von ca. 90 bis 110 TWh im Jahr aus und will bis 2030 eine Elektrolysekapazität von mindestens 10 GW aufbauen. So geht die Enervis Energy Advisors in der Studie „Wasserstoffbasierte Industrie in Deutschland und Europa“ (2021) von einem Wasserstoffbedarf für Deutschland von 110 TWh im Jahr 2030, 260 TWh in 2040 und 450 TWh in 2050 aus. Und hier war bsiher nur von Deutschland die Rede.

Jetzt zu den Einzelwerten eines Sektors, der laut Goldman Sachs bis 2050 einen Wert von 10 Billionen USD erreichen soll. Viel Zahlen, viel Zukunft, viel Aufbruchstimmung,aber auch Enttäuschungen.

Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…-Neue Kurstiefststände zeigen die Meinung der Märkte, dabei war nicht Alles Schatten.

Aber Verluste zu hoch und die Angst, dass das Geld ausgeht… Und die entscheidenden Weichenstellungen für die weitere Kursentwicklung der nächsten Wochen, wenn nicht Monate, wurden von den Quartalszahlen der Amerikaner erwartet. Natürlich mit grosser Aufmerksamkeit für Orderbacklog – erfolgt: Verweis auf wachsende Pipeline und kurzfristige Entscheidungen über insgesamt 1 GW anstehend. Und eventuelle Prognoseanpassungen – erfolgt: Prognose 2023 bestätigt.

Eine wichtige Aussage für Aktionäre – neben den Zahlen: „Multiple Non–dilutive Financing Opportunities Available to Support Anticipated Powerful Growth and the Buildout of our Green Hydrogen Network„

Nimmt damit die Befürchtung vor kräftigen Verwässerungen der Aktie durch Kapitalerhöhungen auf niedrigem Kursniveau, wie es ansonsten definitiv wahrscheinlich wäre. Und was zusätzlichen Druck auf die Aktie ausübte. Gerade bei den weiter kräftig gestiegenen Verlusten liefert Plug Power so eine beruhigende Botschaft an seine Aktionäre. Übrigens: Wir können usn nicht erinner, dass Plug früher über „nicht-verwässernde“ Finanzierungsalternativen berichtet hätte. Konkret heisst es bei Plug Power:

„ Plug is evaluating several financing options with counterparties, including but not limited to, the Department of Energy (DOE) Loan Program, strategic project investment partners, and asset–backed loan (ABL) facilities from major banks. Between the current cash position, a $5.7B balance sheet,and interest from multiple capital partners, we believe Plug is well positioned to fund forecasted growth.“

Aurelius Q1-Meldung. Gegenüber den vorherigen Quartalsmeldungen fehlen viele informative Elemente – neue Art der Transparenz?

TAG Immobilien DIC Asset DEMIRE. Q1-Zahlen, die besser scheinen, als die Kurse sagen. Fragt sich: Kurse hoch oder demnächst Zahlen runter?

Karlheinz Gast, CEO APONTIS PHARMA im Inteview „Unsere Mittelfristprognose bleibt unverändert“ – trotz Prognosereduktion.

CLIQ Digital Aktien – Platow Brief rät von Neueinstiegen ab. Trotz guter Zahlen und „günstiger Bewertung“. Warum?

KONKRETE BOTSCHAFT: Neben Kapitalerhöhungen gibt es mittlerweile Finanzierungsalternativen – durch neue staatliche Programme in USA, aber auch Europa, durch die Schaffung „beleihungsfähiger Assets“ kann man klassische Bankfinanzierungen ins Auge fassen und durch Kooperationen. So sei die Finanzierung Plug Powers – auch ohne Kapitalerhöhungen – sicher.

Hier die Erwartungen und was Plug Power ablieferte: Umsatz traf Erwartungen, aber Verluste wesentlich höher als erwartet.

Quartals-Umsatz erwartet 208 Mio USD (wäre rund 50% mehr als im Q1/22). – gemeldet: 210,3 Mio USD (Vorjahr 140,8 Mio USD).

Plug lieferte 62 MW Elektrolyseurkapazität aus im Q1, mehr als im gesamten Jahr 2022. Eine Meldung am 4. April wies bereits in die „richtige Richtung“ – reale Produktionszahlen: „Plug Power steigert Elektrolyseurproduktion in Rochester auf Rekordniveau von 122 MW im Q1 – ab Mai will man monatlich 100 MW produzieren.“

Mit dem französischen Kältelogistiker STEF kann Plug Power einen neuen „Pedestial Customer“ melden. Dazu erwartet man von dne bereits bestehnden Pedestials (Home depot, LIDL, Amazon u.a.) allein in 2023 die Umstellung weiterer 80 Logistikstandorte auf Wasserstoff. Dazu habe man für 2023 allein in den USA drei neue Pedestials im Blick.

ERGEBNIS: leicht über Erwartungen!

Durchschnittlich erwartetes EBIT Minus 143 Mio USD und Konzern-Verluste „nur noch“ 148 Mio USD (Minus 170 Mio USD im Q4/22) – gemeldet: Minus 209 Mio USD EBIT – Minus 207 Mio USD Konzenrverlust.

Daraus folgte ein erwartetes EPS von Minus 0,25 USD. – gemeldet: Minus 0,35 USD

ERGEBNIS: Verluste durchgehend höher als erwartet – deutlich.

Zum 31.12..2022 arbeitete Plug Power an einer potentiellen Auftragspipeline allein für Elektrolyser von rund 25 Mrd USD „Plug’s electrolyzer backlog currently stands at 1.5GW, with a sales funnel of over $25B. “. und auf Jahressicht wird ein Umsatz von 1,32 Mrd USD durchschnittlich erwartet und ein EPS von Minus 0,68 USD. Und immer noch gehen die Analysten vom Erreichen des Break-Even im Jahr 2025 mit einem EPS von Plus 0,25 USD aus. Mal schauen. – HIER DER AKTUELLE STAND zum 31.03.2023:

Zum 31.3.2023 arbeitete Plug an einer potentiellen Auftragspipeline allein für Elektrolyseure von mehr als 30 Mrd USD, davon etwa 50 % im Zusammenhang mit E-Fuels, einschließlich grünem Ammoniak und Methanol. Der Auftragsbestand liegt bei über 2 GW. Durch diverse Großprojekte und 1-5 MW-Containerlösungen, erwartet Plug in 2023 ein Jahr des Durchbruchs. „We expect revenue in 2023 will be driven by a mix of 1–5MW containerized solutions and executing on existing large–scale projects primarily in the US and Europe.“ – Dazu scheinen einige Grossaufträge beinahe Abschlussreif: „We are also at the final stages of negotiating large–scale project opportunities in the US, Europe and Asia–Pacific representing potential bookings over 1GW.“

ERGEBNIS: Orderbacklog stieg um rund 500 MW, Pipeline potentieller Projekte um rund 5 Mrd USD – passt.

Und was sagte das Management über 2023 und die folgenden Jahre?

Zuletzt bei Vorlage der Zahlen für 2022 hiess es eindeutig und klar: „Reaffirming 2023 revenue and gross margin guidance of $1.4B and 10%„. Und heute? Bestätigt man den Forecast für 2023 eindeutig und liefert dazu eine Roadmap für das Jahr – zum Abhaken und als Bewertungsbasis über den Geschäftserfolg des Managements im laufenden Geschäftsjahr: HIER DIE ROADMAP FÜR 2ß23 – HIER.

Egal wieviele Produktoffensiven Plug Power liefert, entscheidend werden neue Grossaufträge für den Aktienkurs sein. Und die Quartalszahlen erwiesen sich als Hindenriss für eine von den Aktionären erhoffte Kurserholung: Wieder einmal mehr Verlust als erwartet, was die zukünftige Refinazierungsfähigleit über Kapitalerhöhungen nicht gerade erleichtert. Also gil jetzt für Plug: Ableifern,was in der Roadmap angekündigt wurde und möglichst viele der angekündigten „in der entshciedungsphase“ stehnden Grossaufträge „reinholen“. Und den Abschluss von „non-dilluitive“-Finanzierungen in trockene Tücher bringen. Dann hätten die Aktionäre auch wieder eine Chanc eauf steigende Kurse….

Chart: Plug Power Aktie | Powered by GOYAX.de

Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…- Sonne und Wolken.

Ballard Power konnte wenigstens den Verlust im Q1 geringer ausweisen als erwartet worden war. Aber die Umsätze blieben weit hinter den Erwartungen. Etwas besser beim Ordereingang, wenigstens höher als der Umsatz war, aber auch hier Luft nach oben. Dennoch bestätigte Andy MacEwen wenigstens die Prognose für 2023.Und auch die Quartalszahlen von Ballard konnten den Karren der enttäuschenden Quartalsberichte „nicht rumreissen“. Bleibt dabei: Den Wasserstoffwerten fehlen positive Nachrichten, grosse Aufträge, wie sie – laut Plug Power – kurzfristig kommen können. Bis dahin können sich die Anleger wenigstens bei Ballard über geringere Verluste freuen:

Ballard Power – wieder nicht zufriedengestellt.

Bereits jetzt ist Ballard Power bei den „Bussen“ weltweit in der Position als Marktführer. Andere Märkte versucht man bereits zu besetzen, bevor sie „gross“ werden, wenn sie im Entstehen sind : wasserstoffbetriebene Lokomotiven, Brennstoffzellen für die Schifffahrt, „normale LKW’s“ und dazu noch Spezialfahrzeuge für den Minensektor.

Weiterer Zielmarkt ist die stationäre Energieerzeugung mittels Wasserstoff, der in Ballard Power’s Brennstoffzellen wieder zu Elektrizität wird – eingesetzt auf Baustellen, Ladestationen für E-Mobilität und in Rechenzentren. Und vor wenigen Tagen meldete Ballard Power einen Auftrag über 36 Brennstoffzellensysteme für einen europäischen Kunden – Folgeauftrag und möglicherweise ein Durchbruch für die Kanadier. Selbstbewust sieht sich Ballard Power als Technologieführer. Oder in anderen Worten.

Wochenrückblick: Aktien KW 19 – nix mit 16.000. Nächste Woche? Aurelius, Plug Power, Smartbroker, ElringKlinger, Nel, Hensoldt, TAG Immobilien, DEMIRE, DIC Asset, Mutares, CLIQ Digital, Energiekontor, Nordex, Nikola,…

Nagarro schien wieder einigermassen „auf Kurs zu kommen“ nach den WiWo-Kritikpunkten, aber Gestern nach XETRA-Schluss gab es eine „Prognoseanpassung“, die neue Fragen aufwirft.

CLIQ Digital Aktien – Platow Brief rät von Neueinstiegen ab. Trotz guter Zahlen und „günstiger Bewertung“. Warum?

„We are recognized as a world leader in proton exchange membrane (“PEM”) fuel cell power system development and commercialization.“ („Management’s Discussion and analysis first quarter 2023″. Ballard Power. Seite 4.)

Auf 37 Seiten in einem ausführlichen und umfassenden „Ballard Power – Management’s Discussion and analysis first quarter 2023“ stellen CEO und der CFO vor, was Ballard erreicht hat, was man erreichen will und welche Risiken bestehen. LESENSWERT. Nach den enttäuschenden Umsätzen im Q4 – mit dem Lichtblick eines wachsenden Orderbacklogs –nun die Erwartunegn und dem, was Ballard liefern konnte:

Quartals-Umsatz erwartet 19,16 Mio USD (Vorjahr 21 Mio USD). – erreicht: 13.3 Mio USD. Eine klare Zielverfehlung.

„Our Fuel Cell Products and Services segment consists of the sale of PEM fuel cell products and services for a variety of applications including Heavy-Duty Mobility (consisting of bus, truck, rail, and marine applications), Stationary Power, and Emerging and Other Markets (consisting of material handling, off-road, and other applications). Revenues from the delivery of Services, including technology solutions, after sales services and training, are included in each of the respective markets.“

Durchschnittlich erwartetes EBIT Minus 31 Mio USD. – erreicht: Minus 43 Mio USD. Hohe Investitionen, Anlaufkosten und vorbereitung auf erwartete grössere Orders schlugen hier voll „durch“. Höher als erwartet, aber beim Verlust eine überaus positive Überraschung:

Erwartung Konzern-Verluste 38 Mio USD . – erreicht: Minus 33,9 Mio USD (verbessert gegenüber EBIT durch Finance income von 10,01 Mio USD)

Daraus folgt ein erwartetes EPS von Minus -0,13 USD (im Vorjahr noch bei Minus 0,14 USD). – erreicht: Minus 0,11 USD klar besser als erwartet.

ORDERBACKLOG: Ballard erhielt im vierten Quartal neue Aufträge im Wert von etwa 52,2 Millionen US-Dollar und lieferte Aufträge im Wert von 20,5 Mio USD aus, was zu einem Auftragsbestand von etwa 133,4 Mio USD am Ende des vierten Quartals führte. Das Wachstum des Auftragsbestands wurde hauptsächlich durch gestiegene Aufträge aus Europa angetrieben, die nun etwa 64 % des gesamten Auftragsbestands ausmachen, verglichen mit etwa 38 % zum Ende des vierten Quartals 2021. Insbesondere ist der Auftragsbestand von Power Products zum vierten Quartal 2022 mehr als doppelt so hoch wie im 4. Quartal 2021 und ist auch gegenüber dem Ende des 3. Quartals 2022 um fast 60 % gestiegen. STAND 31.03.2023: Orderbacklog erreicht 137,7 Mio USD zum 31.03.2023, Ordereingänge im Q1/23 erreichten 17,6 Mio USD. Wesentlcih wneiger als in dem Ausnahmequartal Q4/22.

„Our first quarter revenue of $13.3 million and new order intake of $17.6 million are consistent with our full-year 2023 plan,“ sagte Randy MacEwen, President and CEO. WAS MACEWEN NOCH SAGTE – WIE ES WEITERGEHEN SOLL – PLANUNGEN FÜR 2023 – RAHMEN IN DEM SICH BALALR DBEWEGNE WILL – HIER MEHR DAZU

Zwar aufgehellte Newslage, aber nur teilweise zufriedenstellender Quartalsbericht bei Ballard Power. Ob das wenigstens mittelfristig für bessere Kurse reicht? Und Abwarten bis die neuen Verträge, neuen Leuchtturmprojekte sich in Umsätzen niederschlagen? Oder ist jetzt die Chance da, sich an einem zukünftigen Wasserstoffplayer teilzuhaben…

Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…- Bringt Everfuel jetzt die grossen Aufträge? Die Dänen haben Geld für bis zu 1 GW Elektrolyseurkapazität.

Nel ist operativ derzeit auf gutem Kurs – mit den Quartalszahlen konnte man seit langem wieder einmal die Erwartungen mehr als erfüllen, danach traf man die Entscheidung die neue Gigafactory für Elektrolyseure in Michigan – nahe beim JV-Partner General Motors zu errichten. Immerhin bis zu 4 GW Kapazität,bis zu 400 Mio USD Investitionssumme. Dazu kam die Strategieumstellung der Norweger gut am Markt an: Zukünftig will man sich bei Elektrolyseuren nur noch auf die Lieferung der technologisch anspruchsvollen, hochmargigen Bauelemente (vornehmlich Stacks) konzentrieren. Es geht nicht mehr darum alles zu liefern, sodnern nur das „was man besser kann“ und „was entsprechend zu höheren Preisen verkauft werden kann“. Gleiches gilt für die schwächelnde Tankstellensparte – auch hier nur noch konzentriert auf Hochleistungstankanlagen, nicht mehr jede Variante soll angeboten und entwickelt werden.

Wochenrückblick: Aktien KW 19 – nix mit 16.000. Nächste Woche? Aurelius, Plug Power, Smartbroker, ElringKlinger, Nel, Hensoldt, TAG Immobilien, DEMIRE, DIC Asset, Mutares, CLIQ Digital, Energiekontor, Nordex, Nikola,…

Nagarro schien wieder einigermassen „auf Kurs zu kommen“ nach den WiWo-Kritikpunkten, aber Gestern nach XETRA-Schluss gab es eine „Prognoseanpassung“, die neue Fragen aufwirft.

Energiekontor Nordex Clearvise – Windenergie in Zahlen respektive Erneuerbare macht Spass, wie Energiekontor und Clearvise zeigen oder noch nicht, wie…

Auch die Markterwartungen scheinen für die Nel aktie psotiver,a ls für viele andere Wasserstoffaktien: Die Shortquote verharrt (meldpflichtige Postionen, Oslo) auf sehr niedrigem Niveau seit längerer Zeit: 3,45 %, 12.05.2023. Was jetzt fehlt für weitere Kurs-Impulse? Die grossen Aufträge für Nel, die aufgrund der neuen Strategie auch profitabler sind, als „die kleinteiligen, alten Komplettaufträge für Elektrolyseure“.

Nel’s Everfuel hat es geschafft: 200 Mio EUR Eigenkapital für den Ausbau von bis zu 1 GW Elektrolyseurkapazität „im Norden“ stehen bereit.

Und für Nel als zweitgrösster Aktionär mit 11.698.918 Aktien bzw. 13,56 % bei Everfuel engagiert bedeutet das potentiell entsprechende Aufträge für die Elektrolyseursparte. Warum? Bisher haben die Dänen eng mit Nel zusammengearbeitet und ihr erster – seit Dezember im Probebetrieb – 20 MW Elektrolyseur in Frederica kam von Nel. Dass diese Anlage als erstes Investment für das 200 Mio EUR-Paket eines Everfuel/Hy24- Joint Ventures ausgewählt wurde, könnte ein Hinweis auf die zukünftigen Investionsentscheidungen sein. Der Reihe nach:

Für die norwegische Nel geht es um bis zu 1 GW Elektrolyseurkapazität – jetzt finanziert durch JV.

Denn Everfuel ist es im Februar gelungen mit Hy24, die den weltweit größten Infrastrukturfonds für sauberen Wasserstoff verwalten, die Gründung eines Joint Ventures (JV) „durchzuziehen“, um 200 Mio EUR Eigenkapital in die Entwicklung von Elektrolyseurkapazitäten in Dänemark, Norwegen, Schweden und Finnland zu investieren. Dies soll es dem Joint Venture ermöglichen, bis zu 1 GW an grünen Wasserstoffprojekten zu finanzieren, zu bauen, zu besitzen und zu betreiben. Geht natürlich nur, weil zu den 200 Mio EUR diverse Subventionszahlungen aus dem REPowerEU-Plan und vergünstigte, unbesicherte Darlehen der EIB kommen werden.

HIER EINZELHEITEN ZUM ORDERBACKLOG – INVESTITIONEN – AUFTRÄGE – ERWARTUNGEN – HIER

Chart: NEL Asa | Powered by GOYAX.de

Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…- Weniger die Zahlen, vielmehr die Kapitulation in Europa trafen die Aktie.

Nikola hat turbulente Zeiten hinter sich. Und heute hat man eigentlich „nur“ mit den Quartalszahlen gerechnet. Aber nach dem Motto „Weniger ist mehr“ meldeten die Amerikaner einen kompletten Strategieschwenk – unter der unpassenden Überschrift: „Iveco Group and Nikola Corporation enter a new partnership phase„. Die NIKOLA Aktie kämpft seit längerem mit niedrigen Kursen – Pennystockniveau. Und wirkliche Entspannung kann man erst erwarten, wenn die Umsätze und somit Produktionszahlen ein Niveau erreichen, dass ein Break-even zumindest nah erscheint. Vor kurzem ein Allzeittief von 0,79 USD erreicht und nach den Zahlen und dem von uns als Befreiungsschlag gesehenn Abschied aus Europa auf neuen Tiefstständen.

Wir nennen es Befreiungsschlag – Nikola beendet Europa-Pläne.

Einigermassen überraschend die im Umfeld der Quartalszahlen platzierte Meldung, dass Joint Venture mit IVECO mit der Produktionsstätte in Ulm aufzugeben. Gegen Zahlung von 35 Mio USD und die Rückgabe von 20,6 Mio Nikola-Aktien kann IVECO den europäischen Teil der NIKOLA-Ambitionen übernehmen. die ehemaligen Partner erteilen sich gegenseitig Nutzungsrechte an Technologien des jeweiligen Partners, die im „Gemeinschaftsprojekt“ zum Einsatz kamen.Emotionslos betrachtet könnte das ein echter Befreiungsschlag für NIKOLA sein:

Wochenrückblick: Aktien KW 19 – nix mit 16.000. Nächste Woche? Aurelius, Plug Power, Smartbroker, ElringKlinger, Nel, Hensoldt, TAG Immobilien, DEMIRE, DIC Asset, Mutares, CLIQ Digital, Energiekontor, Nordex, Nikola,…

Energiekontor Nordex Clearvise – Windenergie in Zahlen respektive Erneuerbare macht Spass, wie Energiekontor und Clearvise zeigen oder noch nicht, wie…

Aurelius Q1-Meldung. Gegenüber den vorherigen Quartalsmeldungen fehlen viele informative Elemente – neue Art der Transparenz?

TAG Immobilien DIC Asset DEMIRE. Q1-Zahlen, die besser scheinen, als die Kurse sagen. Fragt sich: Kurse hoch oder demnächst Zahlen runter?

Karlheinz Gast, CEO APONTIS PHARMA im Inteview „Unsere Mittelfristprognose bleibt unverändert“ – trotz Prognosereduktion.

Mit der dünnen Kapitaldecke der Amerikaner und aufgrund der niedrigen Börsenbewertung&Aktienkurse kaum möglichen Kapitalerhöhungen wäre es schwer vorstellbar gewesen, sowohl auf dem europäischen Markt, als auch auf dem US-Markt eine Rolle als Brennstoffzellen-LKW Hersteller zu spielen. Jeder Marktauftritt kostet. Und wenn wenig Geld da ist, sollte man sich auf den erfolgversprechendsten konzentrieren.

Das macht NIKOLA jetzt – dazu Geld für die klammen Kassen.

Die liquiditätsschonende Kooperation mit VOLTERA, die zumindest bis zu 50 H2-Tankstellen des auf 60 H2-Tankstellen bis 2026 geplanten US-H2-Infrastrukturnetzes „gesichert“ hat. Und das ohne die Kasse NIKOLA’s zu belasten. Dazu das Geld durch das Ende des europäischen Joint Ventures könnte NIKOLA die nötige Stärke geben die angestrebte Marktposition zumindest auf dem US-Markt zu erreichen. Natürlich fällt ein guter Teil der Fantasie weg, aber der andere Teil – der US-Markt – wird realistischer. Natürlich immer noch kein Selbstläufer, aber die Quartalszahlen weisen zumidnest in die richtige Richtung:

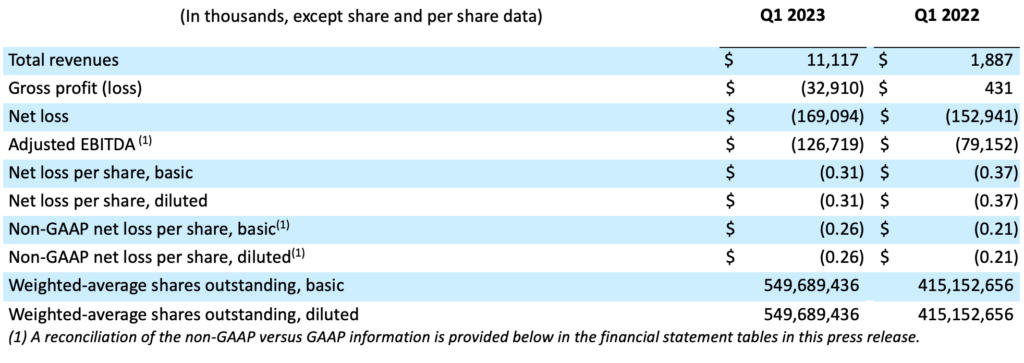

Hier die Erwartungen an die Quartalszahlen – und was Nikola geliefert hat.

Und was wurde heute erwartet? Hier gehen die Analysten im Konsensus von einem durchschnittlichen

Quartals-Umsatz erwartet 12,4 Mio USD. – erreicht: 11,1 Mio USD, Zielvorgaben nur knapp verfehlt.Durchschnittlich erwartetes EBIT Minus 150 Mio USD. – erreicht: Minus 151 Mio USD, nur leicht höhere Verluste als erwartet. Zeigt aufgrund der Höhe die Notwendigkeit der Fokussierung auf das Machbare. Und die Vorteile des VOLTERA-Deals und des Europa-Exits.

Erwartung Konzern-Verluste „nur noch“ 174 Mio USD. – erreicht: 169 Mio USD, leicht unter den Markterwartungen.

Daraus folgt ein erwartetes EPS von Minus 0,30 USD. – erreicht: Nach US-GAAP Minus 0.31 USD und nicht-GAAP Minus 0.26 USD je Aktie. Zielvorgaben nur ganz knapp verfehlt.

Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…- Wasserstoffaktie mit Zahlen. auch abgestraft vom Markt…

Bloom Energy – der dritte Wasserstoff, der am Dienstag seine Zahlen präsentierte. Im rauhen Wasserstoffumfeld lieferte Bloom Energy Dienstag um 23:00 Uhr (5:00 p-m- Eastern Time) seine Zahlen. Einziger H2-Wert mit Breakeven bereits in 2022. Hohe Erwartungen mussten erfüllt werden. Was zumidnest beim Umsatz übererfüllt werden konnte. Jedoch beim Verlust war „man“ schlechter als erwartet. Jahresprognose bestätigt.

Dieselbe Bloom Energy, die Mitte Februar ein „Gewinner“ mit überraschend guten Quartalsergebnissen und dem Breakeven auf non-US GAAP-Basis war, stand nun unter Druck am 9. Mai. 2023 für das Q1/23 die positive Entwicklung zu bestätigen. Bis dahin kam Bloom operativ mit seinen Europa-Plänen voran. Begonnen hatte man im Juni letzten Jahres mit der geplanten Eroberung des europäischen Marktes in Maranello. Ferrari sollte Bloom die Türen für europäischen Markt.

Seinerzeit bezeichnete KR Sridhar, Gründer, Chairman und CEO von CEO of Bloom Energy diese Zusammenarbeit als ersten Schritt einer grösseren Initiative und Ferari als …“the ideal partner for Bloom’s entry into the European manufacturing landscape“. Danach kam die Partnerschaft mit Cefla im November, einem führenden italienischen Ingenieur-, Beschaffungs- und Bauunternehmen, als Vertriebspartner in Italien. Und zuletzt ein Partner für die BENELUX- und baltischen Staaten. Erster Auftrag kam aus Belgien.

Hier die Erwartungen und was Bloom Energy ablieferte. Deutlich mehr Umsatz, aber auch (etwas) mehr Verlust als erwartet.

Hier gingen die Analysten im Konsensus von einem durchschnittlichen

Quartals-Umsatz erwartet in Höhe von 256 Mio USD. – erreicht: 275,2 Mio USD. Re3kordquartal, dass die Erwartunegn übertrifft.

„…an increase of 36.9% compared to $201.0 million in the first quarter of 2022. Product and Service revenue of $234.4 million in the first quarter of 2023, an increase of 38.9% compared to $168.8 million in the first quarter of 2022.“

Durchschnittlich erwartetes EBIT Minus 58,9 Mio USD nach US GAAP. – erreicht: Minus 63,7 Mio USD US GAAP, non USGAAP Minus 34,1 Mio USD

- „Operating loss of ($63.7) million in the first quarter of 2023, an improvement of $2.0 million compared to ($65.7) million in the first quarter of 2022.

- Non-GAAP operating loss of ($34.1) million in the first quarter of 2023, an improvement of $5.3 million compared to ($39.4) million in the first quarter of 2022.“

Erwartung Konzern-Verluste „nur noch“ 66,1 Mio USD nach US GAAP – erreicht: Minus 71,6 Mio USD nach US-GAAP. Non-GAAP ergibt ein Minus von 45,4 Mio USD.

Daraus folgt ein erwartetes EPS von Minus 0,29 USD nach US GAAP. – erreicht: Minus 0,35 USD, Non-GAAP ein Minus von 0.22 USD.

HIER MEHR ZU BLOOM ENERGY UND DEN ERWARTUNGEN – HIER.

Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…- Everfuel Quartalsbericht. Nel’s Beteiligung mit 200 Mio EUR Joint Venture auf Wachstum getrimmt.

Everfuel Aktie wurde als Wasserstoff-Zukunfts-Wert zuerst gehypt, dann nach einer gewissen Ernüchterung hat man eine relativ solide Kursbasis gefunden.Und es ist einiges passiert seit 2021. Damals sah sich Everfuel „in the initial stages of commercialising the green hydrogen value chain in its target markets„. Und während die Nel Beteiligung Everfuel AS (ISIN: DK0061414711) in 2022 viele Projekte anschob, erste Umsätze erzielte, konnte man dieses Jahr durch ein 200 Mio EUR Joint Venture mit kräftig gestärkter finanziellen Basis die Pläne und gestarteten Projekte noch schneller in die Umsetzungsphase bringen.

Langsam sollte man so das „homöopathische Umsatz“-Stadium hinter sich lassen können. Auch weil erstmals im Dezember der 20 MW Elektrolyseur in Frederica testweise Wasserstoff produzierte. Aber für das Q1 konnten und wurden keine Wunder erwartet, zumindest nicht auf der Umsatzseite, aber bezüglich Projektfortschritten, weiteren Ausbauplänen der H2-Infrastruktur „im Norden“ plus BENELUX und Deutschland wurden schon klare Ansagen erwartet.

Für die norwegische Nel geht es um bis zu 1 GW Elektrolyseurkapazität – jetzt finanziert durch JV.

Denn Everfuel ist es im Februar gelungen mit Hy24, die den weltweit größten Infrastrukturfonds für sauberen Wasserstoff verwalten, die Gründung eines Joint Ventures (JV) „durchzuziehen“, um 200 Mio EUR Eigenkapital in die Entwicklung von Elektrolyseurkapazitäten in Dänemark, Norwegen, Schweden und Finnland zu investieren. Dies wird es dem Joint Venture voraussichtlich ermöglichen, bis zu 1 GW an grünen Wasserstoffprojekten zu finanzieren, zu bauen, zu besitzen und zu betreiben. Geht natürlich nur, weil zu den 200 Mio EUR diverse Subventionszahlungen aus dem REPowerEU-Plan und vergünstigte, unbesicherte Darlehen der EIB kommen werden. Und bisher hat Everfuel alle Elektrolyseure von Nel bezogen – so auch den 20 MW Elektrolyseur in Frederica, der jetzt als erstes Asset in das Joint Venture eingebracht werden soll.

Wochenrückblick: Aktien KW 19 – nix mit 16.000. Nächste Woche? Aurelius, Plug Power, Smartbroker, ElringKlinger, Nel, Hensoldt, TAG Immobilien, DEMIRE, DIC Asset, Mutares, CLIQ Digital, Energiekontor, Nordex, Nikola,…

Nagarro schien wieder einigermassen „auf Kurs zu kommen“ nach den WiWo-Kritikpunkten, aber Gestern nach XETRA-Schluss gab es eine „Prognoseanpassung“, die neue Fragen aufwirft.

Karlheinz Gast, CEO APONTIS PHARMA im Inteview „Unsere Mittelfristprognose bleibt unverändert“ – trotz Prognosereduktion.

CLIQ Digital Aktien – Platow Brief rät von Neueinstiegen ab. Trotz guter Zahlen und „günstiger Bewertung“. Warum?

Everfuel behält das Sagen im Jount Venture – und wie gesagt setzte bisher ausschliesslich auf die Technik vonAktionär Nel

Denn Everfuel wird nach seiner vollständigen Gründung 51 % des Joint Ventures besitzen. Und der 20-MW-Elektrolyseur HySynergy Phase 1 ist der erste Vermögenswert, der vom JV gehalten werden soll. Im Rahmen der Vereinbarung wird das JV Everfuel durch Gebühren während der Projektentwicklungs-, Bau- und Betriebsphase Einnahmen und Cashflow liefern. Everfuel hat außerdem Anspruch auf definierte Entwicklungsgebühren vom JV für Projekte, die FID (Investitionsentscheidungsfähigkeit) erreichen, basierend auf dem Renditeprofil jedes einzelnen Projekts. Hier nun die Q1-Berichterstattung und Ausblick:

Everfuel könnte sich Ende 2023 vielleicht langsam vom Early Stage Stadium emanzipieren.

Als klares Schlüsselereigniss für die Firmenentwicklung wird natürlich das Joint Venture mit Hy24 mit einer Investitionssumme von 200 Mio EUR zur beschleunigten Entwicklung einer Infrastruktur für grünen Wasserstoff in den nordischen Ländern gesehen. Dass in Verbindung mit dem erfolgreich durchgeführten 25 Mio EUR Private Placement. Dazu kommt die erwartete Fertigstellung der Phase 1 von HySynergy zum Ende des zweiten Quartals 2023 inclusive Hochlauf der kommerziellen Produktion. Weiterhin wichtig der Vertrag für den First Everfiller-Pilot (mobile Wasserstofftankanlage), der Erhalt eines Folgeauftrags für die geplante Hochleistungs-Wasserstofftankstelle in Wuppertal und die komfortable Cash-Situation von 38,1 Mio EUR per Ende März 2023. HIER DIE ZAHLEN ZU UMSATZ EBITDA LIQUIDITÄT UND EIGENKAPITAL – HIER

Chart Everfuel Aktie sieht derzeit nicht wirklich gut aus. Aber es scheint sich zumindest eine Bodenbildung abzuzeichnen. Vielleicht kann man in Dänemark vom 10. Mai profitieren – vielleicht gestützt durch ebenfalls positive Zahlen von Ballard und Plug.

<

Everfuel AS | Powered by GOYAX.de

Plug Power, Ballard Power, Nel, Nikola, Bloom Energy, Everfuel, Singulus…- Letzte Rettung Wasserstoff?

Der SINGULUS TECHNOLOGIES Konzern (ISIN: DE000A1681X5) hat bewegte Zeiten hinter sich – seit den Neuen Markt Zeiten gab e s viele Enttäuschungen, immer wieder auch Hoffnung. Mit Anlagen für die Solar- und Halbleiterindustrie versucht man das Unternehmen wieder auf Kurs zu bringen.Was sich letztes Jahr in einem Umsatz in einer Bandbreite von 86 bis 91 Mio EUR (Vorjahr: 64 bis 68 Mio) widerspiegelte, was ein Plus von rund 30% bedeuten würde. Und das EBIT soll dabei zwischen 4 und 6 Mio EUR (Vorjahr 2021: Minus 12 bis minus 16 Mio) liegen.

Nachdenklich stimmt dabei der gesunkene Auftragseingang: Im Geschäftsjahr 2022 wurde ein Auftragseingang von 57 Mio EUR erreicht (Vorjahr 2021: 111,5 Mio), so dass der Auftragsbestand zum 31. Dezember 2022 zwischen 82 und 87 Mio EUR lag (Vorjahr 2021: 119 und 124 Mio). Hierbei basieren die vorläufigen Zahlen – laut Unternehmensangaben – auf der Annahme der Erteilung der ausstehenden Testate in den kommenden Wochen. Mit einer Liquidität von 17,9 Mio EUR zum 31.12.2022, scheint hier erstmal ausreichende Liquidität vorhanden. Alles keine Hammerzahlen – alles kein sanftes Ruhekissen für das Management. Und so ergreift man bei SINGULUS die Initiative und versucht neue Kundenkreise mit neuen Angeboten zu gewinnen:

SINGULUS TECHNOLOGIES AG erfolgreich in den expandierenden Wasserstoffmarkt eingetreten.

Dank der Kernkompetenz des Unternehmens in der Vakuum-Beschichtungstechnik (Kathodenzerstäubung) können aussagegemäss effiziente Lösungen für verschiedene Anwendungen, wie die Herstellung von Bipolarplatten, bereitgestellt werden. SINGULUS TECHNOLOGIES arbeite intensiv mit Partnern an der Entwicklung und Optimierung von Beschichtungen für metallische Bipolarplatten, die in Brennstoffzellen und Elektrolyseuren eingesetzt werden. Das modulare Inline-Beschichtungssystem GENERIS PVD von SINGULUS TECHNOLOGIES ermögliche die variable Abscheidung unterschiedlicher Schichtsysteme und biete mit einem flexiblen Substratträgersystem die Möglichkeit, Bipolarplatten in allen gängigen Größen zu beschichten. Die dynamische Inline Vakuum-Kathodenzerstäubung ermögliche eine qualitativ hochwertige und kosteneffiziente Produktion.

Aurelius Q1-Meldung. Gegenüber den vorherigen Quartalsmeldungen fehlen viele informative Elemente – neue Art der Transparenz?

TAG Immobilien DIC Asset DEMIRE. Q1-Zahlen, die besser scheinen, als die Kurse sagen. Fragt sich: Kurse hoch oder demnächst Zahlen runter?

Karlheinz Gast, CEO APONTIS PHARMA im Inteview „Unsere Mittelfristprognose bleibt unverändert“ – trotz Prognosereduktion.

CLIQ Digital Aktien – Platow Brief rät von Neueinstiegen ab. Trotz guter Zahlen und „günstiger Bewertung“. Warum?

Dr.-Ing. Stefan Rinck, CEO SINGULUS TECHNOLOGIES: „Für die Anwendung bei der Herstellung von Brennstoffzellen arbeiten wir an der Entwicklung und Optimierung des Beschichtungsprozesses und der Anlagentechnik für das Beschichten von metallischen Bipolarplatten mit geeigneten nitridischen und carbidischen Schutzschichten sowie weiteren innovativen Prozessen.“ Und Dr. Stefan Rinck ergänzt: „In Zusammenarbeit mit führenden europäischen Instituten arbeiten wir daran, die Beschichtungsprozesse und Ergebnisse im Bereich der Wasserstofftechnologie zu optimieren. Wir sind überzeugt, dass die Nutzung von grünem Wasserstoff ökologisch sinnvoll ist und der Markt überdurchschnittlichen wachsen wird.“ HIER WARUM SINGULUS WASSERSTOFF KANN – WIE DER MARKT EINGESCHÄTZT WIRD – HIER:

Ob Wasserstoff für SINGULUS die Rettung sein kann? Man kommt zwar spät auf den Markt, aber der Bedarf ist, wie SINGULUS zu Recht konstatiert, riesig. Wenn es SINGULUS gelingen sollte, kostenoptimierte Technologien anzubieten, wäre hier bestimmt ein grosses potentielles Marktvolumen zu bedienen. Ob das gegen die wachgewordene Konkurrenz in dem wachsenden Wasserstoffsektor gelingt, wird sich zeigen. Eine Chance allemal. Und besser als sinkende Auftragseingänge im angestammten Geschäft zu registrieren und abzuwarten. Spannend.