Encavis zeigt, wie man mit „Wind“ und noch mehr“Sonne“ Geld verdienen kann. Wobei zuletzt „Windenergieaktien“ oder „Erneuerbare Energien – Aktien“ an der Börse nicht mehr unbedingt die Highflyer sind, um es freundlich zu formulieren. Hier macht eine Encavis keine Ausnahme. Vielmehr sieht der Chart der Encavis Aktie „grauselig“ aus – von knapp 20,00 EUR (52-Wochen-Hoch: 19,28 EUR) ist die Aktie nach einem gescheiterten Erholungsversuch (Zwischenhoch bei 15,59 EUR am 29.12.2023) wieder in die Tiefe abgetaucht – aktuell bei 11,61 EUR (XETRA, 12:00 Uhr). Die „Sonderkonjunktur“ hoher Strompreise am Spotmarkt im Umfeld der Ukraine-Invasion in 2022 ist für die Erzeuger von EE-Erzeugern vorbei.

Branicks Group braucht Einigung mit Gläubigern – bei Brückenfinanzierung /Schuldscheindarlehen. 225 Mio EUR scheinen prolongiert, Rest offen.

HELMA Eigenheimbau – im Dezember sprach man noch von Rettung und Sicherung der Liquidität bis 2027, heute die INSOLVENZ.

Und im Umfeld der sinkenden Einspeisevergütungen, steigender Kosten für die Errichtung von Windparks und teuer gewordenen Finanzierungen aufgrund der aktuellen Zinslage ist es für die langfristig orientierten CO2-neutralen Stromerzeuger schwierig, ihre Story interessant für den Kapitalmarkt zu machen. Hierbei sollte man bedenken, dass Encavis in Deutschland in eigener Liga spielt – allein für 2023 wurde Solar insgesamt um 550 MW zugekauft. Und neben dem eigenen Portfolio, dem Service für EE-Anlagen Dritter sorgt die 100%-Tochter Encavis Asset Management AG für regelmässige, berechenbare Erträge – sie betreut unter anderem Spezialfonds, für die ein EE/Solar/Windportfolio aufgebaut und dann betrieben wird. Ein Geschäft mit Zukunft, wie die heutige Meldung wieder in Erinnerung ruft:

Baustart des zweitgrößten Solarparks Deutschlands – Banken-Spezialfonds der BayernLB mit Encavis Expertise.

Für den Banken-Spezialfonds Encavis Infrastructure Fund IV (EIF IV) begleitet Encavis Management den Bau und Betrieb eines Solarparks der Superlative mit einer Erzeugungskapazität von 260 Megawatt (MW) und einer Ausdehnung über 205 Hektar. Damit wird dieser Solarpark einer der größten seiner Art in Deutschland sein. Der Standort des Solarparks in der Gemeinde Bartow, etwa 150 Kilometer nördlich von Berlin, wurde sorgfältig gewählt, um optimale Sonneneinstrahlung und Effizienz zu gewährleisten. Es wird erwartet, dass der Solarpark eine Jahresstromerzeugung von etwa 270.000 Megawattstunden (MWh) erreichen wird, womit ca. 96.000 Haushalte mit Grünstrom versorgt und jährlich 100.100 Tonnen CO2 eingespart werden können.

Dieser Solarpark ist ein echtes „Leuchtturm-Projekt“ im Portfolio des EIF IV und unterstreicht die Marktpräsens und Stärke der Encavis für den Ausbau Erneuerbarer Energien zur Umsetzung nachhaltiger Energieprojekte. „Erneut beweisen wir mit diesem gigantischen Großprojekt unsere Kompetenz für anspruchsvolle Investitionen im Bereich der Erneuerbaren Energien und tragen wesentlich zur Energiewende bei. Basierend auf unserer Erfahrung und unserem Wissen werden wir sicherstellen, dass der Solarpark nicht nur ökologisch, sondern auch wirtschaftlich rentabel betrieben wird,“ so Karsten Mieth, Vorstandssprecher der Encavis Asset Management AG.

Deutsche Rohstoff meldet für 2023 Rekordförderung. 2024 wird wohl noch stärker. Und was macht die Aktie? KGV 2,46. Interessant?

Licht am Ende des Tunnels? Immobilienaktien bald wieder interessant? Blick auf die aktuelle Situation bei den Immobilienaktien. Teil 1 mit alstria, aroundtown DEFAMA

Delivery Hero arbeitet sich an Break-Even heran. Über die einzelnen Märkte, von denen 2023 bereits 75% EBITDA-positiv sind. Jetzt wird Finanzierungsseite gestärkt.

Fondsgelder fliessen – Sparkassen mögen berechenbare Erträge mit „positivem Ende“ – Golden End.

Der Banken-Spezialfonds EIF IV wird exklusiv von der BayernLB angeboten und steht für Beteiligungen weiter offen. Bis heute konnten bereits rund 50 % der Zielgröße des Fonds platziert werden. Der Fonds richtet sich ausschließlich an Kreditinstitute, allen voran Sparkassen und Genossenschaftsbanken, die großen Wert auf stabile Cashflows für ihre Investitionen und bankenspezifische Kennzahlen für ihr Reporting legen. Die BayernInvest Luxembourg S.A. verantwortet als AIFM das Fondsmanagement.

Positives Ende? Dass, was beim derzeitigen Kursniveau der Encavis und den anderen EE-Betreibern nicht eingepreist scheint.

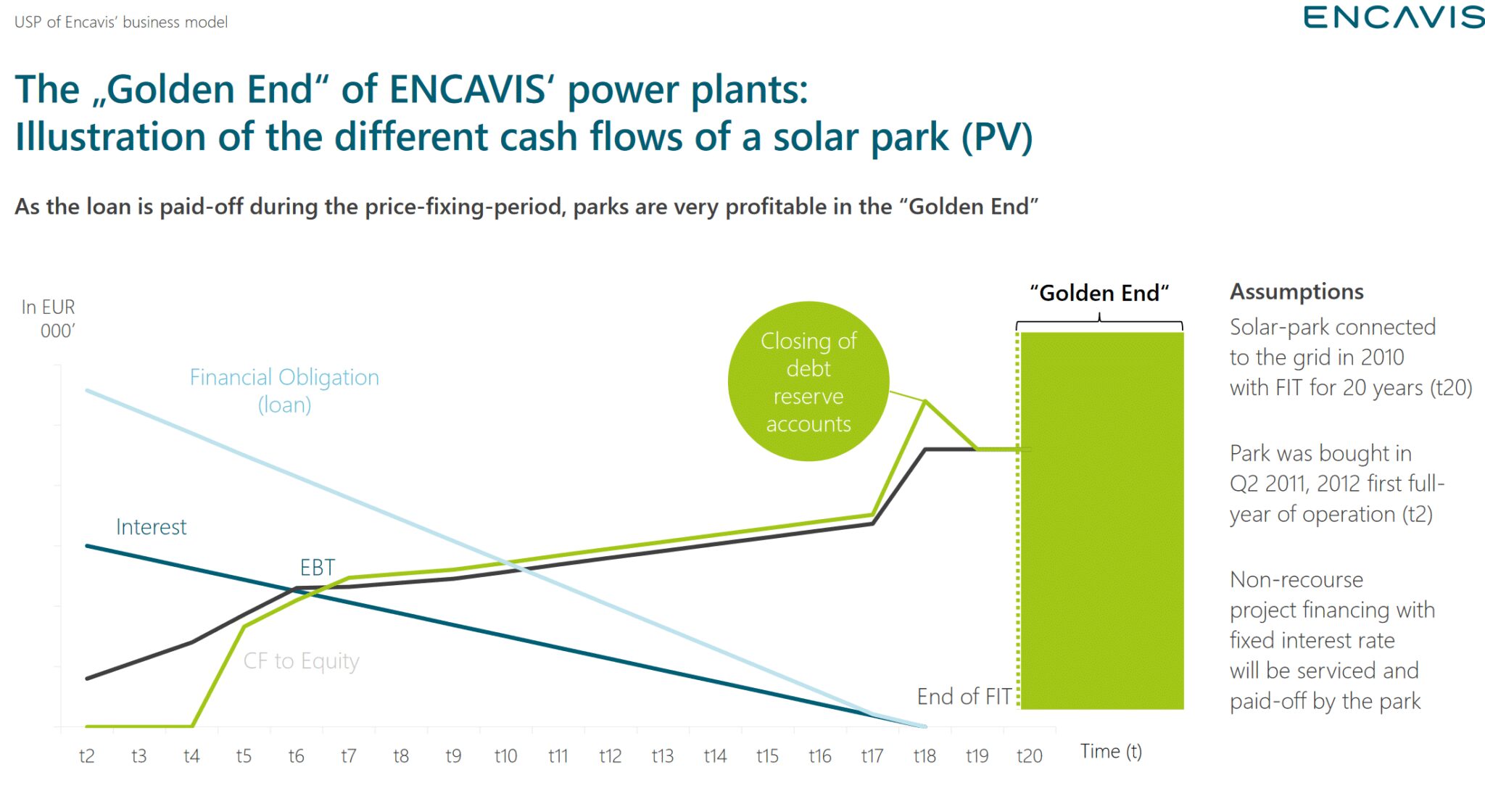

Gebetsmühlenhaft auf allen Investorenveranstaltungen, Capital Markets Day’s und in Veröffentlichungen deutlich gemacht: Erneuerbare Energien Anlagen liefern während ihrer steuerlich abschreibungsrelevanten Betriebsdauer steigende EBT-Beiträge, sinkende Zinskosten und nach Tilgung der Anlagenfinanzierung und Abschreibung auf 1,00 EUR kommt ein – von Encavis so treffend bezeichnet – Golden End. Dieses ist bilanziell oder in Prognosen nicht berücksichtigt. Und gewinnt mit reifendem Portfolio immer grösseren Einfluss auf das Jahresergebnis:

Ehrgeizige 8 GW Kapazität will Encavis bis 2027 erreichen. Und das Wachstum der vergangenen Jahre soll deutlich beschleunigt werden. Mit rund 5,8 Gigawatt (GW) sollen bis Ende 2027 mehr als das 2,5-fache der heutigen Erzeugungskapazität ans Netz angeschlossenen sein. Darüber hinaus sollen dann 2,2 GW in der Errichtung sein. Und die Mittel gegen Zinserhöhungen? Eigenkapitalanteile Dritter aktivieren. Langfristig finanzieren. Und Ausschüttungen begrenzen, resp. stoppen. ANTWORT des Kapitalmarktes – skeptisch. Und die Q9-Zahlen waren erwartungsgemäss – mehr konnte und sollte man aber von einem Bestandshalter auch nicht erwarten. Und Sprünge in der Entwicklung passen nicht zum langfristigen Ansatz – das muss Anlegern klar sein.

Vielleicht ala Kostolany? Kaufen und in 5 Jahren wieder ansehen? Denn die Strategie passt zum langfristig angestrebten Bestandsaufbau. Ob Encvais oder ein anderer Bestandshalter? Ansichtssache…

Vectron Systems zum Musterknaben mutiert? 2023 Prognose erfüllt, jetzt auf der Internorga mit weiteren Lösungen, die das Gesamtpaket weiter abrunden.

Daimler Truck Aktie allein am Freitag mit 18% Tagesplus in Bewertungshöhen, die Gewinnmitnahmen angeraten sein lassen – so der Platow Brief.

HanseYachts: 1. Halbjahr 2023/2024 mit Rekordwerten und Gewinn abgeschlossen. Für Aurelius Grund die Aktionäre rauszuekeln? Delisting gegen Kleinaktionäre?