Rekordmässige Windverhältnisse, viel Sonne und dazu wieder ansteigende Strompreise am Spotmarkt, von einem sowieso schon historisch hohem Niveau. Der Anteil der „Erneuerbaren“ an der deutschen Stromerzeugung bewegte sich im ersten Halbjahr zwischen 55,6 % im Februar und 38,7 % im März. Durchschnittlich landet der Anteil der Erneuerbaren an der deutschen Stromerzeugung in den ersten sechs Monaten 2022 bei 46,7 %. Beeindruckende Zahlen und was machten die Strompreise?

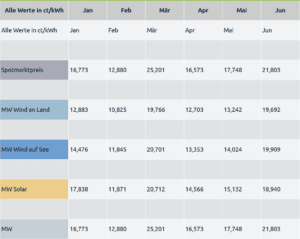

Die Strompreise bewegen sich auf einem hohen Niveau: Allein im Juni 2022 betrug der durchschnittlich gehandelte Preis für Strom im Marktgebiet Deutschland/Luxemburg rund 218,03 EUR pro Megawattstunde und lag damit etwa dreimal so hoch wie ein Jahr zuvor. Auf www.netztransparenz.de finden sich die „Monatsmarktwerte“ – also die durchschnittlichen Erlöse für Solar, onshore Wind oder offshore Wind am Strom-Spotmarkt. Und zum Vergleich, um die wesentlich verbesserte ertragssituation zu illustrieren, der Jahresmarktwert für 2021 betrug lediglich 7,55 Cent/kwh. Und auch mit diesem Wert machten die Betreiber von Wind- und Solaranlagen bereits gute Gewinne (teilweise über die Einspeisevergütung, die oftmals über diesem Wert lag). die hohen Marktwerte geben natürlich auch Preise für PP-Vereinbarungen vor und verbessern so die Verhandlungspositionen der Anlagenbetreiber.

Aktien mit Effekten aus Wind- und Solarenergieanlagen auf ihre GuV: Encavis PNE Energiekontor Clearvise oder ABO Wind

Während in den letzten Jahren aufgrund des Strompreisniveaus die Zahlungen im Rahmen des EEG oft die Höchstpreise für erzeugten Strom markierten, sieht es jetzt anders aus. Neben den immer zahlreicher werdenden „Erneuerbaren“, die ohne Einspeisevergütungsgarantie direkt mit grossen Endkunden langfristige Abnahmeverträge schliessen, erhalten mittlerweile zumindest die Besitzer neuerer Anlagen oft Preise oberhalb der Mindestvergütung im Rahmen des EEG.

Steinhoff Aktie auf dem Weg zur „Normalität“? BaFin-Verfahren beendet, erster Analystentag seit 2017, Pepco Quartalszahlen

Everfuel Aktie eine Zukunftswette? Everfuel bekommt Geld vom Staat für Errichtung von drei H2-Tankstellen in Schweden Wird Nel wieder Lieferant?

Drägerwerk: Umsatzrückgang, rote Zahlen im ersten Halbjahr. Um die bestätigte Prognose zu schaffen, setzt man auf Preissteigerungen, Aufträge

HUGO BOSS Aktie steht für starkes Q2 mit Hoffnung auf mehr – Prognose 2022 wird erhöht. „Allgemeine Markterwartungen deutlich übertroffen“.

Denn im Rahmen des EEG erhalten die Produzenten von „Windstrom“ oder „Solarstrom“ nach dem verpflichtenden Verkauf über die Strombörse die Differenz zum zugesichertem Mindestpreis erstattet, sofern dieser unterschritten wird. Jede Windenergieanlage oder Solaranlage hat – je nach Versteigerungszuschlag (aktuelle Vorgehensweise) – einen individuellen Mindestpreis. Dieser Mindestpreis ist bisher wegen Effizienzfortschritten jedes Jahr gesunken und liegt aktuell für Windenergie unter 6 Cent/kwh und für Solar sogar unter 5 Cent/kwh. Je älter die Anlagen, desto höher die garantierten Mindestpreise.

Einfache Rechnung: Bei den in 2020 coronabedingten Discountpreisen von rund 2 Cent/kwh am Spotmarkt konnten die Bestandshalter „nur“ die garantierten Mindestpreise durch EEG-Aufstockung „kassieren“. In 2021 und insbesondere im Q4 sollte bereits für viele Anlagen diese EEG-Aufstockung weggefallen sein, da die Preise mehr als eine Verzehnfachung zu 2020 „hinlegten“. Und für 2022 ist nochmals eine kräftige Steigerung auf dme bereits hohen Dezember-Niveau festzustellen.

Und dieser Effekt sollte sich dann gestützt durch Produktionssteigerungen von „Wind-Solar-Strom“ im ersten Halbjahr „voll auf die GuV durchschlagen“. So fragt sich nur, wer wie viele Windanlagen oder Solaranlagen in Deutschland betreibt und wie hoch der Anteil am „Gesamtbilanzvolumen“ ist.

Wieviel haben die einzelnen betrachteten Aktien von dieser „Überrendite“ aus hohen Preisen gegenüber garantierten Mindestpreisen und durch „Mehrproduktion“ durch eine aktuell gute „meteorologische Lage“

Entscheidend dafür ist der Bestand von Solar- und Windkraftanlagen im Geltungsbereich des EEG, also Deutschland und die relative Bedeutung für das Gesamtunternehmen bei Betrachtung für das erste Halbjahr und die hohen Spotmarktpreise.

Starten wir mit dem MDAX-Wert ENCAVIS AG (ISIN: DE0006095003 ) – reiner Bestandshalter. Bei ihm beträgt die Gesamterzeugungskapazität aus erneuerbaren Energien aktuell rund 3,2 GW, davon rund 2,2 GW Eigenbestand, der Rest under Management. Davon entfallen beim EIGENBESTAND 229,25 MW auf „deutsche“ Windenergieanlagen (mehrheitlich ab 2015 in Betrieb gegangen-Einzelaufstellung Encavis Homepage), 287,46 auf „deutsche“ Solaranlagen (mehrheitlich ab 2010 in Betrieb gegangen – Einzelaufstellung Encavis Homepage).

Immerhin gut 16 % der Gesamtkapazität für deutsche Solar-und Windanlagen und beim EIGENBESTAND ist der Anteil sogar noch wesentlich höher: Rund 24% . Es sollte sich so zumindest ab März 2022 eine erkennbare Margenverbesserung zeigen. Und auch wenn aufgrund des Anlagenalters bei Encavis eher die Windenergieanlagen vom Spotpreiseffekt „profitieren sollten“, könnte in der wahrscheinlich dauerhaften Strompreissteigerung eine Zusatzchance bestehen aufgrund des doch relativ hohen „Deutschlandanteils“. Natürlich werden die gestiegenen Erzeugungsmengen zu einem positiven „meteorologischen Effekt führen“, der in 2021 eher nicht gegeben war.

Steinhoff Aktie auf dem Weg zur „Normalität“? BaFin-Verfahren beendet, erster Analystentag seit 2017, Pepco Quartalszahlen

Everfuel Aktie eine Zukunftswette? Everfuel bekommt Geld vom Staat für Errichtung von drei H2-Tankstellen in Schweden Wird Nel wieder Lieferant?

Drägerwerk: Umsatzrückgang, rote Zahlen im ersten Halbjahr. Um die bestätigte Prognose zu schaffen, setzt man auf Preissteigerungen, Aufträge

Allgeier Aktie unter der Lupe der „Aktien Spezialwerte“. Und es bleibt dabei – ein KAUF. weiterhin unterhalb von 45 EUR mit Kursziel 63 EUR.

flatexDEGIRO Aktie KAUF – Platow Brief sieht vielversprechende Kennziffern. Einsteigen vor den Halbjahreszahlen.

Q1 zeigte bereits Ergebniseffekte – meteorologisch plus gestiegene Preise

Im Q1 zeigte sich bereits eine entsprechende Entwicklung: „Der Konzern steigerte in den ersten drei Monaten des Geschäftsjahres 2022 die Stromproduktion aus Erneuerbarer Energie um ein Drittel (+33%) auf rund 710 Gigawattstunden (GWh / Vorjahr: 536 GWh). Die Umsatzerlöse legten um 53% auf 90,4 Millionen Euro zu (Vorjahr: 58,9 Millionen Euro). Dieser starke Zuwachs um mehr als 30 Millionen Euro verteilt sich jeweils hälftig auf das Wind- und Solarparkportfolio des Konzerns.

Die Umsatzerlöse des Solarparkportfolios lagen im ersten Quartal 2022 um rund 15,3 Millionen Euro über dem Vorjahreswert. Ein Zuwachs von rund 42%, der im Wesentlichen, auf der um 40% höheren Stromproduktion der Solarparks basiert. Die Umsatzerlöse des Windparkportfolios legten ebenfalls um rund 14,7 Millionen Euro gegenüber dem Vorjahreswert zu. Eine deutliche Steigerung um rund 72%, basierend auf einer um 25% gestiegenen Produktionsmenge an Strom und den deutlich höheren Strompreisen des ersten Quartals 2022 gegenüber dem Q1/2021. Wesentlichen Beitrag hierzu leisteten die Windparks in Deutschland und Dänemark.“

CHART – Windenergie Aktien Encavis PNE Energiekontor Clearvise oder ABO Wind

Chart: Encavis AG | Powered by GOYAX.de

Und weiter mit PNE-Gruppe (ISIN: DE000A0JBPG2) Bestandsaufbau und Projektierer: Im Eigenbetrieb von Windparks erreicht man seit Zuwächsen im April 2022 rund 252,6 MW Nennleistung. Bis Ende 2023 soll das Portfolio auf Projekte mit bis zu 500 MW ausgebaut werden, derzeit sind in der Bau/Ausschreibung 131,8 MW. Natürlich sollte der vornehmlich in Deutschland im Ausbau befindliche Windenergiebestand auf Dauer durch die deutschen Besonderheiten der EEG-Mindestpreise Renditen oberhalb der geplanten Margen erwirtschaften können. Laut Geschäftsbericht 2021 hat PNE:

„Aufgrund der Investitionen in eigene Projekte sind auf Konzernebene bisher insgesamt 134,1 Mio. Euro an Gewinnen vor Steuern eliminiert worden. Diese definiert die Gesellschaft als „stille Reserven“.“ (PNE Quartalsbericht Q1/2022, Seite 3)

Stromerzeugung verdreifachte Erträge im Q1 – wegen mehr Wind, mehr Bestand und höheren Preisen!

Im Q1 erwirtschaftete man 21,9 Mio EUR (Vorjahr 6,8 Mio EUR) Erträge aus dem Stromverkauf aus Eigenbestand, den mittlerweile kleineren Rest trägt derzeit das Projekt- und Servicegeschäft. Und die Worte von Markus Lesser, Vorstandsvorsitzender der PNE AG, bei Vorlage der Quartalsergebnisse des Q1 am 11.05.2022, sagen ALLES: „Ergebnistreiber war das Segment „Stromerzeugung“, in dem sich die Gesamtleistung aufgrund unserer größeren installierten Basis in Verbindung mit dem verbesserten Windangebot und den hohen Strompreisen erheblich erhöht hat.“

Insgesamt sah das Rekordquartal folgendermassen aus: „Für das erste Quartal 2022 weist der Konzern Umsatzerlöse in Höhe von 29,5 Mio.Euro (im Vorjahr: 16,1 Mio Euro), eine Gesamtleistung von 37,9 Mio Euro (im Vorjahr: 49,4 Mio Euro), ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 15,8 Mio Euro (im Vorjahr: 6,3 Mio Euro) und ein unverwässertes Ergebnis je Aktie von 0,13 Euro (im Vorjahr: 0,01 Euro) auf.“

home24. Westwing. Growth Aktien „out“ oder Einstiege? Teil 1: Beides Aktien mit mittlerweile „normalerer“ Bewertung. Ähnliche und doch unterschiedliche Ansätze.

SHOPAPOTHEKE. ZurRose. Growth Aktien „out“ oder Einstiege? Teil 2. Unternehmen mit sehr ähnlichem Ansatz, ähnlichen Zielmärkten im Vergleich.

Chart – Windenergie Aktien Encavis PNE Energiekontor Clearvise oder ABO Wind

Q1 zeigte bereits „mehr Wind“ als im langjährigen Druchschnitt

Es hiess im Quartalsbericht: „Erfreulicherweise hat sich das Windaufkommen gegenüber dem äußerst schwachen Windjahr 2021 wieder erholt. Die Stromerzeugung ist in den ersten drei Monaten des Geschäftsjahres im Vergleich zum Vorjahr folglich gestiegen und lag auf – beziehungsweise in Großbritannien um 5% und in Deutschland um 3% über – dem langjährigen Mittel.“ Und entsprechend positive Auswirkungen für die Ergebnisse 2022 erwartet:

Gewinntreiber Eigenbestand! Besonderheit: Konsequente Aktienrückkaufprogramme

Im Segment „Projektierung und Verkauf“ wird aufgrund des weiteren Ausbaus der Projektpipeline sowie der zunehmenden Anzahl von Projekten in besonders

wertschöpfungsrelevanten Projektentwicklungsphasen mit einem Segment-EBT leicht über dem Niveau des Vorjahres gerechnet.

Im Segment „Stromerzeugung in den konzerneigenen Wind- und Solarparks“ wird unterAnnahme eines wieder normalen Windjahres mit einem deutlich höheren Segment-EBTgegenüber dem Vorjahr gerechnet. Dazu trägt neben dem Basiseffekt aus dem schwachen Windjahr 2021 auch der Abschluss weiterer PPAs zu attraktiven Konditionen bei.

home24. Westwing. Growth Aktien „out“ oder Einstiege? Teil 1: Beides Aktien mit mittlerweile „normalerer“ Bewertung. Ähnliche und doch unterschiedliche Ansätze.

SHOPAPOTHEKE. ZurRose. Growth Aktien „out“ oder Einstiege? Teil 2. Unternehmen mit sehr ähnlichem Ansatz, ähnlichen Zielmärkten im Vergleich.

Im Segment „Betriebsentwicklung, Innovation und Sonstiges“ kann von einem Segment-EBT leicht über dem Niveau des Vorjahres ausgegangen werden. Gründe dafür sind unter anderem die Übernahme weiterer Betriebsführungsmandate sowie ein positiver Effekt aus der erwarteten Normalisierung des Windaufkommens im laufenden Geschäftsjahr.

Ein Argument für die positive Kursentwicklung der Energiekontor- Aktie ist sehr wahrscheinlich die konsequente Aktienrückkaufpolitik und damit verbundene kontinuierliche Einziehung von Aktien. Verwässerung scheint für die Aktionäre ein Fremdwort zu sein und zu bleiben, das gegenteil ist vielmehr der Fall! Zuletzt am 19.05.2022 reduzierte man das Grundkapital um die seit der letzten eRmächtigung zurückgekauften Aktien: „Grundkapital der Gesellschaft von € 14.124.638,00 – um € 137.738,00 – auf € 13.986.900,00 durch Einziehung von 137.738 Aktien“ herabgesetzt. Und am 20.05.2022 wurde der Rückkauf bis zu weiteren 80.000 Aktien bis längstens zum 30.06.2023 beschlossen – bis zu 9 Mio EUR Volumen. So etwas stützt gerade bei relativ illiquiden Werten den Kurs einer Aktie.

Chart – Windenergie Aktien Encavis PNE Energiekontor clearvise oder ABO Wind

Chart – Windenergie Aktien Encavis PNE Energiekontor clearvise oder ABO Wind

Chart – Windenergie Aktien Encavis PNE Energiekontor Clearvise oder ABO Wind

home24. Westwing. Growth Aktien „out“ oder Einstiege? Teil 1: Beides Aktien mit mittlerweile „normalerer“ Bewertung. Ähnliche und doch unterschiedliche Ansätze.

SHOPAPOTHEKE. ZurRose. Growth Aktien „out“ oder Einstiege? Teil 2. Unternehmen mit sehr ähnlichem Ansatz, ähnlichen Zielmärkten im Vergleich.