Deutsche Konsum REIT FCR Immobilien DEFAMA – auch wenn sich alle drei Fachmärkte als „Zielmarkt“ auf die Fahnen geschrieben haben, wurden auf dem EKF2022 in Frankfurt klare Unterschiede in der Umsetzung deutlich. Zwei klar fokussiert, einer „mit Beimischungen“ und Bestands- plus Veräusserunsgportfolio.

Einer in der Form eines REIT mit entsprechenden Ausschüttungspflichten (90% der Mieteinnahmen, mindestens 50% der Veräusserunsgerlöse), die beiden anderen als „normale“, bilanzierende Aktiengesellschaften. In der Bilanz des einen wird nach HGB bilanziert, was Wertzuschreibungen in der Bilanz nicht möglich macht, ein anderer schrieb in der Vergangenheit sogar in zwei Jahren (2020/2021) Beteiligungen an einer Softwarefirma „zu“ und erzielte so wesentliche Gewinnbeiträge mit immobilienfremden „Investments“. Und der dritte im Bunde bilanzierte zumindest nur Wertsteigerungen von Immobilien nach IFRS, nicht Firmenbeteiligungen. Einmal Prime Standard, einmal General Standard und einmal Scale – wichtig sind hier unterschiedliche Transparenzregeln und Berichtspflichten, die eingehalten werden müssen.

Wochenrückblick – Aktien KW 48 – schöne Serie zu Ende. BioNTech, paragon, Nel, Adler, SFC Energy, 3U, ThyssenKrupp, Mutares, Verbio, Berentzen, Encavis,…

BioNTech engagiert sich bei der börsennotierten Ryvu – Kooperation bei Onkologie-Ansatz. Lockerer Umgang mit Geld oder strategisch sinnvoll?

Corestate Aktie könnte möglicherweise extremst verwässert „überleben“. Aber ohne den ehemaligen Hoffnungsträger Efremidis als CEO. Er gibt auf

Und auch bei der Strategie, sich auf Fachmarktzentren/Handelsimmobilien zu konzentrieren, sind Unterschiede im Mass der Strategieumsetzung erkennbar. Zweimal streng ausgelegtes Kriterium, beim dritten gilt es für rund 80% des Bestandsportfolios – bemessen nach Mietertrag -, jedoch nicht für das bilanzrelevante Grösse erreichende Veräusserungsportfolio – aus dem seit Jahren wohl keine Veräusserungen erfolgten, trotz gegenteiliger Ankündigungen (beispielsweise in WiWo-Interviews im Jahr 2019).

Deutsche Konsum REIT FCR Immobilien DEFAMA – Aktienkurs desaströs. Operativ auf Kurs. Hohe Dividendenrendite. Eigentlich zu hoch. Irgendwann sollte sich das wohl auch im Aktienkurs…

Eigentlich in Value-orientierten Zeiten einen zweiten Blick wert. Gerade auch weil man im Immobilienmarkt eine Nische adressiert, die kaum konjunkturanfälig und wohl auch relativ wertbeständig sein sollte. Mit einem EPRA-NTA von 11,62 EUR, KBV 0,6 – passt dazu der aktuelle Kurs? Mit 7,70 EUR schloss die Aktie am Freitag fast auf Jahrestiefststand , der bei 7,66 EUR lag.

Kursniveau passt eher zu einer Aktie, die Verluste einfährt, Prognosen verfehlt hat und Probleme hat…

Einziger Wermutstropfen – möglicherweise überbewertet – die derzeit laufende BaFin Bilanzprüfung bei der Deutsche Konsum REIT. Aber diese scheint nach unserer Auffassung keine Auswirkungen auf die Bilanzstruktur oder Bilanzergebnisse zu haben, es geht „lediglich“ um Transaktionen zwischen Beteiligungen des Hauptaktionärs und der DKR, die laut DKR zur Optimierung der Zinsstruktur für überschiessende Liquidität genutzt worden sind. Hier bemängelt die BAFin fehlende Dokumentationen oder Hinweise auf Interessenskonflikte. Da sehen wir die BAFin-Untersuchungen bei anderen Immobilienunternehmen (und hier denken wir nicht nur an Adler) mit wesentlich kritischeren Augen und Auswirkungen. Und Zinsänderungsrisiko? Hierzu zeigte sich Rolf Elgeti, CEO der Deutsche Konsum REIT AG überzeugt:

„Wir können auf absehbare Zeit sehr gut leben…

… mit einem veränderten Zinsumfeld. Die Deutsche Konsum REIT AG haben wir vor einiger Zeit so beschrieben: „Deutsche Konsum REIT setzt konsequent seine Wachstumsstrategie um: Kaufen von Einzelhandelsimmobilien mit kurzen Restlaufzeiten, passender Mikrolage und hoher Ankaufsrendite. Selektiver Verkauf von Bestandsimmobilien, sofern „satte Veräusserungsgewinne“ möglich sind. Und dazu ein fragmentierter Markt, der noch riesiges Potential bietet für „günstige Einstiege“. Dazu aufgrund der REIT-Struktur regelmässig Ausschüttung von 50% der Veräusserungsgewinne zu den „regulären“ Dividenden.“ (nwm, 12.05.2022). HIER DAS VOLLSTÄNDIGE INTERVIEW – INDEXMIETVERTRÄGE, REITVORGABEN UND HOHE ANFANGSRENDITEN…

Passend dazu die Zahlen, die auf dem EKF22 präsentiert wurden. Suchen die Kröte und finden sie nicht – ausser die Aktienkursentwicklung.

Hier konnte auf die Q3-Zahlen des Geschäftsjahres 2021/22 zum 30.06.2022 verwiesen werden, die starke Eckdaten lieferte:

➢ Mieteinnahmen 55.4 Mio EUR (plus 9% y-o-y)

➢ FFO 31.7 Mio EUR (plus 3%) / FFO je Aktie 0.90 EUR (plus 3%)

➢ Inflationsgesicherte Mieterhöhungen von 2.4% oder 1.7 EUR in den ersten neun Monaten – weitere Mieterhöhungen im Q4 erwartet.

Portfolio

➢Angepasste Bewertung des Portfolios zum 30.06.2022 durch externes Gutachten von 64.5 Mio EUR (7.5% seit dem 30.09.2021)

➢ Portfolio bewertet zum 14.7-fachen der jährlichen Miete (Zinssatz von 6.8%) – noch einiges an Luft zu den zuletzt erzielten Veräusserungen zu durchschnittlich 5,2%

Starke Bilanz

➢LTV bei 48.8% / NAV pro Aktie 15.55 EUR / EPRA NTA pro Aktie 11.62 EUR (nach Dividendenausschüttung von 0.40 EUR je Aktie)

➢ durchschnittliche Zinsbelastung 1.98% (incl. ungesicherte Verbindlichkeiten).

➢ Refinanzierungen in den letzten neun Monaten zu Zinssätzen zwischen 1.35% und 1.80% erfolgt.

➢ Neue 37.5 Mio EUR Promissory notes platziert bei Investoren zu Zinssätzen von durchschnittlich 2,11%

Nikola Aktie mittlerweile dauerhaft unter 3,00 USD – tiefer Fall seit dem Hype. Erste Stufe für Bundes-Darlehen für H2-Hub genommen.

paragon – auf dem EKF22 sprach der CFO von einer anstehenden Lösung für die CHF-Anleihe. Jetzt ist sie da. Wort gehalten.

Einhell GK Software niiio finance – – dreimal auf dem EKF. Eher Aktien „für länger“ mit unterschiedlichem Stand der Unternehmensentwicklung.

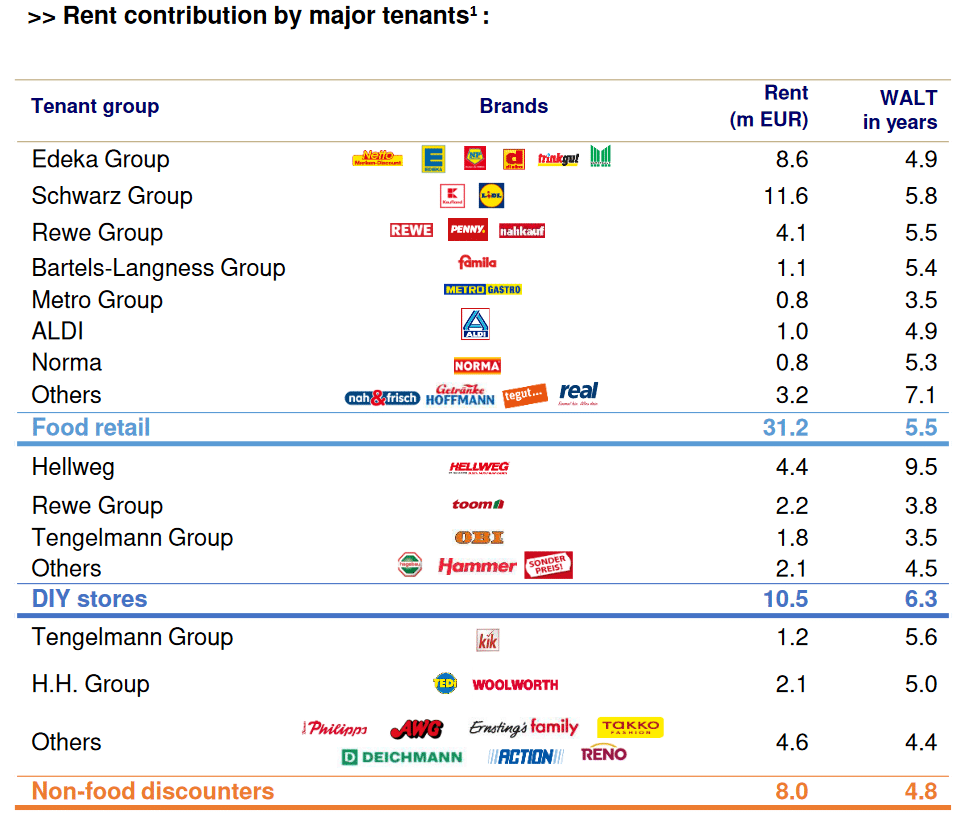

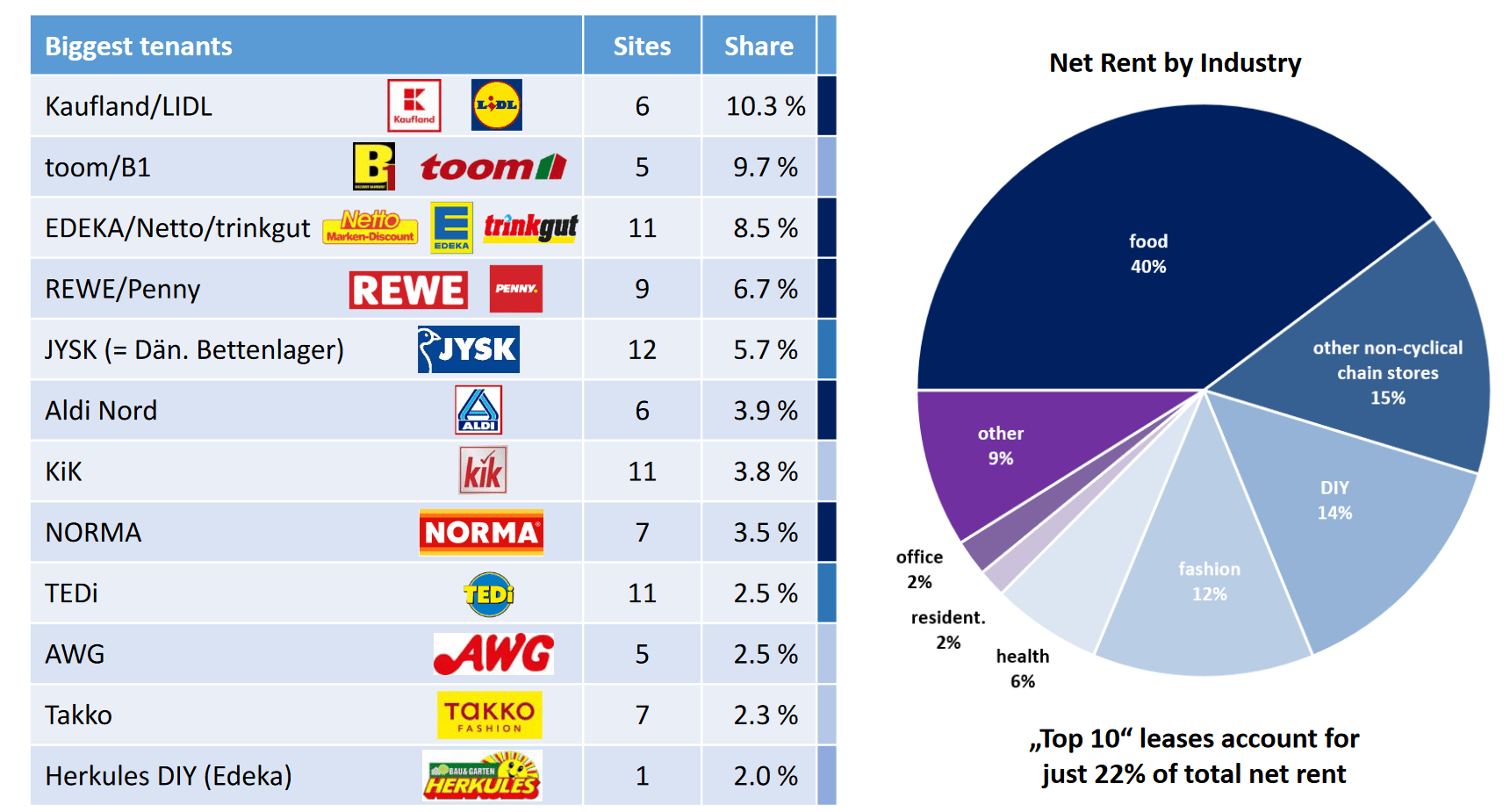

Mieterstruktur gemäss Strategie – wenig konjunktursensibel

Wachstum passt – Veräusserungen „boostern“ Dividende

Deutsche Konsum REIT setzt konsequent die Wachstumsstrategie um: Kaufen von Einzelhandelsimmobilien mit kurzen Restlaufzeiten (WALT), passender Mikrolage und hoher Ankaufsrendite. Im laufenden Geschäftsjahr: Seit dem 1.10.2021 bis zum 30.06.0222 wurden 24 Objekte für 97,5 Mio EUR mit einer Gesamtjahresmiete von 8 Mio EUR zu einer durchschnittlichen Verzinsung von 8,2% erworben.

Selektiver Verkauf von Bestandsimmobilien, sofern „satte Veräusserungsgewinne“ möglich sind. Im laufenden Geschäftsjahr: Seit dem 1.10.2021 bis zum 30.06.0222 wurden insgesamt 8 Objekte, davon 3 mit Leerstand zu einer Verzinsung von5,2% veräussert. Und dazu ein fragmentierter Markt, der noch riesiges Potential bietet für „günstige Einstiege“. Dazu aufgrund der REIT-Struktur regelmässig Ausschüttung von mindestens 50% der Veräusserungsgewinne zu den „regulären“ Dividenden. Und wie die Deutsche Konsum REIT auf das Zinsänderungsrisiko reagiert, wie sie im Vergleich zum Wettbewerb steht haben wir in einem Überblick von A-V für Immobilienaktien vor Kurzem dargestellt.

Deutsche Konsum REIT FCR Immobilien DEFAMA – Chart: Deutsche Konsum REIT-AG | Powered by GOYAX.de

Deutsche Konsum REIT FCR Immobilien DEFAMA – So ganz fokussiert ist man nicht… Etwas Software mit KI, einiges „neben dem Bestandsportfolio“…

… dem Vorstand Christoph Schillmeier kam die Aufgabe zu auf dem EKF22 die FCR Immobilien AG zu präsentieren. Und interessant war der „etwas andere Ansatz“ – FCR immobilien lege seinen Fokus auf „Bestandshaltung und neue Technologien„. Neue Technologien? Ausführlich beschrieb der Vorstand den KI-basierten Ansatz der FCR Immobilein, um die eigenen Immobilien „zu optimieren“ und Angebote einschätzen zu können. Und dieser Softwareansatz soll wohl auch als „Immowin242 für Dritte zugänglich gemacht werden. Zusätzliches Standbein?

Passt natürlich zu der 10%-Beteiligung der FCR Immobilien AG an der Immoware GmbH. Mit Zuschreibungen auf diese Beteiligung war es der FCR Immobilien bereits in 2020 und 2021 gelungen ihre Bilanz zu sträken: In 2020 erworben für 2 Mio EUR wurde die Beteiligung bereits in der 2020er-Bilanz zum 31.12.2020 mit 5,8 Mio EUR bewertet. Und so stand diese Zuschreibung allein für rund ein Drittel des EBT der FCR Immobilien in 2020. In 2021 erfolgte eine weitere erfolgswirksame Zuschreibung von 3 Mio EUR aufgrund einer „neuen Unternehmensbewertung durch einen Wirtschaftsprüfer“. Nun könnte man natürlich befürchten , dass in einer Phase in der Software-Anbieter an der Börse kurstechnisch abgestraft werden auch eine nicht-börsnenotierte Softwarefirma bei einer Neubewertung möglicherweise anders bewertet werden könnte.

Corestate Aktie könnte möglicherweise extremst verwässert „überleben“. Aber ohne den ehemaligen Hoffnungsträger Efremidis als CEO. Er gibt auf

Mutares – Wachstumsstory scheint ungebrochen, wie CIO Johannes Laumann mit Fallbeispielen auf dem EKF engagiert belegte.

Adler Group durch Gläubigereinigung ist L:iquidität bis Mitte 2025 gesichert. Genug Zeit für eine „neue“, kleinere, berlinzentrierte Adler?

MorphoSys paragon PNE – Klare Aussagen auf EKF2022 zu:Fälligkeit einer Anleihe, Abgabepläne des Hauptaktionärs, Wirkstoffen

Passend dazu die Zahlen, die auf dem EKF22 präsentiert wurden. Schöne Ergbenisse.

Hier konnte auf die Q3-Zahlen des Geschäftsjahres 2022 zum 30.09.2022 verwiesen werden, die starke Eckdaten lieferten:

➢ Mieteinnahmen 25,6 Mio EUR Umsatz aus Vermietung

➢ FFO 7,2 Mio EUR (plus 31%)

➢ EPRA NAV131,7 Mio EUR

AUSFÜHRLICH ZU DEN Q3-ZAHLEN DER FCR HIER.

Mieterstruktur gemäss Strategie – wenig konjunktursensibel

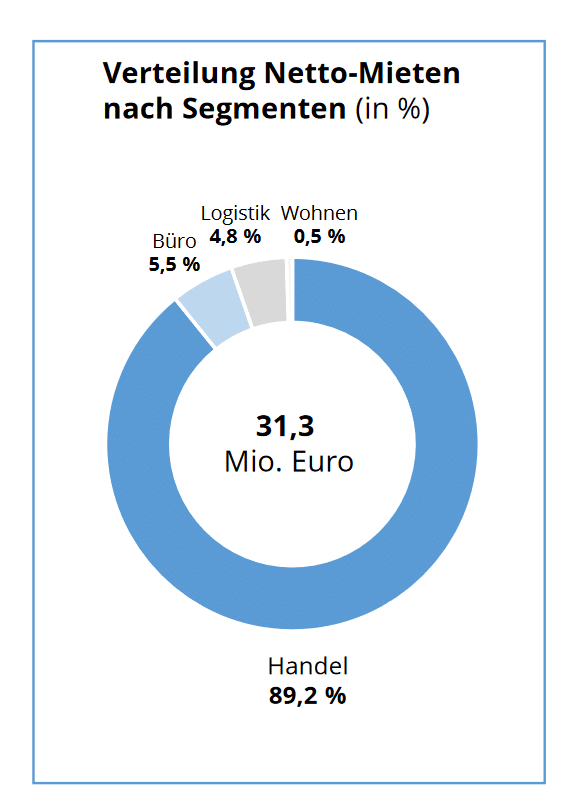

Leider fehlte bei der FCR-Präsentation eine Differenzierung nach Mietern – hifreich erscheint heir erstmal die Firmenbeschreibung in der letzten Corporate News „Zu den Mietern gehören bekannte Marken wie EDEKA, Netto, ROSSMANN, REWE und NORMA. “ (FCR corporate News vom 19.10.2022) ein kurzer Blick über die Hauptmieterliste laut Geschäftsbericht liess uns EINEN Rewe, zwei Penni-Märkte und beispielsweise 12 mal „Jawoll“-Märkte finden. eine klare Einzelaufstellung analog zu DKR oder DEFAMA wäre durchaus interessant, um die Risiken der einzelnen Mieter als Anleger selber bewerten zu können. Jedenfalls spricht man in der Präsentation von „Kernsegment Handel in Deutschland aktuell auf knapp 90 % im Portfolio ausgebaut“ – was wohl nicht für das GESAMT-Portfolio gilt:

Dazu komment – in der Grafik wird NUR das Bestandsportfolio betrachtet – „Objekte zur Veräusserung“ . Was die Anteile der Handelsobjekte am Gesamtportfolio weiter reduzieren wird. So um weitere 10%?

Und das Portfolio zur Verääusserung machte wertmässig rund 10% des Gesamtportfolios zum 31.12.2021 aus – wobei beispielsweise das „Golfhotel“ in der Toskana seit 2018 im Besitz der FCR immobilien ist,. Dazu gehört auch das Hotel in Kitzbühel – welches bereits Ende 2019 in die Vermarktung gehen sollte und dessen Pächter zufälligerwiese von einem Bruder des CEO geführt wird- immer noch zur FCR. Dann noch „Monument“ in Mallorca, über dessen Verkäufer, Kaufpreis o.ä. sich nichts finden lässt. Und ein Entwicklungsprojekt in Frankenberg,Deutschland – mit Leerstand?

Aktienkursentwicklung passt

Die Aktie der FCR Immobilien kann auf eine schöne Performance zurückblicken – zumindest im Vergleich mit anderen Immobilienunternehmen.

Deutsche Konsum REIT FCR Immobilien DEFAMA – Chart: FCR Immobilien AG | Powered by GOYAX.de

Deutsche Konsum REIT FCR Immobilien DEFAMA – CEO und Hauptaktionär konnte von DEFAMA überzeugen – auch warum Photovoltaik nicht „immer passt“…

DEFAMA „kauft um zu behalten“, so stellte der umtriebige CEO Matthias Schrade auf dem EKF22 klar. Mit einer anfänglichen Mietrendite von 10% sollen Fachmärkte und Nahversorgungszentren abseits der überteuerten Agglomerationen erworben werden, die dann zu 80% mit einem derzeitigen Zinssatz von rund 4% finanziert werden können. So erzielt die DEFAMA in ihrer Nische einen schönen Renditehebel durch relativ hohe Finanzierungen – und das auch bei den mittlerweile erhöhten Zinssätzen. Auch wenn e sum Bestandsaufbau und Hlaten geht, verkauft „man“ bei sehr guten Angeboten auch mal. Was in 2021 rund 2 Mio zum Jahresgewinn beigetragen hatte – für 2022 könnte es ähnliche Grössenordnungen erreichen – wenn, abe rdazu später…

Die Zahlen, die auf dem EKF22 präsentiert wurden.

Hier konnte auf die Q3-Zahlen des Geschäftsjahres 2022 zum 30.09.2022 verwiesen werden, die starke Eckdaten lieferte:

➢Netto- Mieteinnahmen annualisiert 19,9 Mio EUR

➢ FFO 6,2 Mio EUR plus 19% / FFO je Aktie 1,33 EUR

➢ Inflationsgesicherte Mietverträge für 89% des Portfolios abgeschlossen

Portfolio

➢ Bilanzierung nach HGB lässt Wertsteigerungen des Portfolios „aussen vor“ und bietet so ein sehr konservatives Bild.

➢ Portfolio zum 30,09,2022 erreicht 251 Mio EUR (Vorjahr: 202 Mio EUR, plus 24%) – allein in 2022 wurden bisherZukäufe in Höhe von 29 Mio EUR getätigt.

Starke Bilanz

➢ Letzte Dividendenausschüttung für 2021 von 0.51EUR je Aktie – für 2022 „eine Erhöhung“ angekündigt – same procedure as every year.

➢ LTV 56,5% – durchschnittliche Zinsbelastung 2,07%

Mieterstruktur gemäss Strategie – wenig konjunktursensibel

Wachstum passt – dieses Jahr soll noch eine Veräusserung kommen – wahrscheinlich, aber nicht sicher. Wäre für Dividende „schön“.

Und die zuletzt erhöhte Ergebnisprognose für 2022 wurde bestätigt: Konzernüberschuss von 4,2 Mio EUR. Voraussetzung hierfür sei der planmäßige Vollzug eines kleinen Immobilienverkaufs. Sollte ein weiterer Verkauf kurzfristig beurkundet werden und der Nutzen-Lasten-Übergang zum Jahreswechsel erfolgen, könnte sich der Konzernüberschuss noch signifikant erhöhen. Der annualisierte FFO soll bis Jahresende bei mindestens 10 Mio EUR liegen. Für das laufende Geschäftsjahr wird trotz Verzögerungen bei Bauprojekten ein FFO von mindestens 8,5 Mio EUR für 2022 angestrebt

paragon – auf dem EKF22 sprach der CFO von einer anstehenden Lösung für die CHF-Anleihe. Jetzt ist sie da. Wort gehalten.

Einhell GK Software niiio finance – – dreimal auf dem EKF. Eher Aktien „für länger“ mit unterschiedlichem Stand der Unternehmensentwicklung.

Verbio Aktie – Platow empfiehlt die Aktie erstmal „nur“ zu beobachten und abzuwarten. Das KGV scheine ambitioniert anhand des Ausblicks 2023.

Mutares – Wachstumsstory scheint ungebrochen, wie CIO Johannes Laumann mit Fallbeispielen auf dem EKF engagiert belegte.

Adler Group durch Gläubigereinigung ist L:iquidität bis Mitte 2025 gesichert. Genug Zeit für eine „neue“, kleinere, berlinzentrierte Adler?

MorphoSys paragon PNE – Klare Aussagen auf EKF2022 zu:Fälligkeit einer Anleihe, Abgabepläne des Hauptaktionärs, Wirkstoffen

CEO, Gründer und Hauptaktionär Matthias Schrade,…

… der „keine andere Immobilien-AG, die hier ähnlich gut aufgestellt ist.“ kenne, positionierte sich vor einiger Zeit zu den Zinsänderungsrisiken der DEFAMA. Die DEFAMA haben wir vor einiger Zeit so beschrieben: „Einfach Fachmarktzentren „günstig einkaufen“, gut finanzieren, langfristig vermieten und wo notwendig/sinnvoll ausbauen, sanieren oder „mit E-Ladestationen versehen“ . So hat sich die DEFAMA Deutsche Fachmarkt AG (ISIN: DE000A13SUL5) in den letzten Jahren von einem „MicroCap“ gemausert und mit kontinuierlichem Wachstum ohne grosse Ausreisser das Vertrauen „des Kapitalmarktes“ erworben – auf aktuell rund 106 Mio EUR (aktualisiert, Stand 26.09.2022) Marktkapitalisierung. Mit einem wenig konjunktursensiblen Konzept in einem Markt, der stark fragmentiert ist und so noch viel Wachstumsmöglichkeiten bietet.. Mit einem wenig konjunktursensiblen Konzept in einem Markt, der stark fragmentiert ist und so noch viel Wachstumsmöglichkeiten bietet.“ (nwm, 28.05.2022). HIER DAS VOLLSTÄNDIGE INTERVIEW – LANGE ZINSBINDUNG, ANNUITÄTENFINANZIERUNG ANFÄNGLICH 10 JAHRE FIX,…

Deutsche Konsum REIT FCR Immobilien DEFAMA – Chart: DEFAMA Deutsche Fachmarkt AG | Powered by GOYAX.de