Aktienmärkte im Krisenmodus. BASF, BioNTech, e.on, Anleihen, Cryptos – „Warum es keinen sicheren Hafen derzeit gibt.“ „Aktien Spezialwerte“-Chefredakteur mit Kommentar zur Börsenlage. In unserem heutigen Gastbeitrag aus Österreich geht es um „den ganzen Markt“, nicht um Einzelwerte.

Heute wird es grundsätzlich – in den völlig verunsicherten Märkten fehlt die klare Richtung – einen Erklärungsversuch startet der Chefradakteur der „Aktien Spezialwerte“, Herr Dipl.-Kfm. Dipl.-Volksw. Raimund Klapdor in seinem Leitartikel. Klare Worte in unsicheren Zeiten – zeigt die Herangehensweise der Spezialisten aus dem Börsenwerte IF Verlag GmbH. Spannend. Nun zum sechsten Gastbeitrag (BISHER: Allgeier ///Wacker Neuson /// Orbis SE /// 3U Holding/// Heliad /// AT&S):

„Warum es keinen sicheren Hafen derzeit gibt.“

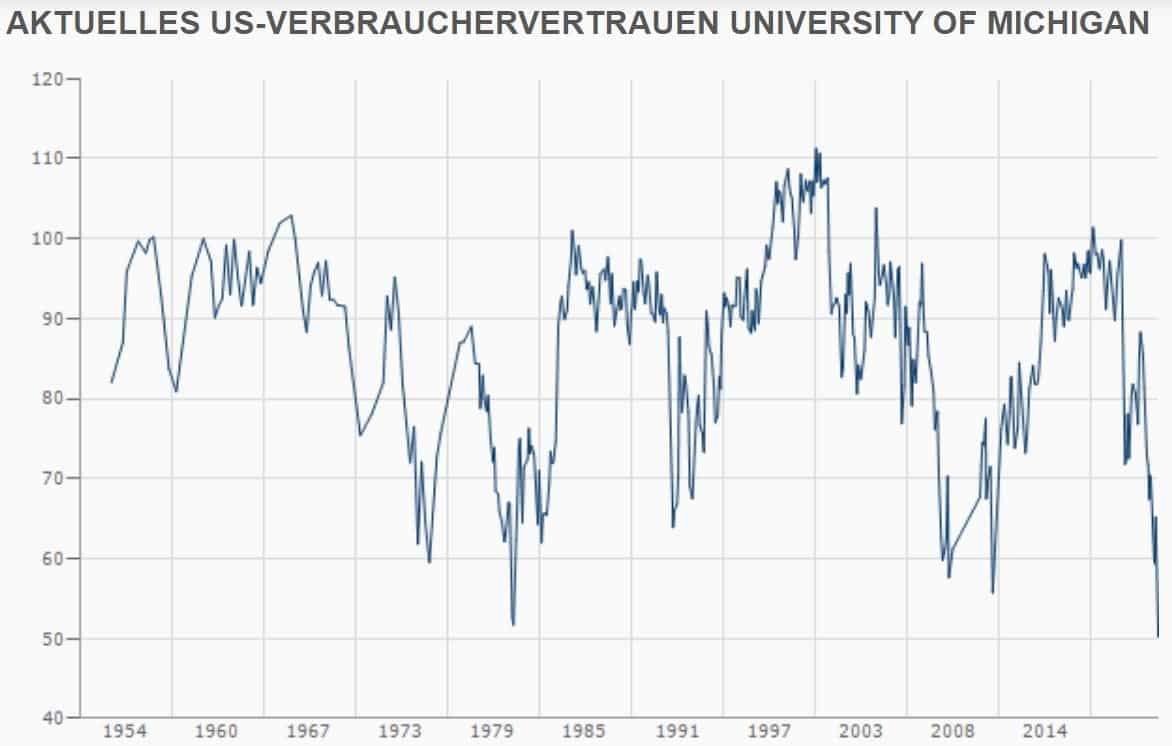

Im Juni ist das von der University of Michigan ermittelte US-Verbrauchervertrauen auf einen Indexwert von 50,2 und damit auf ein Allzeittief gefallen. Kein Datenpunkt der letzten 70 Jahre war schlechter, weder in der Inflationsphase der 1970er Jahre, noch nach den Terror-Attacken vom 11. September 2001, noch in der Finanzkrise 2008/09.

Die Menschen nicht nur in den USA sind offenbar zutiefst verunsichert durch die in den letzten Monaten massiv angestiegene Inflation. Dabei spielt sicherlich auch eine Rolle, dass wir uns jahrzehntelang an fallende und niedrige Inflationsraten gewöhnt hatten und der schnelle Wechsel nun einen Schock auslöst. Nachdem bisher vor allem angebotsseitige Knappheiten und Lieferkettenprobleme zu Preisauftrieb und Inflation führten, deutet das eingebrochene Verbrauchervertrauen nun klar auf eine bevorstehende, durch eine Nachfrageschwäche bedingte Rezession hin, was die Ängste an den Aktienmärkten jüngst noch einmal deutlich steigen ließ. So wird an den Märkten zunehmend eine Kombination aus hohen Preisen und schwacher Wirtschaft (Stagflation) eingepreist.

Sollte sich eine ausgedehnte Nachfrageschwäche tatsächlich in der Wirtschaft materialisieren, würde mit diesen rezessiven Tendenzen freilich auch der Inflationsdruck wieder weichen (erst recht falls wie erwartet zusätzlich eine Entspannung auf der Angebotsseite durch eine Normalisierung der Lieferketten eintritt). Damit wären dann auch die Notenbanken nicht mehr so unter Druck, die Zinsen weiter anzuheben. Wann dieser Punkt erreicht sein wird, weiß natürlich niemand, aber einige Marktauguren rechnen damit, dass der Zinsanhebungsdruck bereits zum Jahresende wieder abflauen könnte.Wir sind weder im Lager der Optimisten, die im Rahmen dieses Prozesses mit einer „weichen Landung“ rechnen, noch im Lager derjenigen, die diesen Gesundungsprozess nur unter Inkaufnahme einer Rezession sehen.

Wir wissen es einfach nicht.

Klar scheint uns nur zu sein, dass die Aktienmärkte solange nervös und von hoher Volatilität geprägt sein dürften, bis sich zumindest abzeichnet, dass die Preissteigerungsraten nicht noch weiter anziehen. Mit sich stabilisierenden und wieder zu fallen beginnenden Inflationsraten (womit die meisten Experten im Laufe des dritten, spätestens vierten Quartals rechnen) dürfte dann auch die Angst an den Aktienmärkten (jüngst zeigte der CNN Fear&Greed-Index erneut „extreme Angst“ an) wieder zurückgehen.

Leider kann das aber noch dauern. Genau in solchen Phasen des erwarteten Anhaltens der Unsicherheit tendieren viele Anleger dazu, mit Verkäufen zu reagieren. Sie wollen die Unsicherheit aus dem Depot heraus nehmen und planen wieder einzusteigen, wenn sich die Unsicherheit verzogen hat. Solche Versuche führen langfristig aber nur sehr selten zum Erfolg, denn bei tatsächlich verflogener Unicherheit stehen die Kurse meist bereits wieder deutlich höher, was den Wiedereinstieg psychologisch weiter erschwert.

UND GEFALLEN IHNEN BIS HIERHIN DIE KLAREN AUSSAGEN UNSERES GASTBEITRAGES AUS DEM AKTUELLEN „Aktien Spezialwerte“ – Börsen-BRIEF? Wir werden Ihnen in den nächsten Wochen jeweils eine Leseprobe aus der aktuellen Ausgabe präsentieren und wenn es ihnen gefällt:

Aktienmärkte tiefrot. BASF, BioNTech, e.on, Anleihen, Cryptos – „Warum es keinen sicheren Hafen derzeit gibt.“ Aktien Spezialwerte Kommentar zur Börsenlage.“KHD Humboldt Aktie KAUFEN bis 2,00 EUR“ macht Appetit auf mehr? Jetzt Jahres-Abo des Aktien Spezialwerte -Börsenbriefs abschliessen. Gutscheincode NWM05 spart 5%.

UND als Nebenwerte Magazin Leser erhalten Sie 5 % Rabatt, wenn Sie bei Bestellung den Gutscheincode: NWM05 verwenden! Und weiter mit dem Gastbeitrag:

Die aktuelle Gemengelage der letzten Monate mit in kurzer Zeit deutlich gestiegenen Zinsen und Inflationsraten sowie einer sich anbahnenden eventuell deutlichen Nachfrageschwäche scheint außer Käufern von Rohstoffwerten und Rüstungsaktien nahezu jeden auf dem falschen Fuß erwischt zu haben. Bei vielen, zuvor teilweise extrem hoch bewerteten US-Technologiewerten ist die Blase inzwischen geplatzt. Der Nasdaq 100 notiert allein im laufenden Jahr bei -30,7%, aber auch der TecDax weist mit -27,4% deutliche Verluste auf. Zuletzt haben auch vermeintlich sichere Anleihen durch vermehrte Zinsängste massiv an Wert verloren. Das Problem ist, dass es aktuell einfach keinen sicheren Hafen gibt, denn auch Immobilien sind auf Basis ihrer hohen Zinssensitivität anfällig und der „Wert“ von Anlagegütern, die selbst keine Erträge abwerfen (Gold, Kunst, Krypto“währungen“) ist ohnehin nicht seriös ermittelbar, weil diese Märkte vor allem durch das spekulative Element des Wettens auf Preisentwicklungen geprägt sind (anstatt sich an den abgeworfenen Erträgen orientieren zu können).

UND als Nebenwerte Magazin Leser erhalten Sie 5 % Rabatt, wenn Sie bei Bestellung den Gutscheincode: NWM05 verwenden!

Wer meint, über eine Glaskugel zu verfügen und zu wissen, dass Erträge abwerfende Assets im Preis weiter fallen müssen und demnach via Market-Timing in Kasse geht, mag sich aktuell bei fallenden Aktienkursen natürlich sicherer fühlen, aber sein Vermögen wird er damit ebenfalls nicht bewahren können, denn die Kassenhaltung ist letztlich nur insofern sicher, als Einbußen in Höhe der Geldentwertung garantiert sind. Da der Realzins trotz des jüngsten Nominalzinsanstiegs auf Rekordtiefs gefallen ist, besteht mit etwas Abstand betrachtet aktuell eigentlich ein extrem hoher Anreiz für eine Flucht in Realwerte, wozu auch Aktien gehören.

Momentan haben wir in Europa genau das Szenario, das vor einigen Jahren noch als Lösung für die viel zu hohen Schulden kolportiert wurde: Spürbar höhere Inflationsraten, wobei die Nominalzinsen noch vergleichsweise niedrig bleiben, so dass mit einem deutlich negativen Realzins die Schuldenberge in realer Hinsicht sukzessive abschmelzen können. Die großen Verlierer einer solchen finanziellen Repression sind die Besitzer von Nominalforderungen, also beispielsweise Anleihenbesitzer und diejenigen, die dauerhaft viel Kasse halten. Gewinner werden jene sein, deren Nominalschulden (wenn vorhanden) durch die Inflation wegschmelzen, deren Realwerte aber ihren Wert behalten. Noch überwiegt die Angst am Aktienmarkt, aber langfristig bleiben Realwerte alternativlos.

Freundliche Börsentage wünscht Ihnen Ihr

Dipl.-Kfm. Dipl.-Volksw. Raimund Klapdor

Zum Gastbeitrag: „Alle Angaben trotz sorgfältiger Prüfung ohne Gewähr. Aktiengeschäfte bergen zum Teil hohe Risiken in sich, trotz gewissenhafter Recherchen besteht daher keine Garantie für Kursgewinne und es können Verluste nicht ausgeschlossen werden. Die Mitteilungen im „Austria Börsenbrief“ sind unabhängig. Sie beruhen auf Quellen, die wir für vertrauenswürdig und zuverlässig halten. Für Emissionsangaben Dritter übernehmen wir kein Obligo. Alle Meinungen und Informationen dienen ausschließlich der Information, begründen kein Haftungsobligo und sollen nicht als Aufforderung verstanden werden, eine Transaktion zu tätigen. Auch stellen die vorgestellten Strategien keinesfalls einen Aufruf zur Nachbildung, auch nicht stillschweigend, dar. Um Risiken abzufedern, sollen Kapitalanleger ihr Vermögen grundsätzlich breit streuen und Verluste selbständig begrenzen.“

Und so sieht sich der „Aktien Spezialwerte Börsenbrief“ aus dem Hause der österreichischen Börsenwerte IF Verlag GmbH

“ Aktien-Spezialwerte, Aktienperlen aus dem Marktsegment Small Caps

- erscheint 14-täglich

- tiefgehende Aktienanalysen aus der deutschen Nebenwerteszene

- hervorragende Investitionschancen – vor allem außerhalb ausgetretener Pfade

- investieren abseits des hektischen Tagesgeschäfts – antizyklisch, mit Geduld und überdurchschnittlichen Kursgewinnchancen

- Empfehlungsliste mit sensationeller durchschnittlicher Rendite von +227% je verkaufter Position seit 2009, Stand März 2022.

Aktien-Spezialwerte, Ihr Profi für werthaltige Small Cap Investments – für Anleger die bereit sind, ein höheres Risiko einzugehen und mit Geduld und Disziplin auf weit überdurchschnittliche Gewinne zu warten.

Investieren Sie mit diesem Börsenbrief in Sondersituationen, Zukunftswerte, Unterbewertungen, Turnarounds & andere Spezialwerte. Wir spüren für Sie hervorragende Investitionschancen – vor allem außerhalb ausgetretener Pfade auf. Noch unentdeckte Perlen, die günstig bewertet sind und trotzdem unseren strengen Qualitätskriterien genügen. Investieren Sie mit uns abseits des hektischen Tagesgeschäfts – was aktuell nur Gebühren kostet – antizyklisch und mit Geduld.

Aktien-Spezialwerte vermittelt seinen begeisterten Lesern ein gewisses Urvertrauen in langfristige Prosperität, um langfristig Vermögen aufzubauen. Und das mit großem Erfolg:

Seit Anfang 2009 liegt unsere mit ruhiger Hand ohne hektisches Hin-und-Her erzielte Gesamtperformance Ende 2021 bei +2.346%, woraus sich eine annualisierte Durchschnittsrendite von +27,9% pro Jahr und damit eine erhebliche Outperformance ergibt.

Aktien-Spezialwerte – der Börsenbrief für alle Anleger, die bereit sind in werthaltige Small Caps zu investieren und maximale Gewinnchancen zu nützen.“(Börsenbriefdarstellung auf www.börsenbrief.at)

UND als Nebenwerte Magazin Leser erhalten Sie 5 % Rabatt, wenn Sie bei Bestellung den Gutscheincode: NWM05 verwenden!